Hva er DuPont-modellen

DuPont-modellen er en finansiell analysemetode hvor du skiller avkastningen på egenkapital inn i sine komponenter for å finne driverne bak avkastningen. Den ble utviklet av Frank Donaldson Brown i 1914 som var ansatt i Dupont Corporation, derav navnet DuPont-modellen.

DuPont-modellen avslører at avkastning på egenkapital kan endre seg av flere grunner. Øker avkastning på egenkapital kan det komme av bedre lønnsomhet eller en mer risikabel kapitalstruktur.

FORMEL FOR AVKASTNING PÅ EGENKAPITAL

Resultat / Egenkapital

Avkastning på egenkapital kan deles opp i tre komponenter:

FORMEL FOR AVKASTNING PÅ EGENKAPITAL

Resultatmargin * Eiendelenes omløpshastighet * Finansiell belåning

Begge disse formlene på avkastning på egenkapital gir det samme resultatet.

FORMEL FOR RESULTATMARGIN

Resultatmargin = Inntekt / Resultat

Lær mer En KOMPLETT Guide til P/E og hvordan du bruker den! I denne guiden får du en fullstendig gjennomgang av P/E. Hva den er, hva den viser og hvordan du bruker den.

FORMEL FOR EIENDELENES OMLØPSHASTIGHET

Inntekt / Gjennomsnittlig eiendeler

FORMEL FOR FINANSIELL BELÅNING

Gjennomsnittlig eiendeler / Gjennomsnittlig egenkapital

Finansiell belåning handler om hvor mye belåning selskapet har. Hvis andelen gjeld øker i forhold til egenkapitalen, altså at selskapet blir mer belånt, så stiger belåningen. Det innebærer faktisk at et selskap kan øke avkastning på egenkapital bare ved å ta på seg mer gjeld.

DuPont analyse

La oss si du finner et selskap som de siste 3 årene har økt avkastning på kapital. Du gjør en DuPont-analyse og identifiserer at resultatmarginen og omløpshastigheten er stabil og belåningen har økt. Dette er et rødt flagg. Neste steg bør deretter være å undersøke kapitalstrukturen – er den strekt eller er det rom for å ta på seg gjeld?

En DuPont-analyse hjelper deg identifisere årsaken til utviklingen og gir deg enda et verktøy for å sammenligne selskaper.

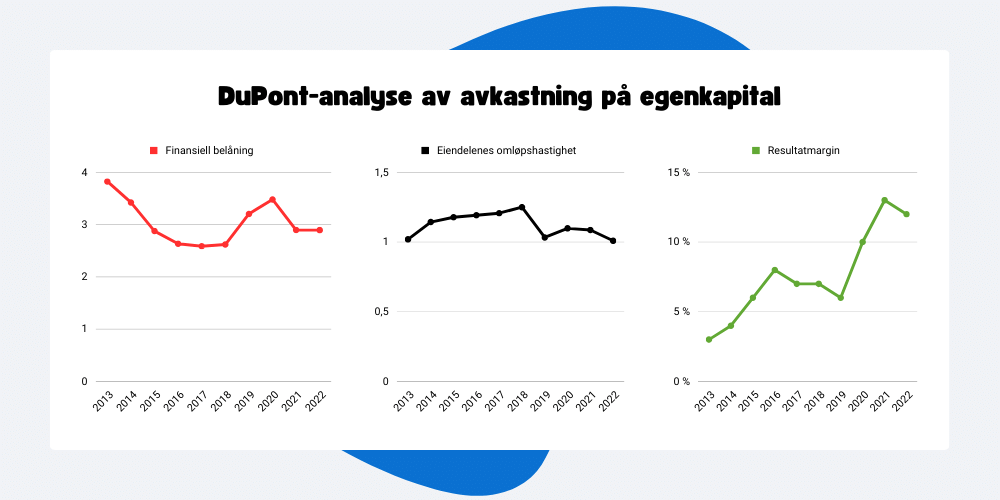

La oss nå se på utviklingen bak driverne til Europris sin avkastning på egenkapital.

Lær mer Kapitalens omløpshastighet: Hvor effektivt er selskapet! Kapitalens omløpshastighet viser hvor effektivt kapitalen i selskapet blir utnyttet for å tjene penger.

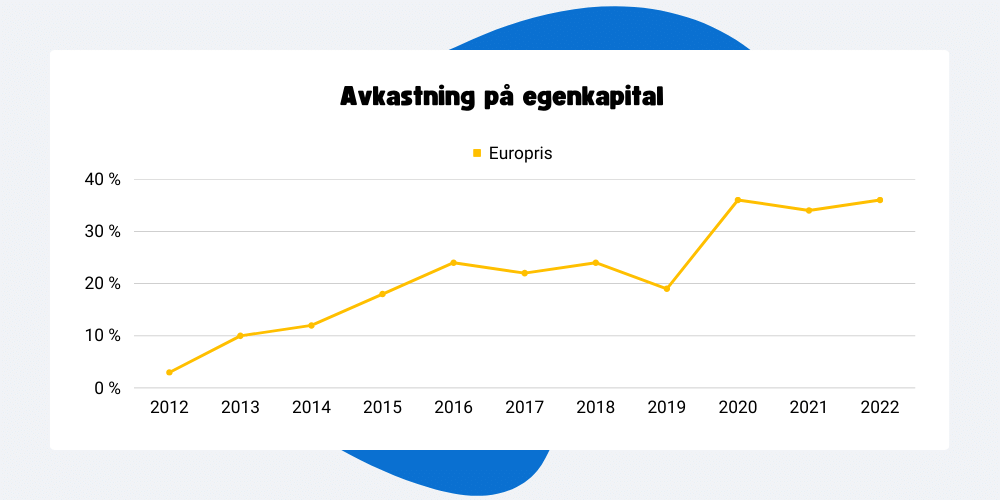

Analyse av Europris

I perioden 2013 – 2016 falt belåningen, mens omløpshastigheten og resultatmarginen økte. Det førte til at avkastning på egenkapital steg fra 10% til 24%. Det er svært god utvikling, og viser tegn på dyktig lederskap, effektivisering og gode investeringsvalg.

I perioden 2016 – 2018 var avkastning på egenkapital stabil. Finansiell belåning var uendret, mens omløpshastigheten steg en smule og resultatmarginen falt noe.

Fra 2019 og fremover blir regnskapet påvirket av IFRS 16, som innebærte at selskaper måtte balanseføre leiekontrakter på driftsmidler. Dette førte til at balansen økte (mer eiendeler og mer tilhørende gjeld). Det ga utslag i økende finansiell belåning og fall i omløpshastigheten. I tillegg hadde Europris utfordringer med varelageret som førte til mer kostnader og lavere resultatmargin. Kombinasjonen av alt dette ga et drop i avkastning på egenkapital i 2019.

Så det første er regnskapsmessige endringer som ikke gjør noe fra eller til. Selvom finansiell belåning økte i 2019 og 2020, så er det ikke fordi selskapet har tatt på seg mer gjeld enn før, men fordi gjeld som tidligere var utenfor balansen ble balanseført. Det kommer eksempelvis ikke fra et nytt lån.

Vil du lære aksjeanalyse? Da er nettkurset Fundamental analyse av aksjer: Finn fantastiske selskaper perfekt for deg. Lær hvordan profesjonelle investorer analyserer aksjer og finner de beste investeringene.

Utfordringene i 2019 med varelageret klassifiserer jeg som en midlertidig utfordring, som de også hadde løst før 2019 var omme.

I perioden 2020 – 2022 øker avkastning på egenkapital fra ~20% til ~35%! Og det kan ene og alene tilskrives bedre resultatmargin. I rapportene fra selskapet tilskrives økningen at kundene handlet oftere i butikken og at verdien per handlekurv økte. Grensehandel, kjøpesentre og utelivet stengte, som sannsnyligvis er hovedårsakene til dette. Europris har alt en husholdning trenger.

Hvor veien går videre er det neste spørsmålet. Historien til Europris viser ingen røde flagg, men heller gode valg og effektivisering.

Det jeg lurer på er hvilket nivå lønnsomheten vil falle tilbake til – for vi kan alle være enige om at pandemien var et unormalt år. En måte å måle dette på er å følge med på utviklingen kvartal til kvartal.

Europris kvartalsvis utvikling

Her har jeg regnet ut komponentene til avkastning på egenkapital rullende – eller trailing som det heter på engelsk. Trailing resultatmargin er summen av inntekten i de 4 foregående kvartalene delt på summen av resultatet de 4 foregående kvartalene.

Ut i fra dette kan vi allerede nå se at avkastning på egenkapital faller i 2023. Finansiell belåning faller noe, omløpshastigheten har stabilisert seg og resultatmarginen har falt. Sistnevnte er noe jeg også forventer. Det er også godt å se at omløpshastigheten har stabilisert seg etter å ha falt en periode.

Når du kjenner årsaken til at avkastning på egenkapital endrer seg, er det enklere å si noe om videre utvikling.

Et selskap som øker avkastning på egenkapital ved kun å øke finansiell belåning kan indikere farer i horisonten. Et selskap som forbedrer omløpshastigheten og resultatmarginen gjennom effektiviseringstiltak og gode investeringsvalg er tegn på fantastisk lederskap og kvalitet.

Vil du finne ut hva en aksje er verdt? Da vil nettkurset Verdsettelse av aksjer med multipler vise deg hvordan! I dette kurset lærer du å finne verdien av et selskap med multipler! Den vanligste metoden for å verdsette et selskap blant analytikere og investorer.