Hvordan kan du vite om du vil tjene penger på en investering? Ved å finne nåverdien av fremtidig kontantstrøm! Er den større enn dagens investeringskostnad, ja, da vil du tjene penger på investeringen.

Dette er kjent som nåverdimetoden. Profesjonelle investorer bruker denne metoden til å blant annet verdsette aksjer med DCF-modellen.

Hva er nåverdimetoden

Nåverdimetoden er en metode for å kalkulere om en investering er lønnsom. En investering er lønnsom hvis nåverdien av fremtidig kontantstrøm er større enn dagens investeringskostnad. Ved nåverdimetoden aksepteres alle investeringer hvor netto nåverdi er større enn 0.

I denne artikkelen vil du lære å bruke nåverdimetoden til å finne lønnsomme investeringer. Du får en grundig forklaring av sentrale konsepter som nåverdi, diskonteringsrente og netto nåverdi. For å gjøre det mer praktisk skal vi regne på flere investeringer og avgjøre om de er lønnsomme.

La oss begynne med det grunnleggende konseptet om nåverdi.

Hva er nåverdi

Nåverdi er et begrep som omhandler tidsverdien til penger. En krone idag er verdt mer enn en krone om ett år. Hvorfor det? Siden en krone idag kan investeres og vokse! Dermed må den være verdt mer enn én krone om et år.

Det er flere grunner til at penger senere er mindre verdt:

- Avkastning: En krone idag kan investeres og vokse

- Inflasjon: Varer og tjenester blir dyrere over tid (penger faller i verdi)

- Risiko: Det er usikkerhet knyttet til penger senere

Et enkelt tankeeksperiment avslører dette. Spør deg selv, vil du motta 1 000 kr nå eller om ett år?

Nå selvfølgelig.

La meg stille deg et vanskeligere spørsmål.

Hvor mye hadde du betalt nå for å motta 1 000 kr om ett år? Vi kan med sikkerhet si at det er mindre enn 1 000 kr i hvert fall. Så det egentlige spørsmålet er, hvor mye er 1 000 kr om ett år verdt nå? Hva er nåverdien av 1 000 kr om ett år?

Hvordan regne ut nåverdi

Det kan du finne ut med følgende formel:

FORMEL FOR NÅVERDI

K0 = Kn / (1 + r)n

- K0 = Nåverdi av beløp

- Kn = Fremtidig beløp

- r = rente/avkastningskrav

- 1 / (1 + r)n = diskonteringsfaktor

Det eneste vi mangler for å kunne regne ut nåverdien av 1 000 kr er en diskonteringsfaktor.

Hva er diskonteringsfaktor?

Brøken (1/1+r) kalles for diskonteringsfaktor. Du vil ofte se ordet diskontering i forbindelse med nåverdi. Diskontering er prosessen med å omgjøre en fremtidig verdi til dagens verdi (nåverdi).

“r” er diskonteringsrenten. Også kjent som avkastningskravet, kapitalkravet eller kapitalkostnad.

De to vanligste metodene for å beregne diskonteringsrente er med kapitalverdimodellen (CAPM) og WACC. Kapitalverdimodellen brukes til å estimere avkastningskravet til en investor i et selskap, mens WACC brukes til å estimere avkastningskravet til en bedrift.

Få en innføring i disse metodene her:

Hva er kapitalverdimodellen (CAPM)

Hva er gjennomsnittlig kapitalkostnad (WACC)

Diskonteringsrenten er svært viktig i beregningen av nåverdi, men den kan være vanskelig å tallfeste. Det er ikke hensiktsmessig å gå inn i detaljene på dette i denne artikkelen, men jeg anbefaler deg linkene jeg henviste til over.

For enkelhets skyld kan vi si at diskonteringsrenten i dette tilfellet er 6%. Da er det bare å legge tallene inn i formelen slik:

1000/(1,06) = 943,39

Med en diskonteringsrente på 6%, er 1000 kr om ett år verdt 943,39 kr idag. Da hadde du fått betalt for tapt rente og risiko. Diskonteringsrenten, eller avkastningskravet om du vil, tar som sagt høyde for disse tingene.

For å illustrere dette: Hvis du hadde 943,39 kr idag og fikk en rente på 6% for ett år, hva ville verdien verdt da? Jo, 1000 kr (943,39*1,06 = 1000).

Prøv selv: Skal du låne ut penger?

En tilfeldig person på gata spør deg om å låne 10 000 kr. I dette tilfellet får du betalt, så ikke vær bekymret for å bli lurt. Men, personen setter noen harde betingelser: Du mottar ikke renter i løpet av låneperioden og du får tilbakebetalt 10 500 kr etter 2 år.

Er det verdt det, sett fra et økonomisk perspektiv? Burde du låne personen 10 000 kr og få igjen 10 500 kr om 2 år?

For at det skal være verdt det, må nåverdien av fremtidig utbetaling overgå dagens verdi på 10 000 kr. La oss legge tallene inn i formelen for å se:

10 500/(1,06)2 = 9 344

Du burde altså ikke låne personen penger! Dagens verdi (nåverdi) av 10 500 kr om 2 år med et avkastningskrav på 6% er 9 344 kr. Vi kan faktisk gjøre om på formelen for å finne ut hva du bør be om.

x/(1,06)2 = 10 000

Her bruker jeg den samme formelen som tidligere, men jeg har satt inn 10 000 kr som nåverdi, mens “x” representerer den fremtidige verdien. Formelen vil derfor beregne hva den fremtidige utbetalingen må være for at dens nåverdi skal være lik dagens lånebeløp på 10 000 kr, med et avkastningskrav på 6%. Med andre ord betyr dette at du vil oppnå en årlig avkastning på 6% over en periode på to år.

Det gir følgende med litt matematisk trylling:

x = 10000/(1/(1,062)) = 11236

Du bør be om å få tilbakebetalt 11 236 kr etter 2 år for å tilfredsstille ditt avkastningskrav.

Siden en investering innebærer å legge ut noe idag for å motta noe senere, er det nyttig å vurdere om dette er lønnsomt. Og ved å beregne dagens verdi av det du vil motta i fremtiden kan du få et svar på dette. Nåverdi er viktig for å kunne vurdere investeringer og verdsette finansielle instrumenter.

La oss nå vurdere noen investeringer! Det gir deg et enda klarere bilde av disse konseptene.

Nåverdimetoden ved en investering (netto nåverdi)

For å finne ut om en investering er lønnsom må vi finne nåverdien av alt du får ut av den. Hvis dette overgår investeringskostnaden er investeringen lønnsom. Da sier vi at investeringen har en positiv netto nåverdi.

Netto nåverdi (NNV) (engelsk: net present value (NPV)) er investeringskostnaden pluss summen av nåverdien av all fremtidig inntekt/kontantstrøm. Det blir uttrykt med formelen:

FORMEL FOR NETTO NÅVERDI (NNV)

-K0 + (K1/(1+r)1) + (K2/(1+r)2 + (K3/(1+r)3 + … + (Kn/(1+r)n

- K0 = Investeringsbeløp

- k1 = inntekt/fortjeneste/kontantstrøm i år 1

- kn = inntekt/fortjeneste/kontantstrøm i år n

- r = avkastningskrav

- n = år/perioder

Investeringsbeslutning:

- Positiv netto nåverdi = Aksepter investering

- Negativ netto nåverdi = Forkast investering

Hvis netto nåverdi er 0, betyr det at investeringskostnaden blir nøyaktig dekket av nåverdien til fremtidig kontantstrøm. Hvis netto nåverdi er nærme 0, innebærer det lite slingringsmonn. Noe som kan være gunstig å ha i en verden hvor ingenting er sikkert.

La oss ta et eksempel for å illustrere dette:

Eksempel på nåverdimetoden ved investering

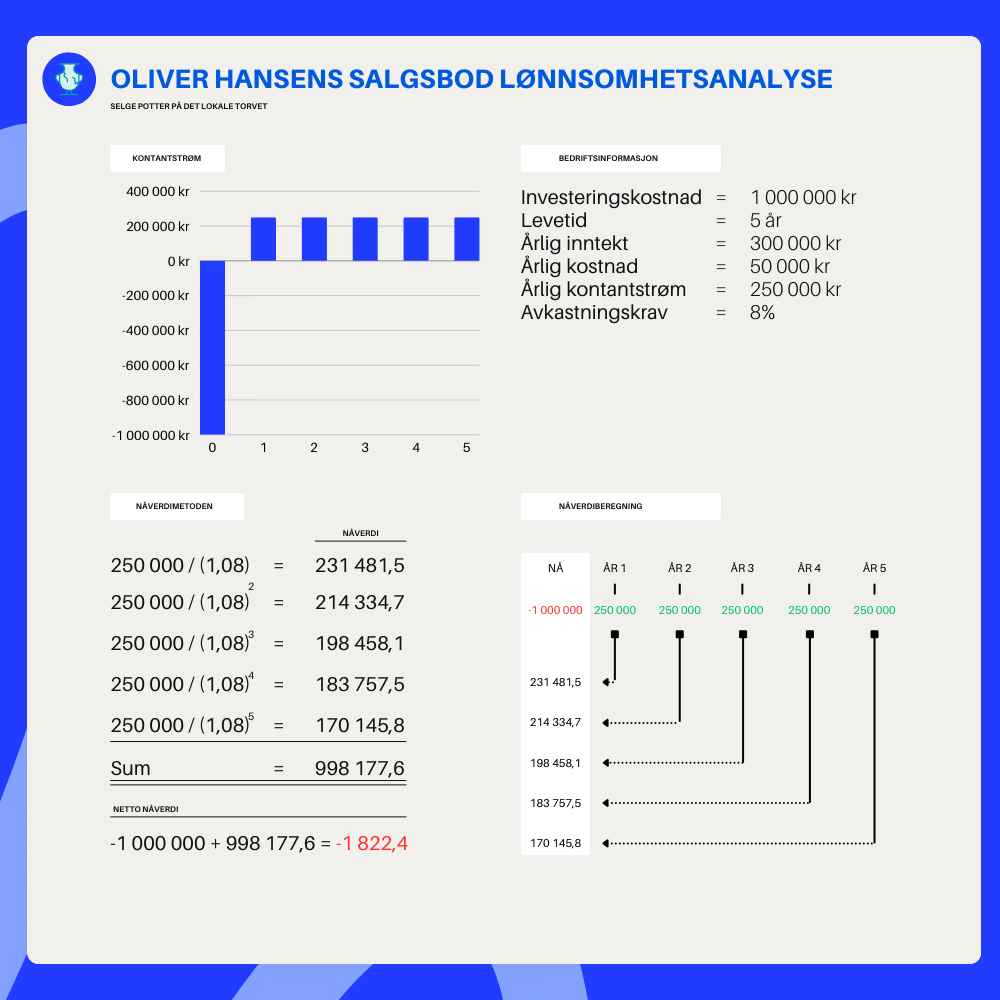

Oliver Hansen har sett en spennende forretningsmulighet. Det travle torget i hjertet av byen tiltrekker seg både fastboende og turister året rundt. Derfor har han tenkt å investere i en salgsbod, og selge håndlagde potter.

Denne forretningen krever en investering på 1 000 000 kr. Det gir han en attraktiv salgsbod, utstyr og råvarer. Han forventer å generere årlige driftsinntekter på 300 000 kr. Han beregner driftskostnadene til 50 000 kr per år.

Prosjektet er planlagt å løpe over en femårsperiode, hvor Oliver håper å maksimere sin inntjening og potensielt utvide virksomheten basert på suksessen til denne første salgsboden. Han har beregnet avkastningskravet sitt til 8%. Han slipper skatt og andre offentlige avgifter.

Så, burde Oliver investere sett fra et økonomisk perspektiv? La oss kalkulere netto nåverdi!

- Investeringskostnad: Investeringen i salgsboden koster 1 000 000 kr

- Levetid: Salgsboden antas å være i drift i 5 år

- Årlig inntekt: Salgsboden genererer en årlig inntekt på 300 000 kr

- Årlige driftskostnader: Salgsboden koster 50 000 kr i året

- Diskonteringsrente/avkastningskrav: 8%

Først å vi finne ut hva han sitter igjen med hvert år, som er driftsinntekter minus driftskostnader:

Netto kontantstrøm per år = 300 000 − 50 000 = 250 000 kr

Nå kan vi legge inn alt i formelen:

-1 000 000 + 250 000/(1,08) + 250 000/(1,08)2 + 250 000/(1,08)3 + 250 000/(1,08)4 + 250 000/(1,08)5

En mellomregning gir følgende:

-1 000 000 + 231 481,5 + 214 334,7 + 198 458,1 + 183 757,5 + 170 145,8 = -1 822

Dette prosjektet er med andre ord ikke lønnsomt! Her er det visualisert så det blir lettere å forstå:

Med dette kan Oliver Hansen konkludere at prosjektet hans ikke er lønnsomt sett fra et økonomisk perspektiv. Et interessant spørsmål som dukker opp er hvilket avkastningskrav som gjør investeringen lønnsom. Nåverdiprofilen kan fortelle oss det.

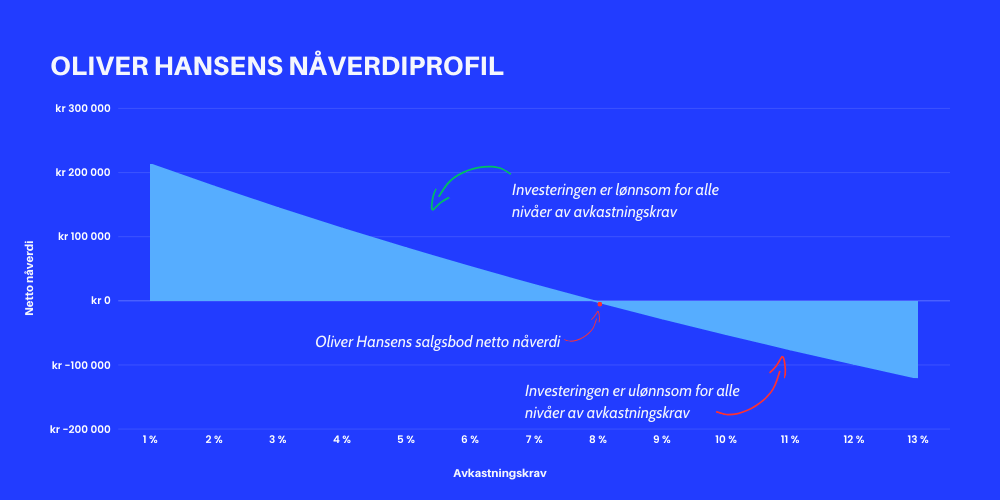

Nåverdiprofil

Nåverdiprofil er et diagram som viser deg sammenhengen mellom avkastningskravet til investeringen og netto nåverdi.

- X-aksen: Avkastningskrav

- Y-aksen: Netto nåverdi

For å kunne lage en nåverdiprofil må du regne ut netto nåverdi for hvert nivå av avkastningskrav. Dette er en krevende jobb hvis du gjør det manuelt. De fleste bruker et regnearkprogram som excel.

Her kan du laste ned mitt excel-arket til salgsboden

Her er nåverdiprofil til Oliver Hansens salgsbod:

Her kommer det frem at når avkastningskravet er 8%, er det akkurat på grensen mellom en positiv og negativ netto nåverdi. Hadde avkastningskravet vært for eksempel 6%, så ville investeringen til Oliver Hansen blitt lønnsom.

Som du ser i nåverdiprofilen, jo lavere avkastningskrav, jo mer lønnsom blir investeringen. Dette forholdet – lavere avkastningskrav gir høyere lønnsomhet – er en grunnleggende sannhet i investering.

Håper dette lærte deg en ting eller to om investeringsvalg!

Er du interessert i å lære mer om verdsettelse eller fundamental analyse anbefaler jeg den følgende nettkurs:

Vanlige spørsmål om nåverdimetoden

Netto nåverdi er investeringskostnad pluss nåverdien av fremtidig kontantstrøm. Hvis netto nåverdi er positiv er investeringen lønnsom, er den negativ er den ulønnsom. Netto nåverdi sier med andre ord om du burde akseptere investeringen eller ikke.

NNV står for Netto Nåverdi (engelsk: NPV, Net Present Value).

Nåverdiprofilen forteller oss for hvilket avkastningskrav prosjektet eller investeringen er lønnsomt.

Nåverdi og internrente er ikke det samme. Nåverdi er dagens verdi en fremtidig kontantstrøm, mens internrente er den renten hvor netto nåverdi er 0.