Hva er kapitalverdimodellen (CAPM)

Kapitalverdimodellen, kjent som CAPM (Capital Asset Pricing Model), er en teoretisk finansiell modell som forklarer og estimerer forventet avkastning på en investering i et risikabelt verdipapir (avkastningskravet til en investor).

Modellen er en av grunnpilarene i moderne finans. Kapitalverdimodellen beskriver elegant sammenhengen mellom forventet avkastning og risiko: En investor krever høyere avkastning når risikoen øker.

I tillegg til å beskrive en fundamental egenskap ved investering i risikofylte verdipapirer (forventet avkastning – eller avkastningskravet – øker når risiko øker), så brukes kapitalverdimodellen blant annet til å estimere diskonteringsrenten (WACC) ved verdsettelse av aksjer.

Kapitalverdimodellen har en rik historie. Den ble utviklet allerede på 1960-tallet av økonomene Treynor (1962), Sharpe (1964), Lintner (1965) og Mossin (1966) uavhengig av hverandre. De bygde videre på arbeidet til Markowitz i 1950-årene om diversifisering og moderne porteføljeteori. I 1990 fikk Sharpe og Markowitz Nobelprisen i økonomi for deres arbeid.

Modellen har fått sin dose med kritikk. Så selv om CAPM er mye brukt, finnes det alternative modeller. Senere i artikkelen skal vi se nærmere på antagelsene i modellen og andre alternativer.

Vi begynner med å forklare utregningen av kapitalverdimodellen. Hvis dette blir for teoretisk, gir jeg deg to eksempler som skaper et klarere bilde etter forklaringen av formelen.

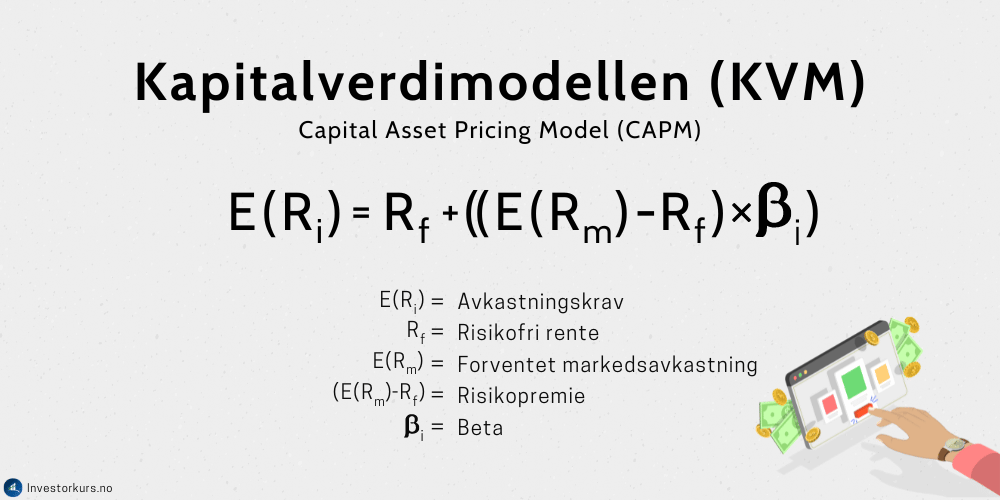

Formel for kapitalverdimodellen (CAPM)

FORMEL FOR KAPITALVERDIMODELLEN

E(Ri) = Rf + ((E(Rm)-Rf)*βi)

- E(Ri) = Forventet avkastning (avkastningskravet)

- Rf = Risikofri rente

- E(Rm) = Forventet markedsavkastning

- (E(Rm)-Rf) = Markedets risikopremie

- βi = Beta-koeffisient (eller bare beta)

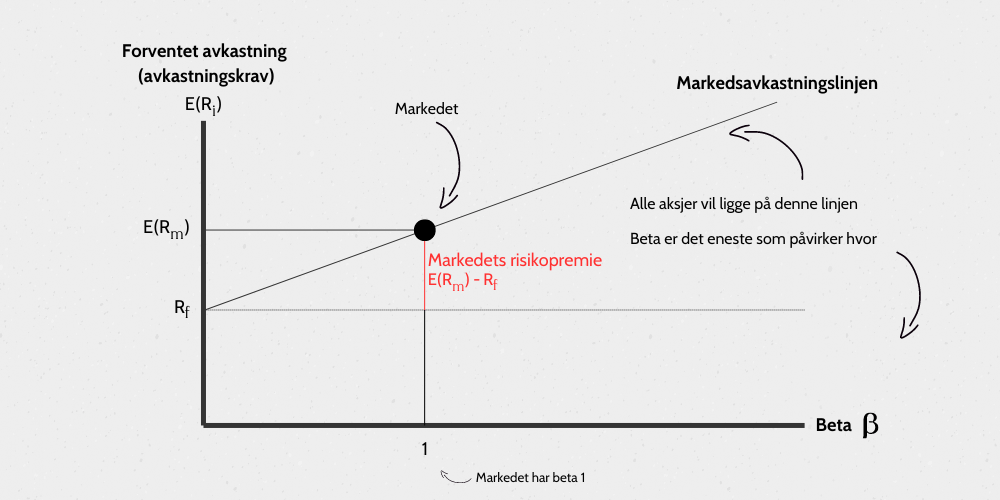

Kapitalverdimodellen forteller at forventet avkastning er lik risikofri rente pluss markedets risikopremie multiplisert med beta, hvor beta er et mål på aksjens systematiske risiko.

Hopp rett til eksempelet lenger ned i artikkelen.

Det er en likevektsmodell. Den antar at alle investorer handler rasjonelt, er risikoaverse (foretrekker sikkerhet) og har tilgang til samme informasjon. Prisene i aksjemarkedet reflekterer all tilgjengelig informasjon.

Legg merke til at det eneste som skiller forventet avkastning mellom aksjer er beta. Resten av komponentene i modellen er like for alle aksjer. Mer om det senere.

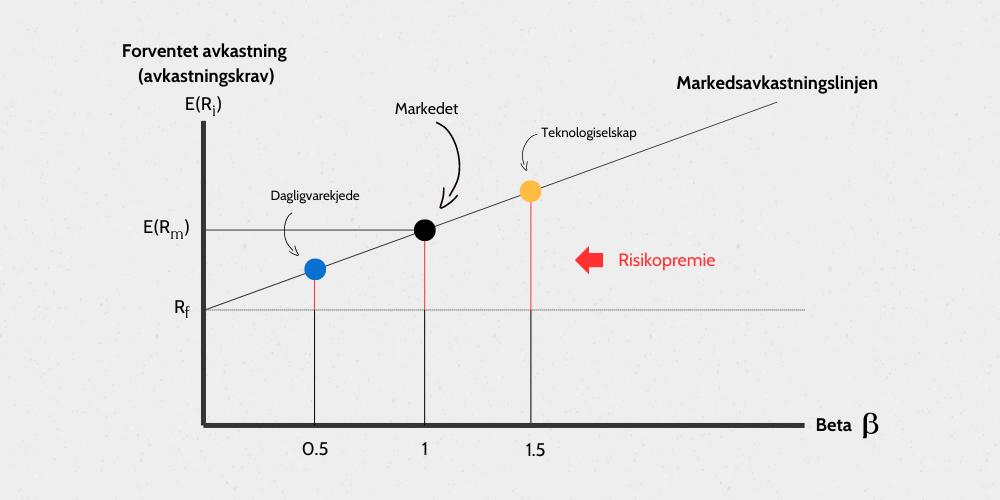

Modellen blir illustrert slik:

La oss begynne med å gå gjennom formelen:

Risikofri rente (Rf)

Risikofri rente er den minst risikable renten i markedet. Eller det Finn Øystein Bergh humoristisk beskriver som “den renten vi får på et idiotsikkert papir” i boken Aksjeskolen.

I kapitalverdimodellen representerer risikofri rente tidsverdien til penger. Når du investerer må du minimum bli kompensert for at penger blir mindre verdt. Den risikofrie renten er den avkastningen du ville forvente å få fra en helt sikker investering, og er dermed et minimumskrav for å gi fra seg penger i en gitt periode.

Et vanlig mål på risikofri rente er derfor lange statsobligasjoner. Det er statsobligasjoner, altså lån utstedt av en stat, med lang løpetid. Sannsynligheten for at en stat ikke betaler er svært lav. I skrivende stund (12.04.2024) er renten til en 10-årig statsobligasjon utstedt fra Norge på 3,675%.

Er du interessert i å lære mer om statsobligasjoner, rentepapirer og rentefond, anbefales nettkurset Investering i rentepapirer og rentefond.

Markedets risikopremie (E(Rm)-Rf)

Hva er risikopremie? Risikopremie er den ekstra avkastningen du krever for å ta på deg risiko. Siden aksjemarkedet er risikabelt, vil du derfor kreve en risikopremie.

Desto større risiko i en investering, jo høyere risikopremie vil du kreve. Ellers vil du ikke investere. Du må få betalt for å ta risiko.

Tilbake til formelen for kapitalverdimodellen:

Forventet markedsavkastning (Rm) er forventet avkastning fra aksjemarkedet. Og differansen mellom forventet markedsavkastning og risikofri rente – uttrykt med formelen (E(Rm)-Rf) – er risikopremien i markedet. Det er den ekstra avkastningen du vil kreve for å investere i aksjemarkedet gitt dens risiko.

Så rent praktisk, hva er risikopremien i aksjemarkedet?

Du kan ta utgangspunkt i historisk avkastning i aksjemarkedet. La oss si den er 8%. Det gir dermed en risikopremie på 4,325% (8 – 3,675 = 4,325).

En annen kilde du kan se på er en undersøkelse fra PWC (gjelder det norske aksjemarkedet):

PWC, i samarbeid med Foreningen for finansfag Norge (FFN), gjennomfører regelmessig en undersøkelse hvor de spør FFN sine medlemmer om sitt syn på risikopremien i det norske markedet.

I skrivende stund er den 5%.

Til slutt multipliseres markedets risikopremie med beta. Dette er for å ta hensyn til aksjens systematiske risiko, som ifølge kapitalverdimodellen er umulig å diversifisere bort.

SYSTEMATISK RISIKO

Systematisk risiko er risiko knyttet til faktorer som påvirker hele økonomien eller store deler av markedet. Også kjent som markedsrisiko. Det kan være inflasjon, renteendringer, krig, pandemier og lignende. Makrohendelser.

Husk at i denne modellen så antas det at du allerede eier en veldiversifisert aksjeportefølje. Du har altså diversifisert bort usystematisk risiko (risiko som gjelder individuelle aksjer). Modellen antar at det er kun systematisk risiko som påvirker porteføljen.

Beta (βi)

Beta er et mål på hvor mye aksjekursen til et selskap svinger i forhold til markedet. I Kapitalverdimodellen brukes den som et mål på aksjens følsomhet overfor systematisk risiko.

- Beta høyere enn 1 = Aksjekursen svinger mer enn markedet

- Beta lik 1 = Aksjekursen svinger i samsvar med markedet

- Beta lavere enn 1 = Aksjekursen svinger mindre enn markedet

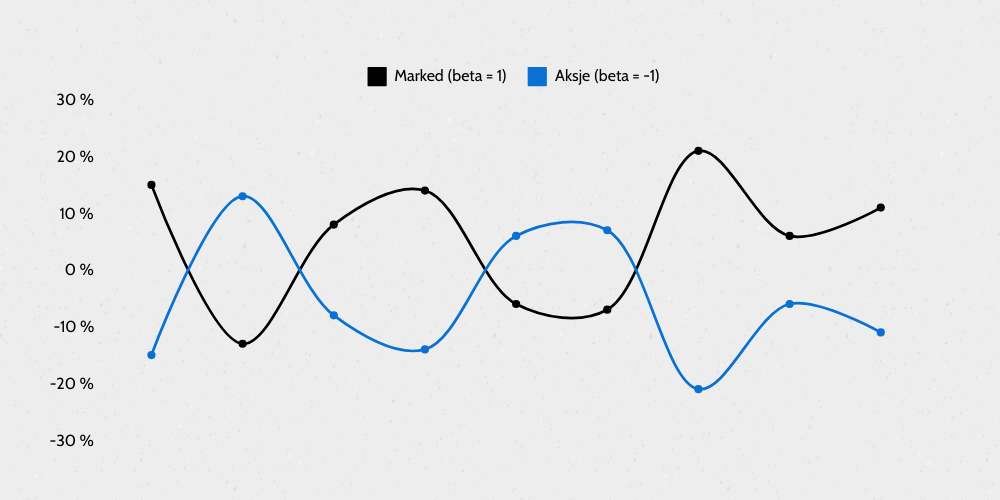

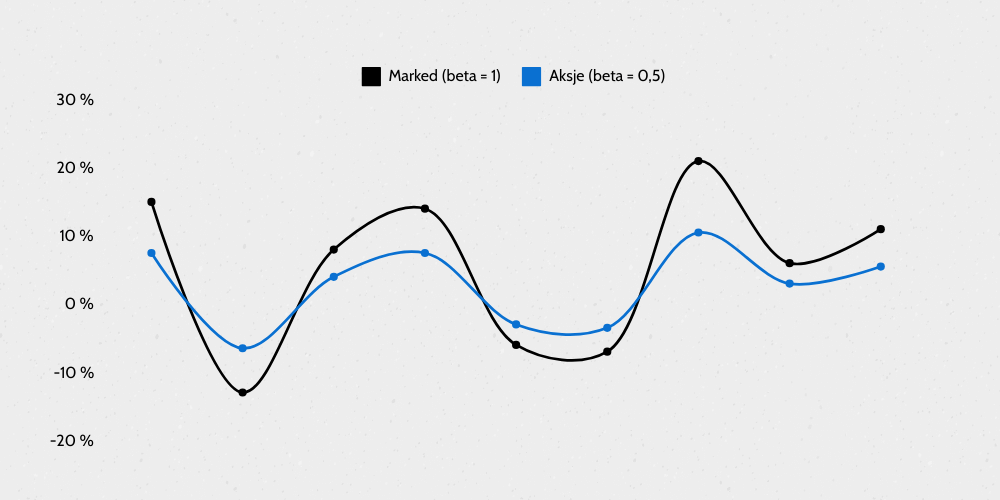

La meg illustrere dette:

Her er en aksje med beta -1, som vil si at aksjen beveger seg speilvendt av aksjemarkedet. Om aksjemarkedet stiger 10%, så faller aksjen 10%. Diagrammene viser avkastningen i en periode.

Her er en aksje med beta 0,5. Den beveger seg i samme retningen som markedet, men bare halvparten.

Hvis en aksje svinger mye i forhold til markedet, altså at den har høy følsomhet overfor systematisk risiko, blir den ansett som risikofylt sammenlignet med en aksjekurs som svinger mindre.

Så ved å multiplisere markedets risikopremie med beta, justerer du den forventede avkastningen for å reflektere systematisk risiko tilknyttet den enkelte aksjen.

Du kan si at det er to risikopremier i spill her. Først risikopremien i aksjemarkedet som helhet, så risikopremien til aksjen du vurderer.

Hvis beta er høyere enn 1, så innebærer dette at en ytterligere risikopremie som har med aksjens systematiske risiko blir lagt til. Hvis beta en lavere enn 1 derimot, så minsker det den totale risikopremien. Det vil bli tydeligere i eksempelet under.

Hvordan beregne beta?

Du finner beta med følgende formel:

FORMEL FOR BETA

βi = Cov(Ri,Rm)/Var(Rm)

- Ri = Avkastning til aksje

- Rm = Avkastning til markedet

- Cov = Kovarians, måler sammenheng mellom to variabler

- Var = Varians, måler spredningen til variabel

For å beregne beta trenger du et datasett med daglig, ukentlig eller månedlig aksjekurs, for både et selskap og markedet du sammenligner det med, for de siste 3, 5 eller 10 årene. Alt ettersom hvilken periode du vil beregne betaen for. Markedet blir representert av en aksjeindeks, som Hovedindeksen eller S&P 500.

Har du tilgang til dette og vil beregne det selv? Her har du en fin video som viser deg stegene i excel.

I den omfattende boken Valuation gir de et generelt råd angående beta:

To estimate a company’s beta, use an industry-derived unlevered beta relevered to the company’s target capital structur. Company-specific betas vary too widely over time to be used reliably.

Valuation: Measuring and Managing the Value of Companies (5. utg.), side 240

De foreslår at du ser på en gjennomsnittlig unlevered beta for en gruppe med aksjer, og justerer for kapitalstrukturen til selskapet du undersøker. Denne metoden er noe mer komplisert og faller utenfor formålet med denne artikkelen. Men om du skulle være interessert, har Aswath Damodaran laget en liste med industrier og deres tilhørende beta og unlevered beta.

Rent praktisk er det ikke alle som har tilgang til datasett eller mulighet til å gjøre kompliserte utregninger, så hva gjør man da?

Du finner ofte beta oppgitt i nettaviser og papiraviser. Hos E24 er for eksempel Europris sin beta oppgitt til 0,48 i skrivende stund. Det kan være et greit nok utgangspunkt.

La oss nå se på et eksempel på utregning av forventet avkastning til to aksjer basert på kapitalverdimodellen.

Eksempel på utregning av Kapitalverdimodellen

La oss se på to aksjer der vi bruker Kapitalverdimodellen til å beregne avkastningskravet ditt. Jeg antar at vi har all nødvendig informasjon tilgjengelig for å utføre beregningen.

- Risikofri rente (Rf) = 3,675% (fra en 10-årig norsk statsobligasjon)

- Forventet markedsavkastning (E(Rm)) = 8,675%

- Markedets Risikopremie = 5%

Du vurderer to aksjer. En aksje i et teknologiselskap og en aksje i en dagligvarekjede. I dette eksempelet antar jeg at teknologiselskapet er mer følsom for endringer i økonomien (ikke så langt fra virkeligheten etter min mening), som innebærer høy beta.

- Beta (βi) for teknologiselskap = 1,5

- Beta (βi) for dagligvarekjede = 0,5

Dette er alt vi trenger for å regne ut forventet avkastning:

Forventet avkastning (teknologiselskap) = 3,675 + (8,675 – 3,675)*1,5 = 11,175%

Forventet avkastning (dagligvarekjede) = 3,675 + (8,675 – 3,675)*0,5 = 6,175%

Så hvordan kan vi tolke dette? Jo, siden dagligvarekjeden er mindre risikabelt (målt med beta), så verdsetter markedet aksjen høyere (investorer foretrekker sikkerhet), som fører til at forventet avkastning går ned.

Det motsatte er tilfellet for teknologiselskapet. Du vil med andre ord kreve høyere avkastning fra teknologiselskapet på grunn av risikoen.

Her er det illustrert:

Kapitalverdimodellens antagelser og andre varianter

Det er viktig å ha forståelse for at kapitalverdimodellen (CAPM) er en teoretisk modell, som har bakt inn flere antagelser, blant annet:

- Investorer er rasjonelle og risikoaverse (foretrekker sikkerhet)

- Sterk markedseffisiens: All relevant informasjon er innbakt i aksjen

- Aksjen legges inn i en allerede diversifisert portefølje

- Ingen transaksjonskostnader og skatt

- Investorer har samme investeringshorisont

Som du sikkert forstår, er disse antagelsene ikke i tråd med virkeligheten. Men det gjør ikke modellen mindre verdifull. Men det har ført til andre varianter som også forsøker å forklare og estimere forventet avkastning på en investering i et risikabelt verdipapir.

Fama French Model

En annen kjent variant er The Fama and French Three-Factor model, eller bare Fama French Model. Den ble utviklet av Fama og French (1992) til å inkludere risiko tilknyttet størrelse og verdi.

Fama og French fant og argumenterte for at det ikke var en klar korrelasjon mellom forventet avkastning og beta. Altså at risikopremien til en aksje ikke kunne forklares av dens følsomhet overfor markedsrisiko – som er selve fundamentet i kapitalverdimodellen.

Arbitrasjeprisingsteorien (APT)

En tredje er Arbitrasjeprisingsteorien (APT), utviklet av Stephen Ross (1976). I likhet med Fama French Model, tar den også utgangspunkt i at det er flere faktorer som påvirker forventet avkastning enn kun beta.

Allikevel er Kapitalverdimodellen svært utbredt, sannsynligvis for sin enkelhet.

Målet med alle disse modellene er å estimere et avkastningskrav, og hvorfor er dette viktig? Siden de brukes til å finne verdien til finansielle instrumenter (som aksjer), som kan sies å være en viktig oppgave.