Alle investeringer blir målt mot en alternativ investering. Dette alternativet blir kalt for avkastningskrav.

Så hva er et avkastningskrav?

Avkastningskravet forteller hva en investor vil forvente å tjene i en alternativ investering med identisk risiko. Det innebærer at investoren bruker avkastningskravet som et minstemål på en investering gitt dens risiko. Du vil “kreve” denne avkastningen for å investere med andre ord.

Avkastningskrav betegnes også som kapitalkostnad, diskonteringsrente eller rente.

Avkastningskrav i en enkel verden

La oss si at i din nåværende bank har du 2 % rente på sparepengene dine. Dette vil dermed være avkastningskravet ditt når du ser etter andre banker.

Eller si du skal investere 1 000 000 kr i et prosjekt og ditt eneste alternativet er sparekontoen med 2% risikofri rente, da er avkastningskravet ditt 2% + risikopåslag. Du kan anta at prosjektet er mer risikofylt enn sparekontoen.

Hvis investeringen i prosjektet er estimert til å gi 2 % avkastning, er det mye bedre for deg å velge sparekontoen.

Spør deg selv, hva er minimum avkastning du krever for en gitt investering? Endrer svaret seg basert på hvordan du vurderer risikoen til investeringen?

Er avkastningskravet ditt likt for en investering i et stort og solid selskap med gode fremtidsutsikter i forhold til en investering i et oppstartsselskap med svært usikker fremtid?

Er du interessert i bedriftsanalyse? Da bør du sjekke ut nettkurset Fundamental Analyse Av Aksjer: Finn Fantastiske Selskaper! Det er perfekt hvis du vil lære å analysere selskaper, aksjer og identifisere gode investeringer.

Avkastningskrav til en investor (CAPM)

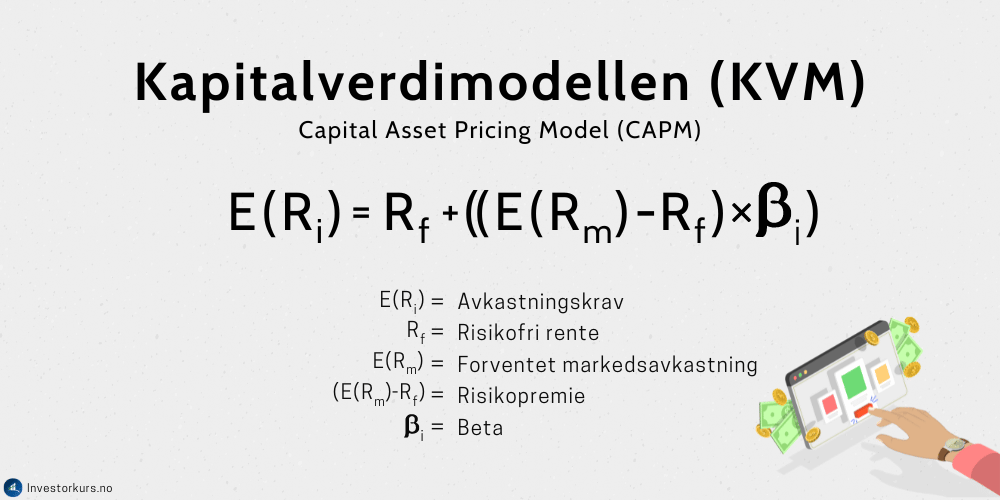

Kapitalverdimodellen, kjent som CAPM (Capital Asset Pricing Model), er en teoretisk finansiell modell som beskriver og estimerer forventet avkastning på en investering i et risikabelt verdipapir. Altså avkastningskravet til en investor.

Modellen utviklet på 1960-tallet av økonomene Treynor (1962), Sharpe (1964), Lintner (1965) og Mossin (1966) uavhengig av hverandre. De bygde videre på arbeidet til Markowitz i 1950-årene om diversifisering og moderne porteføljeteori.

Den sier at forventet avkastning for en investor (avkastningskravet) = risikofri rente + risikopremie som reflekterer risikoen til investeringen.

Få en fullstendig innføring i kapitalverdimodellen (CAPM) her.

Her er en kort forklaring til formelen, jeg anbefaler deg å gå til artikkelen over for nærmere forklaring med eksempler.

Risikofri rente

Risikofri rente er den minst risikable renten der ute. Vanligvis blir langsiktige statsobligasjoner brukt. Investorer kan anta at staten vil gjøre opp for seg og det er svært liten sannsynlighet for mislighold.

LANGE STATSOBLIGASJONER

Lange statsobligasjoner (10+ år) er langsiktige lån utstedt fra et statlig organ. De ansees som den sikreste investeringen. Eksempelvis Oslo Kommune eller den amerikanske stat. Her kan du se renten på en 10-årig norsk statsobligasjon (åpnes i ny fane). I skrivende stund ligger den på ~3,2%.

Beta

Beta er aksjekursens svingninger i forhold til markedet.

- Beta høyere enn 1 = Aksjekursen svinger mer enn markedet

- Beta lik 1 = Aksjekursen svinger i samsvar med markedet

- Beta lavere enn 1 = Aksjekursen svinger mindre enn markedet

CAPM-formelen forteller oss at jo mer svingninger i aksjen relativt til markedet, jo mer avkastning krever investorer. Den brukes med andre ord som et mål på risikoen til investeringen.

Lær mer her: Hva er avkastning på investert kapital?

Risikopremien

Risikopremien reflekterer risikopåslaget for en gitt investering. Jo mer risiko, jo mer avkastning forventer investoren, naturlig nok.

I formelen er risikopremien lik forventet markedsavkastning fratrukket risikofri rente multiplisert med Beta (βi). Beta reflekterer markedsrisikoen, som basert på denne modellen ikke er mulig å diversifisere bort.

Her finner du altså risikopremien ved å estimere hvor mye ekstra avkastning utover risikofri rente en investor kan forvente å få i markedet – det er formelen E(Rm) – Rf – multiplisert med den iboende risikoen – representert med beta – til denne avkastningen.

Samtidig er det viktig å huske på at dette er en modell som prøver å fange opp komplekse forhold på en enkel måte. Den har fått kritikk for å inneholde flere antagelser som ikke reflekterer virkeligheten (hovedsakelig at beta er en dårlig representasjon av risiko).

Det den derimot er nyttig for, er å gi innsikt i forholdet mellom avkastning og risiko. Som investorer krever du høyere avkastning når risikoen øker.

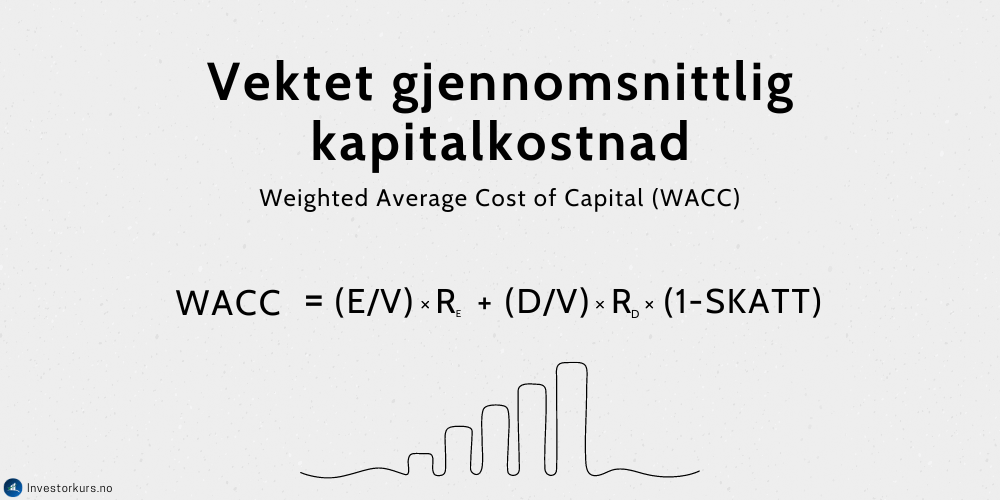

Avkastningskravet til en bedrift (WACC)

WACC er et nøkkeltall som beskriver kapitalkostnaden til et selskap – det står for weighted average cost of capital. Den viser selskapets vektede gjennomsnittlige kapitalkostnad.

En bedrift låner penger fra långivere og mottar kapital fra eiere. Begge disse kapitalkildene har en kostnad. WACC er med andre ord avkastningskravet til en bedrift. Om bedriften ikke klarer å generere høyere avkastnings enn gjennomsnittlig kapitalkostnad, taper det med andre ord penger!

Få en fullstendig innføring i WACC her.

Vanlige spørsmål om avkastningskrav

Avkastningskravet forteller hva en investor vil forvente å tjene i en alternativ investering med identisk risiko. Det innebærer at investoren bruker avkastningskravet som et minstemål på investering gitt dens risiko. Et høyt avkastningskrav gjøre flere investeringer ulønnsomme. Et lavt avkastningskrav gjør flere investeringer lønnsomme.

Ja. Avkastningskrav blir også betegnet som en kapitalkostnad. Det er vanlig i forbindelse med verdsettelsesmodeller beregnes en kapitalkostnad (og kalle det for kapitalkostnad) til selskapet som brukes i nåverdi-beregningen. Det er en kombinasjon av egenkapitalkravet (avkastningskravet til investorer) og gjeldskostnaden til selskapet. Sammen utgjør de kapitalkostnaden. I forbindelse med investorer så sier man avkastningskrav.

Avkastningskravet til egenkapital er det investorene forventer å tjene i en alternativ investering med identisk risiko. Det er hva investoren “krever” i avkastning for å godta investeringen.

Nei. Internrente er et mål på hvor stort avkastningskravet må være for at investeringen skal bli lønnsomt. Internrente er det avkastningskravet som gir netto nåverdi = 0. Avkastningskravet er det investorene forventer å tjene i en alternativ investering med identisk risiko.

Avkastningskravet består av risikofri rente (vanligvis 10 års statsobligasjoner) + et risikopåslag som reflekterer risikoen til investeringen. I forbindelse med aksjer er risikopåslaget en funksjon av differansen mellom forventet avkastning i markedet fratrukket risikofri rente multiplisert med beta.