Verdsettelse av aksjer

Verdsettelse av aksjer er prosessen med å estimere verdien av en aksje. Skal du lykkes med investering i aksjer er det avgjørende at du vet hvordan du verdsetter aksjer.

I hjertet av hver investering ligger det en enkel sannhet: Det er prisen du betaler for en investering som styrer potensiell avkastning du kan oppnå, og risikoen du tar.

Betaler du en dyr pris for en investering, reduseres sjansen for høy avkastning. Betaler du en lav pris derimot, er sjansen høyere for at du oppnår gevinst på din investering.

De to vanligste metodene for å verdsette aksjer er:

- Kontantstrømmodellen

- Multippel-modellen

I denne artikkelen er målet at du skal få et overblikk og en innføring i disse metodene for å verdsette aksjer. Hvis dette er nytt for deg, har du kommet til riktig plass. Du kan ikke regne med å mestre kunsten i å finne verdien til en aksje med en gang, men her får du et godt grunnlag som du kan bygge videre på.

På Investorkurs finner du detaljerte nettkurs som lærer deg å utføre en komplett verdsettelse. Se nærmere på nettkursene Verdsettelse av aksjer med modeller og Verdsettelse av aksjer med multipler hvis du er interessert.

Verdsettelse av aksjer med kontantstrømmodellen

Verdien til et selskap, sett fra en aksjonær sitt perspektiv, er nåverdi av all fremtidig kontantstrøm som går til aksjonæren. Det skal visstnok ha vært John Burr Williams som populariserte denne tankegangen.

The value of a business is the present value of all the future cash flows expected to occur over the lifetime of a business which is discounted at an appropriate discount rate.

John Burr Williams

Kontantstrømmodellen (engelsk: Discounted Cash Flow Model, DCF) er en modell som estimerer denne kontantstrømmen over selskapets levetid, og beregne hva den er verdt i dag. Det innebærer en rekke antagelser og vurderinger om fremtiden.

Alle verdipapirer og eiendeler som har en fremtidig kontantstrøm kan du estimere verdien til med denne metoden. For eksempel en obligasjon eller en leilighet du skal leie ut.

En kontantstrømmodell brukes av blant annet forretningsledere som kjøper opp andre selskaper. De må estimere hva aksjene er verdt for å kunne ta gode investeringsvalg.

Hvordan verdsette aksjer med kontantstrømmodellen

Hvis du skal regne ut verdien av en aksje, er det i hovedsak 5 steg:

Steg i en kontantstrømmodell

- Estimer fremtidig fri kontantstrøm til selskapet

- Estimer selskapets kapitalkostnad (WACC)

- Estimer terminalverdi

- Estimer nåverdien til estimert fri kontantstrøm til selskapet og terminalverdi

- Til slutt beregnes verdien per aksje ved å trekke fra netto rentebærende gjeld og dele på utstående aksjer

Det første steget i en kontantstrømmodell er å estimere fri kontantstrøm til selskapet for de neste 5 – 10 årene.

Fri kontantstrøm til selskapet (FCFF: Free cash flow to firm) er et mål på hvor mye kontanter som er igjen etter alle nødvendige investeringer og kostnader er betalt i en periode som er tilgjengelig til alle kapitalholdere i selskapet (eiere og långivere).

Standardformel (kan justeres ytterligere) for dette er følgende:

FORMEL FOR FRI KONTANTSTRØM TIL SELSKAPET

Fri kontantstrøm til selskapet = NOPAT + Avskrivninger – Investeringer – Endring i operasjonell arbeidskapital

Ettersom dette er en innføring og skal gi et overblikk, er det ikke hensiktsmessig å gå inn i detaljene. Da henviser jeg deg til kursene som ble nevnt innledningsvis.

Nåverdi

Nåverdi er et viktig konsept du må forstå.

1000 kroner om et år, er mindre verdt enn 1000 kr i dag.

Nåverdi er summen av fremtidige kontantstrømmer omregnet til dagens verdi ved hjelp av en diskonteringsrente. Diskonteringsrenten reflekterer risikoen og tidens verdi av penger. Jo høyere diskonteringsrenten er, desto lavere blir nåverdien av de fremtidige kontantstrømmene, som reflekterer en høyere risiko eller alternativkostnad.

I kontantstrømmodellen brukes nåverdiberegning til å estimere verdien av et selskap ved å diskontere alle forventede fremtidige frie kontantstrømmer tilbake til deres nåverdi ved hjelp av selskapets vektede gjennomsnittlige kapitalkostnad (WACC) som diskonteringsrate. Dette gir et estimat på verdien av selskapet i dag, basert på forventet inntjening i fremtiden.

WACC

WACC (weighted average cost of capital) er et nøkkeltall som beskriver kapitalkostnaden til selskapet. Den viser selskapets vektede gjennomsnittlige kapitalkostnad.

Et selskap mottar kapital fra eiere og långivere og investerer det i produksjonsutstyr, inn i nye prosjekter, merkevarebygging og andre ting relevant for selskapet med mål om å tjene penger. Denne kapitalen har en kostnad – investorer og långivere forventer å tjene penger.

Terminalverdi

Terminalverdi representerer en svært viktig del av verdsettelsen av en aksje innen kontantstrømmodellen. Den tar hensyn til verdien av alle fremtidige kontantstrømmer som et selskap vil generere etter estimeringsperioden i modellen, som vanligvis er på 5-10 år.

Siden det er urealistisk og praktisk talt umulig å lage nøyaktige årlige estimater av et selskaps kontantstrømmer i all evighet, benytter analytikere seg av konseptet om terminalverdi for å fange opp den resterende verdi.

Det er to metoder for å estimere terminalverdi:

- Perpetual Growth Method (Gordon Growth Model): Denne metoden antar at et selskap vil fortsette å generere kontantstrømmer i all fremtid ved en konstant vekstrate.

- Exit Multiple Method: Denne metoden estimerer terminalverdien basert på en antatt salgsverdi av selskapet, ofte uttrykt gjennom en EBITDA-multippel.

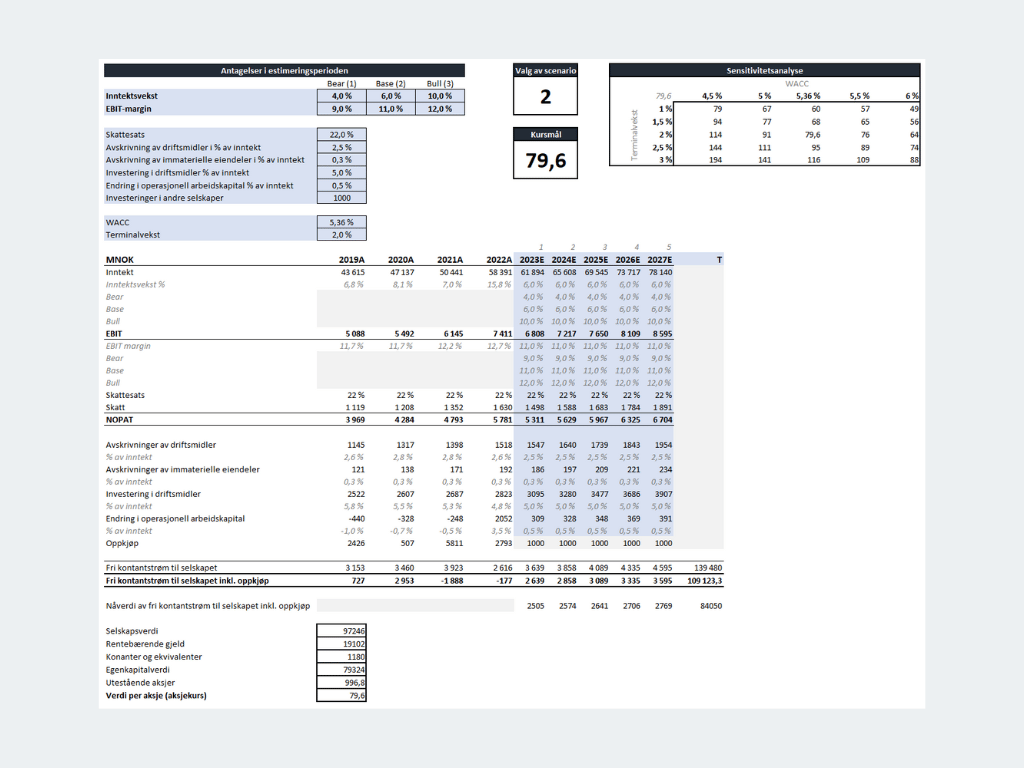

Eksempel på en kontantstrømmodell

Her kan du se et utklipp fra en kontantstrømmodell jeg lagde på Orkla ASA. Her har jeg blant annet estimert inntektsvekst, driftsmargin, investeringer, og laget en scenarioanalyse og sensitivitetsanalyse.

Bildet er hentet fra kurset Verdsettelse av aksjer med modeller – sjekk det ut hvis du vil lære å lage en slik verdsettelsesmodell.

Fordelene og ulempene med kontantstrømmodellen

Kontantstrømmodellen er en god metode for å verdsette aksjer, men som med alle analytiske metoder, kommer den med både fordeler og ulemper. Her er noen av de mest sentrale du bør tenke over:

FORDELER

- Modellen fanger opp den sanne verdien av en investering: DCF tar hensyn til den fundamentale verdien av en investering ved å fokusere på de fremtidige kontantstrømmene selskapet forventes å generere. Dette gjør metoden til et av de mest teoretisk solide verktøyene for verdsettelse.

- Fleksibilitet: Modellen tillater en detaljert analyse ved å justere for ulike scenarioer og sensitivitetsanalyser. Dette gjør det mulig for investorer å vurdere potensielle endringer i markedet eller driftsforhold, og hvordan disse kan påvirke selskapets verdi.

- Universell anvendelse: DCF kan brukes på tvers av en rekke forskjellige sektorer og industrier, så lenge selskapet genererer kontantstrømmer. Det er ikke begrenset til bestemte typer investeringer.

ULEMPER

- Avhengig av nøyaktige estimater: Modellens nøyaktighet er sterkt avhengig av kvaliteten på de underliggende antakelsene, spesielt når det gjelder fremtidige kontantstrømmer, vekstrater og diskonteringsrenter. Feil i disse antakelsene kan føre til betydelige feilvurderinger.

- Kompleks og tidkrevende: Å utføre en grundig DCF-analyse krever en omfattende mengde datainnsamling og beregninger, noe som kan være tidkrevende og komplekst, spesielt for nybegynnere.

- Sensitiv for diskonteringsrenten: Valget av WACC har stor innvirkning på verdsettelsen. Mindre justeringer i denne renten kan føre til store svingninger i den beregnede verdien, noe som kan gjøre det vanskelig å fastslå en nøyaktig verdi.

- Terminalverdiproblematikken: Beregning av terminalverdi representerer en betydelig del av selskapets totale verdi i en DCF-analyse. Metodene for å beregne terminalverdi inneholder imidlertid en grad av usikkerhet, spesielt når det gjelder å forutsi et selskaps langsiktige vekstutsikter.

Warren Buffett har et godt tips til deg:

Start with businesses where you can project the cash flows with a high degree of certainty.

Warren Buffett

Verdsettelse av aksjer med multippel-metoden

Multippel-metoden er en populær metode for å verdsette aksjer. Faktisk bruker 88% av analytikere og forvaltere som er medlem av CFA Institute denne verdsettelsesmetoden, i følge en studie av Jerald E. Pinto, Thomas R Robinson og John D. Stowe (2015).

Multippel-metoden verdsetter en aksje ved å sammenligne den med aksjer innen samme industri eller sektor basert på forskjellige finansielle multipler. Disse multiplene er basert på resultat, bokført verdi, salg, eller kontantstrøm.

Verdsettelsesmultipler

- P/E (Price-to-earnings)

- P/S (Price-to-sales)

- P/B (Price-to-bok)

- P/FCF (Price-to-free-cash-flow)

- EV/EBITDA (Enterprise-value-to-ebitda)

- EV/EBIT (Enterprise-value-to-ebit)

Denne tilnærmingen antar at lignende selskaper bør handles til lignende multipler, med justeringer for kvalitet, risiko og vekst. Eksempelvis vil et kvalitetsselskap handles til høyere multipler enn et middelmådig selskap – alt annet likt – i samme bransje.

Hva er en multippel

En multippel – også kjent som et nøkkeltall eller et forholdstall – måler forholdet mellom to størrelser.

For eksempel kan en professor lure på hvor mange elever som fikk A. En rask måte å se det på er å ta elever i klassen delt på elever som fikk A. Det er et nøkkeltall. Det måler hvor stor andel som fikk A.

P/E er en populær multippel for å verdsette aksjer. Den sammenligner markedsverdien til selskapet med årsresultatet. En høy p/e viser dermed at markedet verdsetter selskapet høyt i forhold til årsresultatet, og en lav p/e viser det motsatte.

Hva er rettferdig multippel for en aksje

En vanlig nybegynnerfeil er å anse høye multipler, for eksempel en høy p/e, som at selskapet er dyrt priset. Men det er ikke nødvendigvis riktig.

Hva som er rettferdig multippel for en aksje baseres på flere faktorer – kvalitet, risiko, vekst og rentenivå.

Ta for eksempel kvalitetsfaktoren:

Kjennetegn på kvalitet er blant annet om det har konkurransefortrinn, høy avkastning på kapital og høye marginer.

Warren Buffett er kjent for å lette etter kvalitetsselskaper som han kan kjøpe til en rettferdig pris – aller helst billig.

Kjennetegn på kvalitetsselskaper

- Høy, vedvarende kapitalavkastning

- Gode muligheter til å reinvestere penger

- Stabil inntjening og kundebase

- Aksjonærvennlig ledelse

- Vedvarende konkurransefortrinn

- Høye marginer

Kvalitetsselskaper fortjener høyere multipler enn de middelmådig.

Et kvalitetsselskap kan ha en rettferdig p/e på 20, mens en middelmådig konkurrent ikke fortjener mer enn p/e 14. Det er fordi et kvalitetsselskap vil tjene penger og være lønnsomme i lang tid, som betyr at investoren vil få god avkastning til tross for høy P/E.

Når du skal verdsette en aksje med multipler, er det din jobb å finne ut hvilken multippel (eller multipler) som er riktig for målselskapet, og hvilket multippel-nivå som er rettferdig.

Det kan du bare få til ved å ha en dyptgående forståelse for de ulike multiplene og gjøre en nøye analyse av selskapets kvalitet, risiko og vekstpotensial.

Francois Rochons verdsettelse av aksjer med EPS og P/E

Francois Rochon er en fantastisk investor. Hans metode for å verdsette aksjer med multipler har hjulpet han med å oppnå 14,5% annualisert avkastning over 29 år.

Han estimerer hvor fort resultatet vil vokse de neste 5 årene og hva rettferdig p/e er i slutten av den perioden. Deretter finner han nåverdien av denne verdien.

Her er formelen:

FORMEL FOR VERDSETTELSE AV FRANCOIS ROCHON

((EPS* (1+g)5 ) * PE5 ) / 2

g = vekstraten til EPS de neste 5 årene

PE5 = En rettferdig p/e i år 5

Så hvorfor deler han på 2?

Vi må ikke glemme at estimasjonen er for 5 år frem i tid. Derfor deler Francois verdien på 2 for å finne nåverdien. Å dele verdien på 2 er omtrent det samme som å finne nåverdien med 15% avkastningskrav og 5 år.

Hvis du vil lære mer om denne metoden, og få en komplett gjennomgang av verdsettelse av aksjer med multipler, anbefaler jeg deg kurset vårt Verdsettelse av aksjer med multipler.

I praksis benyttes ofte multippel-metoden sammen med andre verdsettelsesmetoder, som kontantstrømmodellen, for å få en mer helhetlig vurdering av et selskaps verdi. Kombinasjonen av disse metodene kan gi en dypere innsikt og en mer robust verdsettelseskonklusjon.

Fordeler og ulemper ved multippel-metoden

Når du bruker multippel-metoden for å verdsette aksjer, finnes det flere fordeler og ulemper som er viktige å vurdere. Her er en liste som kan hjelpe deg å forstå metoden bedre:

FORDELER

- Enkelhet: Multippel-metoden er relativt enkel å forstå og rask å implementere, spesielt sammenlignet med mer komplekse verdsettelsesmetoder som krever omfattende prognoser og modellering.

- Bred anvendelse: Multippel-metoden kan brukes på tvers av ulike industrier og markeder, så lenge det finnes et tilstrekkelig antall sammenlignbare selskaper å basere analysen på.

- Nyttig for relative sammenligninger: Metoden er særlig nyttig for å gjøre relative verdsettelsesanalyser, hvor man sammenligner selskaper innenfor samme sektor eller industri.

ULEMPER

- Avhengighet av sammenlignbare selskaper: Metodens nøyaktighet er sterkt avhengig av tilgjengeligheten og relevansen av sammenlignbare selskaper. Det kan være utfordrende å finne eksakte sammenligninger, spesielt for unike eller nisjespesifikke selskaper.

- Historisk bias: Multiplene er ofte basert på historiske data, som kan være misvisende hvis selskapets fremtidige vekstutsikter, risiko eller bransjekontekst endres betydelig.

- Risiko for misbruk: Det kan være fristende å velge multipler som gjør verdsettelsen mer attraktiv, heller enn de som mest nøyaktig reflekterer virkeligheten. Dette krever disiplin og objektivitet fra analytikerens side.

Bok om verdsettelse av aksjer

Den beste og mest detaljerte boken om verdsettelse er Valuation: Measuring and Managing the Value of Companies. Boken er svært avansert og anbefales ikke til nybegynnere, men hvis du har god forståelse for temaet og ønsker å grave dypere ned i verdsettelse av aksjer, anbefales den.

Vanlige spørsmål om verdsettelse av aksjer

For å regne ut verdien av en aksje, kan du bruke kontantstrømmodellen for å estimere nåverdien av selskapets fremtidige frie kontantstrømmer eller anvende multippel-metoden ved å sammenligne finansielle multipler med lignende selskaper. Begge metodene krever analyse av finansiell informasjon for å komme frem til en estimert verdi.

Verdsettelse er prosessen med å fastslå den økonomiske verdien av et selskap, eiendel, eller produkt. Den utføres gjennom finansiell analyse og vurdering av ulike faktorer som kontantstrøm, inntekter, og markedsforhold.

DCF står for Discounted Cash Flow Model. På norsk sier vi Neddiskontert kontantstrømmodell, eller bare Kontantstrømmodell.

Multipler refererer til finansielle forholdstall som brukes til å sammenligne verdien av et selskap med dets inntekter, kontantstrømmer, eller andre økonomiske mål. De er sentrale i verdsettelsesprosesser og hjelper investorer å vurdere om en aksje er over- eller undervurdert i markedet.