ETFer vokser i popularitet! Fra 2003 til 2022 har antall investerbare ETFer vokst fra 276 til 8754 ifølge Statista. Ifølge en undersøkelse PWC utførte i 2023, har kapital under forvaltning økt med i gjennomsnitt 17% årlig siden 2013, og tilbydere av ETFer har doblet seg fra 233 til 582 utstedere!

Hva kommer denne veksten fra? Hvorfor er ETFer så populært? Hva er en ETF?

I denne guiden vil du få en dyp innføring i hva en ETF er. Du vil få en overordnet forståelse av ETFer, hva det er og hva som gjør de populære. Du vil lære om ulike typer ETFer, hva det koster å kjøpe ETFer, samt få en forklaring på viktige ord og begreper

I tillegg skal jeg gi deg mange eksempler på ETFer! La oss starte med å se på hva ETFer er for noe.

Hva er en ETF

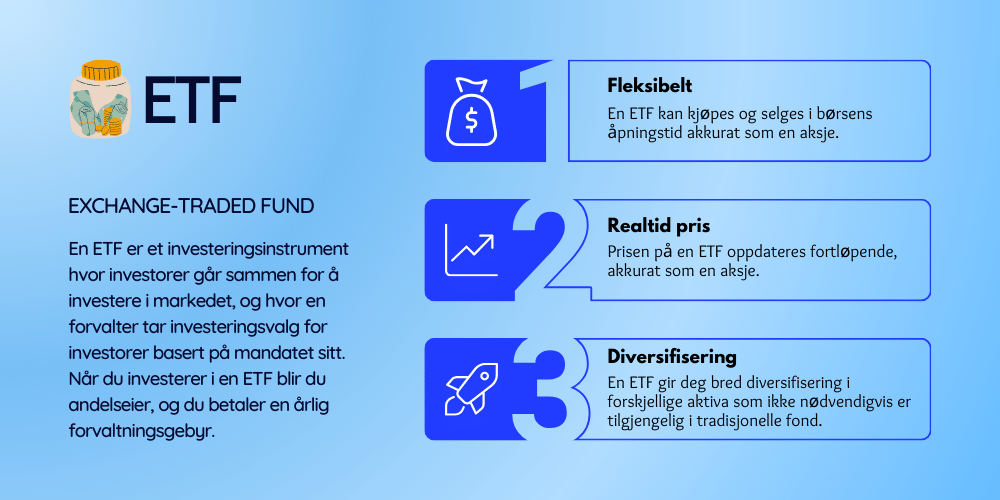

En ETF (Exchange-Traded Fund) er et børsnotert fond. På norsk blir en ETF også omtalt som et børshandlet fond eller et børsomsatt fond. ETFer er som tradisjonelle fond, men kan i tillegg kjøpes og selges på en børs!

Det er 3 fordeler ved ETFer sammenlignet med tradisjonelle fond som kan forklare populariteten:

- Fleksibilitet: En ETF gir deg fleksibilitet siden du kan kjøpe og selge dem i børsens åpningstid. Et tradisjonelt fond har 2-7 oppgjørsdager, som innebærer at du kan legge inn en ordre på mandag og ikke ha fondet før på fredag.

- Realtidspris: Prisen på en ETF oppdateres fortløpende, akkurat som en aksje. Dette er spesielt gunstig for tradere. Til forskjell fra et tradisjonelt fond, hvor prisen oppdateres på slutten av børsens åpningstid.

- Diversifisering: En ETF gir deg bred diversifisering i forskjellige aktiva som ikke nødvendigvis er tilgjengelig i tradisjonelle fond.

Hvordan fungerer en ETF

En ETF er et investeringsinstrument der investorer samler sine midler, og en forvalter tar investeringsbeslutninger på vegne av disse investorene, basert på et gitt mandat. Når du investerer i en ETF blir du andelseier, og du betaler en årlig forvaltningsgebyr. Dette er i likhet med et tradisjonelt fond.

En ETF er børsnotert, som innebærer at du kan kjøpe og selge den i børsens åpningstid. Hver gang du kjøper eller selger en ETF må du betale kurtasje, akkurat som du gjør når du kjøper og selger aksjer.

Dette er hovedargumentet for ETFer: De er som fond, men har egenskapene til en aksje!

Dette medfører at de kan brukes til å blant annet investere for oppgang, shortes, kjøpes på margin (lånefinansiert) og benyttes i derivathandel. Hver ETF en egen ticker og en tilhørende kursgraf.

Når du skal kjøpe en ETF, står du mellom å velge en passiv ETF eller en aktiv ETF. La oss se nærmere på disse variantene.

Passive ETFer

De aller fleste ETFer er passive, som betyr at de tar sikte på å replikere en aksjeindeks som et indeksfond. Ifølge undersøkelsen til PWC, så var faktisk

Et eksempel på dette er ETFen Vanguard S&P 500 UCITS ETF. Denne ETFen replikerer den amerikanske aksjeindeksen S&P 500. Et annet eksempel på en passiv ETF er VanEck Gold Miners UCITS ETF. Denne ETFen replikerer indeksen NYSE Arca Gold Miners Index – en indeks som følger utviklingen til de største børsnoterte selskapene som driver innen gull.

Fysisk eller syntetisk replikering av indeks

En passiv ETF replikerer en indeks fysisk eller syntetisk.

Fysisk replikering

Ved fysisk replikering kjøper forvalteren av ETFen de underliggende verdipapirene som utgjør indeksen den skal følge. For eksempel, en ETF som skal replikere Hovedindeksen (OSEBX) vil eie de faktiske aksjene som er i indeksen og vekte dem i henhold til deres andel i indeksen.

Et eksempel på en fysisk replikering er ETFen SPDR S&P 500 UCITS ETF – denne ETFen kjøper aksjene i S&P 500 og vektlegger de likt i porteføljen.

Syntetisk replikering

I motsetning til fysisk replikering, bruker en syntetisk replikerende ETF derivater som swaps, futures og opsjoner for å etterligne indeksens utvikling. Dette innebærer at ETF-tilbyderen inngår et samarbeid med eksempelvis en investeringsbank som tar på seg oppgaven med å skape en syntetisk versjon av indeksen.

Et eksempel på en syntetisk replikering er ETFen iShares Diversified Commodity Swap UCITS ETF – denne ETFen replikerer indeksen Bloomberg Commodity USD Total Return Index ved hjelp av swaps. Denne indeksen består av forskjellige råvarer, og betegnes som en råvare ETF, mer om det straks.

De aller fleste ETFer er passive, men det finnes også aktive ETFer.

Aktive ETFer

En økende andel av ETFer er aktivt forvaltet, men som andel av hele ETF-markedet har de aktive ETFene fortsatt en liten posisjon.

Ifølge PWC sin undersøkelse, så representerte de aktive ETFene bare 1% i av hele ETF-markedet i Europa i 2023. I USA utgjorde de 6%. Mens Canada og Austrialia leder an med en aktiv ETF andel på ~26%.

En aktiv ETF innebærer at forvalteren forsøker å slå avkastningen til markedet. Akkurat som aktive aksjefond. Her er et eksempel på en aktiv ETF fra J.P. Morgan:

- JPM Global Research Enhanced Index Equity (ESG) UCITS ETF (JREG)

Ved første øyekast ser det ut som en kompleks ETF. Men målsetting er enkel, de skriver i KIID-dokumentet at “[…] har som mål å oppnå en langsiktig meravkastning i forhold til MSCI World Index (Total Return Net) (“Referanseindeksen”) ved å investere primært og aktivt i en portefølje av selskaper over hele verden”.

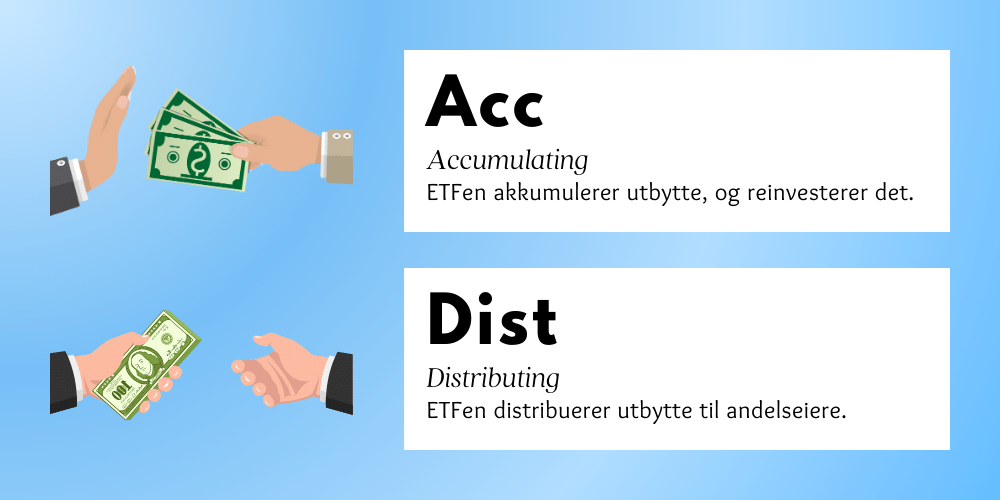

Hva betyr Acc og Dist?

Når du undersøker ETFer vil du ofte se forkortelsen “Acc” og “Dist” i navnet.

Acc står for accumulating, og betyr at forvalteren reinvesterer utbytte for deg. Dist står for distributing, og betyr at forvalteren distribuerer – utbetaler – utbytte til til deg.

Her er noen eksempler:

- SPDR S&P 500 UCITS ETF (Acc)

- Amundi Prime USA UCITS ETF Acc

- iShares Core S&P 500 UCITS ETF USD (Acc)

- Amundi DAX UCITS ETF Dist

- iShares Core Global Aggregate Bond UCITS ETF USD (Dist)

- Amundi MSCI EMU UCITS ETF Dist

I hver av disse ser du forkortelsen “Acc” eller “Dist” på slutten av navnet. La meg sette opp et eksempel som forklarer forskjellen.

Eksempel på Acc og Dist ETF

La oss si at du er interessert i den fiktive ETFen “Investorkurs OSEBX UCIT ETF (Acc)”. Den er merket med Acc, og akkumulerer og reinvesterer altså utbyttene.

La oss si at den har 50 millioner kr i kapital under forvaltning (kjent som AUM – asset under management). Det er 1 millioner utestående fondsandeler, som gir en NAV på 50 kr. (NAV står for net asset value, eller netto andelsverdi per fondsandel på norsk).

(for enkelthets skyld endres ikke utestående fondsandeler og utbyttebetalingen påvirker ikke prisen per aksje i dette eksempelet.)

La oss si ETFen har investert i 2 aksjer:

- 240 000 aksjer i Selskap A, til en verdi av 125 kr per aksje (verdi = 30 millioner kr)

- 800 000 aksjer i Selskap B, til en verdi av 25 kr per aksje (verdi = 20 millioner kr)

- 0 kr i kontanter

- Totalverdi = 50 millioner kr

Denne ETFen er fullinvestert i to aksjer. Du kjøper 1000 andeler i ETFen for 50 kr per stykk, til en verdi av 50 000 kr.

Etter litt tid betaler Selskap A ut 10 kr i utbytte per aksje.

ETFen har 240 000 aksjer i Selskap A, som dermed gir et utbytte på 2 400 000 kr (240000*10). Dette fører til at ETFen nå har 2,4 millioner kr i kontanter:

- 240 000 aksjer til en verdi av 125 kr per aksje i Selskap A (verdi = 30 millioner kr)

- 800 000 aksjer til en verdi av 25 kr per aksje i Selskap B (verdi = 20 millioner kr)

- 2 400 000 kr i kontanter

- Totalverdi = 52 400 000 kr

Pengene ETFen mottok blir reinvestert inn i Selskap A og Selskap B. NAV øker til 52,4 fra 50, og du har opplevd en prisøkning på dine andeler. Selger du dine andeler så mottar du 52 400 kr.

Men hva hvis det er en Dist ETF?

Hvis vi nå sier at ETFen distribuerer utbyttet, altså at det er en Dist ETF, så mottar du istedenfor 2 400 kr. ETFen sin totalverdien vil i det tilfellet fortsatt være 50 millioner kr og 50 kr per fondsandel.

Ugunstig å motta utbytte

Ifølge Hallgeir Kvadsheim, vår alles kjære spareøkonom, så er det ugunstig å motta utbytte fra utenlandske ETFer.

Han skriver på bloggen sin, “Den såkalte kildeskatten gjør det både komplisert og ugunstig å motta utbytte av ETF-er. Du risikerer en dobbelbeskatning av utbytte, avhengig av hvilken kontotype du eier ETF-ene i. Det anbefales heller å kjøpe ETFer som akkumulerer aksjeutbytter i fondet.”

Hva koster en ETF

Mange lurer på hva det koster å investere i en ETF. Her er 4 kostander ved ETFer du må være oppmerksom på:

- Kurtasje: En avgift ved kjøp og salg til nettmegleren din

- Spread: Forskjellen mellom den beste kjøpsprisen og den beste salgsprisen i markedet

- Forvaltningsavgift: En årlig avgift til forvalteren

- Valutavekslingsavgift: En gebyr ved veksling av valuta

Når du investerer i en ETF må du betale kurtasje. Det vil si at hver gang du kjøper eller selger en ETF må du betale en avgift. Kurtasje varierer mellom nettmeglere, så det er smart å undersøke hva du betaler i kurtasje hos din.

I tillegg til kurtasje er det en annen litt mer usynlig kostnad du betaler. Den kalles spread, og handler om at det er en prisforskjell mellom kjøpere og selgere i markedet. Lær mer om det i gratiskurset vårt Hvordan starte med aksjehandel. I ETFer med lav likviditet kan denne bli betydningsfull, spesielt for tradere.

Du betale en årlig forvaltningsgebyr, akkurat som i tradisjonelle fond. Denne avgiften blir trukket automatisk fra NAV hver dag.

Hvis du investerer i utenlandske ETFer i EUR eller USD – de fleste ETFene du har tilgang til, er utenlandske – må du også betale en avgift for valutaveksling. La meg vise deg med et eksempel.

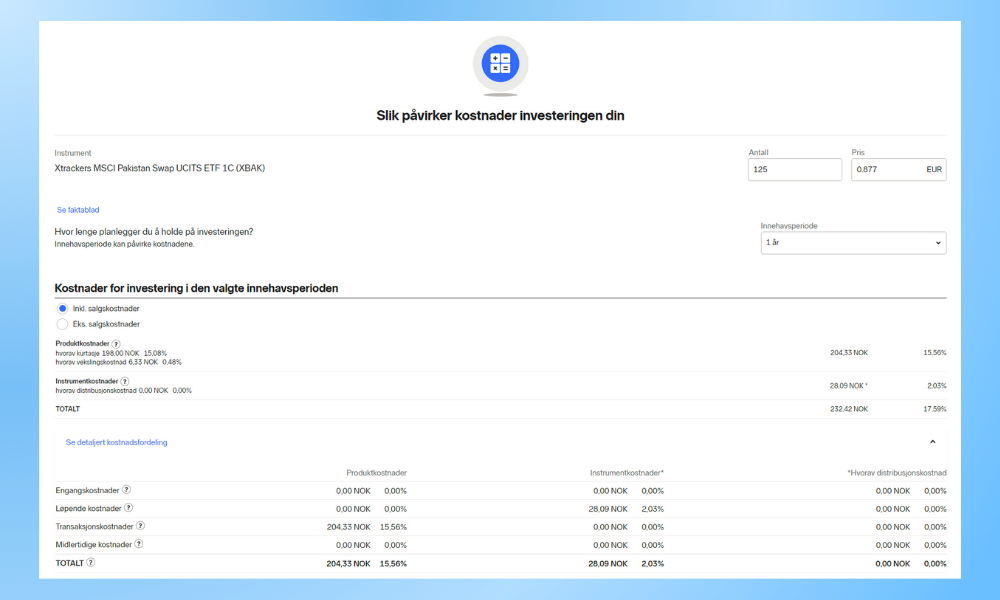

Eksempel på hva det koster å kjøpe en ETF

Si jeg vil investere 1300 kr i ETFen Xtrackers MSCI Pakistan Swap UCITS ETF 1C (XBAK).

Denne ETFen er en passiv ETF som tar sikte på å syntetisk replikere indeksen MSCI Pakistan Investable Market Total Return Net Index.

I KID-dokumentet kan jeg lese at “Målet er at investeringen din skal avspeile verdiutviklingen til MSCI Pakistan Investable Market Total Return Net-indeksen (indeks), som er utformet for å avspeile verdiutviklingen til børsnoterte aksjer i visse selskaper fra Pakistan.”

La oss nå si at jeg skal holder ETFen i ett år, deretter selger jeg den. Hva vil min totale kostnad bli?

Her er et utklipp fra Nordnet sitt kostnadsestimat:

Her kommer det frem følgende:

- Jeg betaler 99 kr i kurtasje både ved kjøp og salg av fondsandeler, noe som totalt blir 198 kr.

- Jeg betaler 6,33 kr i valutavekslingsavgift (veksling mellom EUR og NOK – her kan den estimerte vekslingskostnaden endre seg ettersom valutakurser endres)

- Jeg betaler en forvaltningsavgift (løpende avgift) på 28,09 kr som trekkes forløpende

- Totalt betaler jeg 204,33 kr i kostnader for denne investeringer

Nettkurs: Fundamental Analyse: Finn Fantastiske Selskaper

ETFer gir deg tilgang til flere investeringer

Du kan investere i de aller fleste aktivaklasser gjennom en ETF, til forskjell fra et tradisjonelt fond. Det kan være i aksjer, rentepapirer, råvarer, valuta og kryptovaluta.

AKTIVAKLASSE

En aktivaklasse referer til en kategori av investering. Aktivaklasser blir delt opp i to kategorier. Det finnes fysiske aktiva, som eiendom, råvarer og en bil, og finansielle aktiva, som aksjer, rentepapirer og derivater.

Det finnes ETFer for alt fra korn, soyabønner og kobber, til aksjer, eiendom og bitcoin. ETFer blir også konstruert til å følge spesifikke investeringsstrategier og temaer. Det finnes eksempelvis ETFer som er konstruert til å følge en utbyttestrategi.

La oss se på ETF typer. Her er 7 ETF typer du kan investere i:

Råvare-ETF

En råvare ETF gir deg eksponering mot råvarer. Det kan være blant annet kobber, sølv, gull, olje, elektrisitet og kakao.

Her er noen eksempler på råvare ETF:

- Gull: VanEck Gold Miners UCITS ETF

- Korn: WisdomTree Wheat

- Blanding av råvarer: Xtrackers Bloomberg Commodity Swap UCITS ETF 1C

Sektor-ETF

En sektor ETF gir deg eksponering mot en gruppe med aksjer innenfor samme sektor. Det kan være blant annet sjømat, energi og finans.

Eksempler på sektor ETF:

- Olje-service: VanEck Oil Services UCITS ETF

- Bank og finans: iShares EURO STOXX Banks (DE)

- Telekommunikasjon: iShares S&P 500 Communication Sector UCITS ETF USD (Acc)

Tema-ETF

En tema ETF gir deg eksponering mot en gruppe aksjer innenfor et tema. Det kan være blant annet kunstig intelligens, fornybarenergi og robotisering.

Eksempler på tema ETF:

- Automatisering og robotisering: iShares Automation & Robotics UCITS ETF USD (Acc)

- Batteriteknologi: WisdomTree Battery Solutions UCITS ETF – USD Acc

- Gaming og e-sport: VanEck Video Gaming and eSports UCITS ETF

Stil-ETF

En stil ETF gir deg eksponering mot en gruppe aksjer innen for en stilart. En stilart kan være blant annet utbytteaksjer, kvalitetsaksjer og vekstaksjer.

Eksempler på stil ETF:

- Utbytte-stil: iShares MSCI USA Quality Dividend ESG UCITS ETF USD (Dist)

- Kvalitet-stil: iShares Edge MSCI USA Quality Factor UCITS ETF USD (Acc)

- Vekst-stil: Amundi MSCI Europe Growth UCITS ETF Dist

Rentepapir-ETF

En rentepapir ETF gir deg eksponering mot rentepapirmarkedet. Det kan være blant annet statsobligasjoner, konvertible obligasjoner og sertifikater.

Eksempler på rentepapir ETF:

- Indiske statsobligasjoner: Xtrackers India Government Bond UCITS ETF 1C

- Konvertible obligasjoner: SPDR Refinitiv Global Convertible Bond UCITS ETF (Dist)

- Sertifikater: Invesco Euro Cash 3 Months UCITS ETF Acc

Lær mer om rentepapirer: Investering I Rentepapirer Og Rentefond

Invers-ETF

En invers ETF gir deg mulighet til å vedde på nedgang i et marked. Bedre kjent som å gå short.

Eksempler på invers ETF:

- Short DAX: Amundi ShortDAX Daily (-1x) Inverse UCITS ETF – Dist

- Short S&P 500: Xtrackers S&P 500 2x Inverse Daily Swap UCITS ETF 1C

- Short EURO STOXX 50: Amundi EURO STOXX 50 Daily (-2x) Inverse UCITS ETF Acc

Kryptovaluta-ETF

En kryptovaluta ETF gir deg eksponering mot kryptomarkedet. Dette er et relativt nytt produkt i ETF markedet. Utviklingen foregår hver dag, og endringer vil forekomme. Sannsynligvis i retning av flere ETFer. I skrivende stund er det mulig å eksponere seg mot Bitcoin ved hjelp av ETF.

Eksempler på kryptovaluta ETF:

- Bitcoin: Purpose Bitcoin ETF (USD ETF non-currency hedged units)

- Bitcoin: ProShares Bitcoin Strategy ETF

- Bitcoin: Bitwise Bitcoin ETF

Hvordan kjøpe ETF

For å kjøpe og investere i en ETF, trenger du en nettmegler og en konto hvor du oppbevarer ETFen. Jeg bruker eksempelvis Nordnet. Det kan være forskjeller mellom nettmeglere. Av den grunn er det lureste at du spør nettmegleren din om handel av ETFer.

Hos nettmegleren din vil du ha en screener med alle ETFer de tilbyr. Her kan du se Nordnets ETF tilbud.

3 ting du bør undersøke før du investerer:

- Hva er årlig forvaltningsavgift? Finnes det rimeligere alternativer?

- Hva betaler du i kurtasje? Hvilke andre kostnader blir jeg belastet for?

- Hva er investeringsstrategien og hvilke andre hensyn tar forvalteren?

Hvis noe er uklart, anbefales det at du tar kontakt med nettmegleren slik at du kjøper et produkt du forstår.

Kan man kjøpe ETF på aksjesparekonto (ASK)?

Ja, men ikke USA-noterte ETFer og rente ETFer. Hvis du vil investere i slike ETFer, må du enten ha en Investeringskonto Zero eller Aksje- og fondskonto. Hvis du vil investere i en europeisk ETF derimot, kan du bruke ASK. Forutsetningen er at ETFen er hjemmehørende innenfor EU/EØS.

ETF-er og skatt

Vær oppmerksom på at utenlandske ETFer som regel ikke vil bli forhåndsutfylt i skattemeldingen din, det må du dermed ta ansvar for selv. Nok en gang er det best at du spør nettmegleren din.

I tillegg, hvis du kjøper kryptovaluta ETF på Nordnet (usikker på hvordan det er hos andre nettmeglere), så må du selv ta ansvar for å rapportere formuesverdi og gevinster/tap til skatteetaten.

Disse tingene kan endre seg, så ta kontakt med nettmegleren din ved spørsmål.

Her er noen relevante informasjonskilder du bør lese:

- Skatteetaten om utenlandske aksjer og andre finansprodukter

- Nordnet: Hvordan rapportere krypto- og bitcoin- instrumenter i skattemeldingen

De største ETF-tilbyderne

Ifølge PWC sin undersøkelse i 2023, er USA det største ETF-markedet. De skriver “The US is the largest ETF market, with US ETF AuM surpassing $8.0 trillion in December 2023, which represents more than 70% of the global ETF AuM.”.

Blackrock den største tilbyder av ETFer under merkenavnet iShares, ifølge stockanalysis.com. I skrivende stund har de ~$3,3 billioner i kapital under forvaltning i sine ETF produkter.

Andre store tilbydere (alle fra USA) er,

- Vanguard

- State Street (SPDR)

- Invesco

- Charles Schwab

Blant europeiske ETF-tilbydere, kan Xtracker og Amundi nevnes.

De største ETFene

De største ETFene målt etter kapital under forvaltning er ifølge ETF.com

- SPDR S&P 500 ETF Trust

- Ishares Core S&P 500 ETF

- Vanguard 500 Index Fund

- Vanguard Total Stock Market ETF

- Invesco QQQ Trust

ETFer, eller børsnoterte fond, har opplevd en imponerende vekst i popularitet de siste årene. Dette skyldes flere fordeler sammenlignet med tradisjonelle fond, inkludert fleksibilitet i handel, realtidspris og muligheten til bredere diversifisering. ETFer kan være passive, som speiler en indeks, eller aktive, hvor målet er å slå indeksen.

Med sitt mangfoldige tilbud gir ETFer investorer en verdifull tilgang til forskjellige aktivaklasser og strategier, noe som forklarer deres økende popularitet.

Vanlige spørsmål om ETF

Investorer kjøper ETF fordi det er en enkel, billig og fleksibel måte å få eksponering mot en bestemt aktiva. Det kan være aksjer, råvarer eller obligasjoner.

En ETF er et fond som er børsnotert. Det vil si at det er en forvalter som velger aksjer for deg, i tillegg kan du kjøpe og selge de som vanlige aksjer.

Ja, du kan handle ETF på en ask konto. ETFen må tilhøre EU/EØS, som betyr at du ikke kan handle ETFer fra USA.

En ETF kan være et indeksfond, men det kan også være et aktivt forvaltet fond. Når du skal investere i en ETF er det viktig å undersøke hva slags type ETF det er.

Du kan kjøpe og selge en ETF i børsens åpningstid. Det fungerer på samme måte som når du kjøper og selger aksjer.