Utbyttemodellen (engelsk: Dividend Discount Model, DDM) er en verdsettelsesmodell som baserer seg på at et selskap er verdt nåverdien av sine fremtidige utbyttebetalinger. John Burr Williams introduserte dette konseptet i sin banebrytende bok The Theory of Investment Value fra 1938.

Et utbytte er en utbetaling fra selskapet til aksjonærene, som regel tatt fra selskapets overskudd det foregående kvartalet eller året. Selskaper som betaler regelmessig utbytte blir omtalt som utbytteaksjer.

Utbyttemodellen finnes i tre varianter:

- En-periode utbyttemodell

- Flere-perioder utbyttemodell

- Gordon-Growth-modellen

I denne artikkelen skal du lære hvordan du bruker gordon-growth modellen, samt dens fordeler og begrensninger.

Gordon-Growth modellen

Den mest kjente versjonen av utbyttemodellen er Gordon-Growth-modellen, oppkalt etter den amerikanske økonomen Myron J. Gordon på 1950-tallet. I Gordon-Growth modellen vokser utbytte i en konstant fart inn i evigheten.

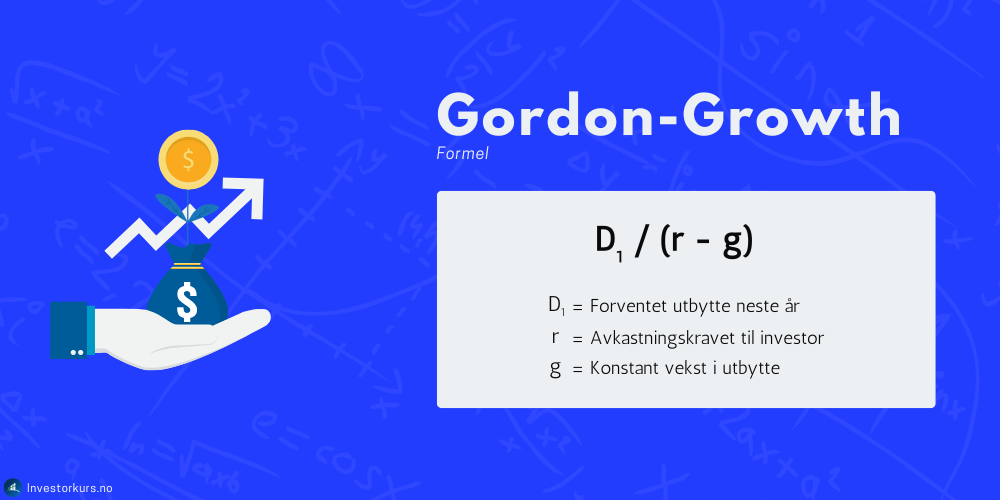

Her er formelen til Gordon-Growth modellen:

Gordon-Growth formel

FORMEL FOR GORDON-GROWTH-MODELLEN

P0 = D1 / (r – g)

- P0 = Dagens pris per aksje

- D1 = Utbytte i slutten av år 1

- r = Avkastningskrav

- g = Utbyttets konstante vekstrate

Det er en simpel modell med tre variabler. Du trenger å estimere forventet utbytte det første året (D1), avkastningskravet til en investor (r) og forventet utbyttevekst (g).

Gordon-Growth modellens baserer seg på flere antagelser:

- Utbyttet vokser i en konstant fart inn i evigheten

- Selskapets operasjon og kapitalstruktur er stabil (med andre ord, stabil operasjonell og finansiell risiko)

- Selskapets fri kontantstrøm betales ut som utbytte

Eksempel på bruk av Gordon-Growth modellen

La oss se på et konkret eksempel for å illustrere hvordan Gordon-Growth modellen fungerer i praksis.

Anta at vi har et selskap som forventes å betale et utbytte på 5 kroner per aksje i slutten av år 1 (D1). Videre antar vi at dette utbyttet vokser med en konstant rate på 4 % (g) per år, og at investorens avkastningskrav er 10 % (r).

Ved å bruke Gordon-Growth formelen kan vi beregne dagens pris per aksje (P0):

P0 = 5 / (0,10 – 0,04) = 83,33 kr

I dette eksemplet vil dagens rettferdige pris per aksje være 83,33 kroner ifølge Gordon-Growth modellen. Dette betyr at en investor, gitt disse forutsetningene, bør være villig til å betale 83,33 kroner per aksje for å få en forventet avkastning på 10 % årlig.

Hvis prisen i markedet er høyere enn 83,33 kr er aksjen dermed overvurdert.

Ved å endre de tre variablene (D1, r og g), kan du bruke modellen til å forstå hvordan forskjellige scenarier kan påvirke verdsettelsen av et selskap.

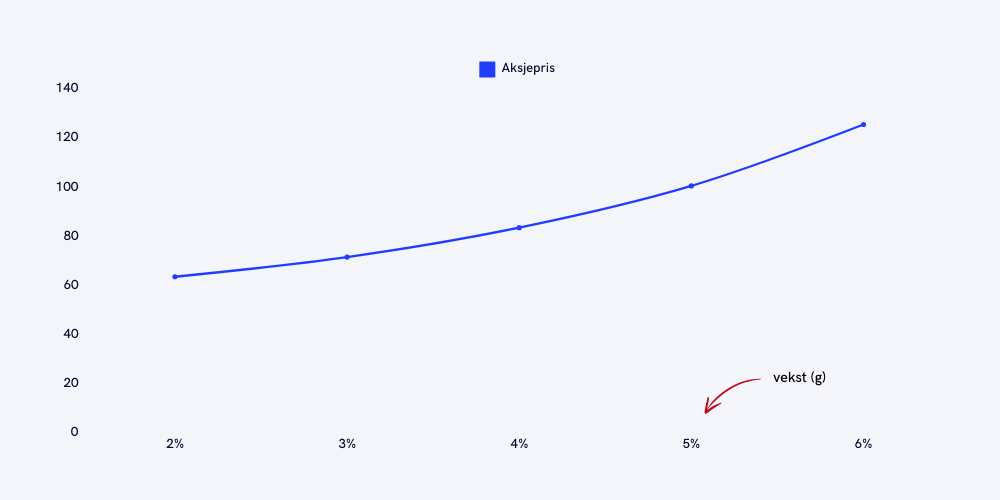

Hva skjer hvis veksten øker med 1%?

Hvis vekstraten for utbytte øker til 5 % (g = 0,05), vil prisen per aksje øke til:

P0 = 5 / (0,10 – 0,05) = 100 kr

Dette illustrerer hvordan små endringer i forventninger påvirker verdsettelsen. Her er et diagram som viser endringen i aksjepris for hvert nivå av vekst (g):

La oss verdsette et ekte selskap med Gordon-growth modellen!

Verdsettelse av Orkla ASA med Gordon-Growth modellen

Orkla leverer forsyninger, helseprodukter og diverse rengjøringsprodukter til det skandinaviske markedet under flere ulike varenavn. Jeg anser dette selskapet som både stort og modent, i en moden industri. Så la oss finne ut hva Orkla kan være verdt basert på utbyttemodellen.

Da trenger vi tre variabler for å regne ut verdien av Orkla:

- Forventet utbytte det 1. året (D1)

- Utbyttets konstante vekstrate (g)

- Avkastningskrav (r)

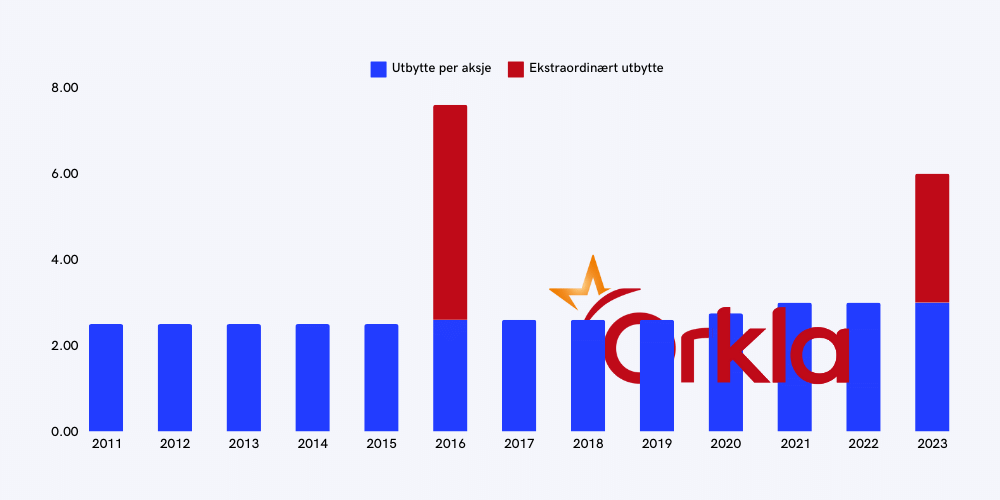

Siste års utbytte (for året 2023) var 3 kr per aksje. For å finne forventet utbytte i det 1. året trenger vi å vite hva veksten er.

Siden 2011 har ordinært utbytte vokst med et årlig gjennomsnitt på 1,5%. De siste 5 årene har gjennomsnittlig årlig vekst i ordinært utbytte vært 2,9%. La oss for enkelhets skyld si 2% i “evig vekst” – som er det samme som Norges inflasjonsmål for øvrig.

Avkastningskravet er en komplisert variabel som kan beregnes på en mer omfattende måte. Lær mer om kapitalverdimodellen og avkastningskrav her. I dette eksempelet setter jeg avkastningskravet til 8%.

Nå trenger vi bare å legge variablene inn i Gordon-Growth modellen:

P0 = 3*(1 +0,02) / (0,08 – 0,02) = 51

Ifølge Gordon-Growth modellen er Orklas rettferdige pris per aksje 51 kr. I skrivende stund er aksjeprisen 82,3 kr. Det innebærer at den er overvurdert.

Bli en mester i verdsettelse: Verdsettelse Av Aksjer Med Multipler

Vi kan lære mye av utbyttemodellen, men den har sine begrensninger.

Gordon-Growth modellen sine begrensninger

Disse antagelsene er selvfølgelig problematiske i den virkelige verden. Tilnærmet ingen selskaper varer evig eller er stabile. I tillegg kan det hende at veksten er høyere enn avkastningskravet, som innebærer at pris per aksje blir negativ.

Veldig få selskaper betaler heller ikke ut all fri kontantstrøm som utbytte. Mange investerer penger i innovasjon, produkter og merkevare, som kan føre til større overskudd i fremtiden. Dette tar ikke Gordon-Growth modellen hensyn til.

Det nærmeste du kommer slike selskaper, er store, modne selskaper i en moden industri med minimal risiko. Men ingen selskaper klarer å oppfylle disse vilkårene til det fulle.

Gordon-Growth modellen sine begrensninger:

- Ingen/svært få selskaper varer evig eller er stabile

- Er veksten høyere enn avkastningskravet blir verdien negativ

- Ingen/svært få selskaper betaler ut all fri kontantstrøm i utbytte

Det betyr allikevel ikke at utbyttemodellen er verdiløs.

Gordon-Growth modellen sine fordeler

Gordon-Growth Modellen er det en simpel modell som gir deg et raskt anslag på verdien til et selskap. For en nybegynner kan det være et fint utgangspunkt for å forstå relasjonen mellom verdi, vekst og avkastningskrav.

Gordon-Growth Modellen er en rask og enkel metode for å sammenligne prisen mellom selskaper, også de som er fra forskjellige industrier – så lenge du er klar over begrensningene.

Gordon-Growth modellen sine fordeler:

- Simpel og lærerik modell

- Kan sammenligne verdsettelse på tvers av industrier

Relatert innhold:

Velkomsttilbud

Er Nordnet Norges beste plattform for investering?

Handle aksjer fra 1 krone (0,035 %) på de nordiske børsene.

Velg mellom over 850 fond og over 1800 ETFer.

Annonselenke. Investering er risikabelt.