Som investor er det helt avgjørende å forstå hva risiko er og hvor den kommer fra.

De to vanligste målene på risiko er standardavvik og beta, men de er forenklede representasjoner av risiko.

Standardavvik måler svingninger i avkastning, og sier at jo mer den svinger, jo høyere risiko er det. Beta måler aksjens svingninger i forhold til markedet, og indikerer markedsrisiko, altså den systematiske risikoen.

Disse målene gjør risiko målbart og gir oss verktøy for å analysere risiko, men de er ikke perfekte. For det første måler de kun den historiske risikoen. I tillegg klarer de ikke helt å fange opp den reelle risikoen for å tape kapital.

For hva er egentlig risiko? Jo, risiko er sannsynligheten for å tape kapital.

Du kan ikke måle risiko nøyaktig

Jeg synes Howard Marks, en av verdens største forvaltere, forklarte dette godt i et intervju med Barrons. Han sa at standardavvik ikke er risiko, men at du heller ikke kan måle risiko nøyaktig!

“People want to be able to take the concept of risk and use it in a formula to do computations”, forklarer han. “The only number that’s available to use as a proxy for risk is volatility, or the standard deviation of prices or returns. That’s not what risk is. Risk is the probability of losing money, [but] there is no number you can use for that because there’s no place you can look to find out what the probability of a bad outcome is today or what it was six months ago when you made the investment.”

Howard Marks påpeker at svingninger i avkastning, også kjent som volatilitet, ikke fanger opp den reelle risikoen for tap av kapital. I praksis er risiko mer kompleks. Det er ikke noe vi kan måle med en enkel formel eller et spesifikt tall som standardavvik eller beta.

Men det du kan gjøre er å få en bedre forståelse av hva som gjør aksjer risikabelt.

Risiko deles inn i to hovedkategorier:

- Systematisk risiko

- Usystematisk risiko

Hva er forskjellen mellom systematisk og usystematisk risiko? Systematisk risiko er risiko som påvirker alle aksjer, mens usystematisk risiko er spesifikk for en enkel aksje. Systematisk risiko er det vanskelig å beskytte seg mot, men usystematisk risiko kan du faktisk unngå med diversifisering.

La oss definere disse begrepene ytterligere, og jeg skal gi deg noen konkrete eksempler som viser deg hvordan systematisk og usystematisk risiko dukker opp i den virkelige verden.

Systematisk risiko: Risiko som påvirker hele markedet

Systematisk risiko er den risikoen som påvirker hele markedet eller store deler av det. Denne risikoen er også kjent som markedsrisiko.

Utfordringen med systematisk risiko er at du ikke kan beskytte deg mot den med tradisjonelle diversifiseringsstrategier. Den er relatert til faktorer som påvirker hele økonomien, og påvirker derfor alle aksjer i varierende grad. Ikke bare én aksje eller én bransje.

Men det finnes andre måter å redusere systematisk risiko. For eksempel kan du sikre deg mot en generell markedsnedgang ved å kjøpe salgsopsjoner. Eller du kan også spre kapitalen din på ulike aktiva – altså aksjer, rentepapirer, eiendom eller råvarer.

Eksempler på systematisk risiko

- Økonomiske faktorer: Endringer i renter, inflasjon eller forventninger til bruttonasjonalprodukt (BNP) kan påvirke hele markedet.

- Politiske faktorer: Større endringer som nye skatteregler, handelskriger, eller politisk ustabilitet i viktige regioner påvirker ofte store deler av markedet.

- Naturkatastrofer: Store naturkatastrofer som jordskjelv, flom eller pandemier kan påvirke hele verdensøkonomien. Pandemien vi alle har vært gjennom er et nylig eksempel. Den skapte store økonomiske problemer for store deler av markedet.

- Valutarisiko: Svingninger i valutakurser, spesielt mellom store økonomier som USA og EU, skaper ustabilitet.

- Markedspsykologi: Økonomiske bobler, som for eksempel IT-boblen på 2000-tallet, påvirker hele markedet. Hele eller store deler av markedet var påvirket av overdreven optimisme. Dette økte dermed risikoen, ettersom du måtte betale en dyrere pris for å investere.

Vil du lære aksjeanalyse? Da er nettkurset Fundamental analyse av aksjer: Finn fantastiske selskaper perfekt for deg. Lær hvordan profesjonelle investorer analyserer aksjer og finner de beste investeringene.

Finanskrisen 2008

Finanskrisen i 2008 er et godt eksempel på systematisk risiko.

Krisen startet i USA, der høy risiko i boligmarkedet resulterte i et massivt antall misligholdte lån. Filmen The Big Short gir et godt bilde av hvordan denne krisen oppsto. Dette førte til store tap for banker og finansinstitusjoner som hadde investert i verdipapirer knyttet til disse lånene.

Siden mange av verdens største banker var involvert og finansmarkedene er tett knyttet til hverandre, spredte krisen seg ut i verden. Den påvirket hele det finansielle systemet og skapte en global resesjon, hvor både aksjemarkeder, obligasjoner, arbeidsmarkedet, og boliglån ble rammet.

Alle, uansett investeringsportefølje og grad av diversifisering, ble påvirket av denne krisen. Dette er et eksempel på systematisk risiko som ble til virkelighet. Ikke et vakkert syn.

Usystematisk risiko: Risiko som påvirker enkelte selskaper

Usystematisk risiko er spesifikk for et enkelt selskap eller en bransje, og kan reduseres gjennom tradisjonell diversifisering. Denne risikoen er relatert til faktorer som påvirker et bestemt selskaps evne til å oppnå suksess og lønnsomhet, uavhengig av markedet som helhet.

Hvis en bilprodusent opplever produksjonsproblemer på grunn av en feil i forsyningskjeden, vil dette være en usystematisk risiko som primært påvirker den produsenten, ikke hele markedet.

Usystematisk risiko kan deles inn i fire kategorier:

- Forretningsrisiko: Risiko knyttet til selskapets strategiske beslutninger og forretningsmodell

- Operasjonell risiko: Risiko knyttet til selskapets daglige drift

- Finansiell risiko: Risiko knyttet til selskapets kapitalstruktur

- Politisk og regulatorisk risiko: Risiko knyttet til endringer i lover og reguleringer

La oss se på de og noen eksempler fra virkeligheten.

Forretningsrisiko

Forretningsrisiko handler om risiko knyttet til selskapets drift og beslutninger. Dette inkluderer faktorer som dårlig ledelse, ineffektive strategier eller bare dårlige produktlanseringer.

Når Ultimovacs-aksjen kollapset i 2024, handlet det om forretningsrisiko som dessverre ble til virkelighet. Etter mye forskning og testing viste det seg at vaksinen de utviklet, og som markedet hadde høye forventninger til, ikke hadde en effekt.

Forretningsrisikoen – i dette tilfellet risikoen for at produktet ville feile – ble en realitet.

Operasjonell risiko

Operasjonell risiko er knyttet til utfordringer i selskapets daglige drift. Dette kan inkludere alt fra teknologifeil og produksjonsavbrudd til svindel og ineffektiv drift. Operasjonell risiko kan oppstå på grunn av interne problemer eller eksterne faktorer, og kan ha stor innvirkning på selskapets kortsiktige lønnsomhet.

Telenor har den siste tiden blitt rammet av operasjonell risiko. I flere timer var nødnumrene nede på grunn av feil hos Telenor. Dette går ut over omdømmet til Telenor, og kan i verste fall skape kundeflukt.

Mens Ultimovacs ble rammet av en feilslått produktutvikling, ble Telenor rammet av en teknisk feil. Jeg vil påstå at forretningsrisiko ofte er mer langsiktig, mens operasjonell risiko er mer kortsiktig.

Liker du utbytteaksjer? I nettkurset Utbytteaksjer: Bygg formue med en solid utbytteportefølje lærer du å finne solide utbytteaksjer som betaler utbytte i lang tid.

Finansiell risiko

Finansiell risiko handler om hvordan et selskaps kapitalstruktur og finansielle beslutninger kan føre til økonomiske problemer. Dette inkluderer for eksempel høye gjeldsnivåer og likviditetsproblemer.

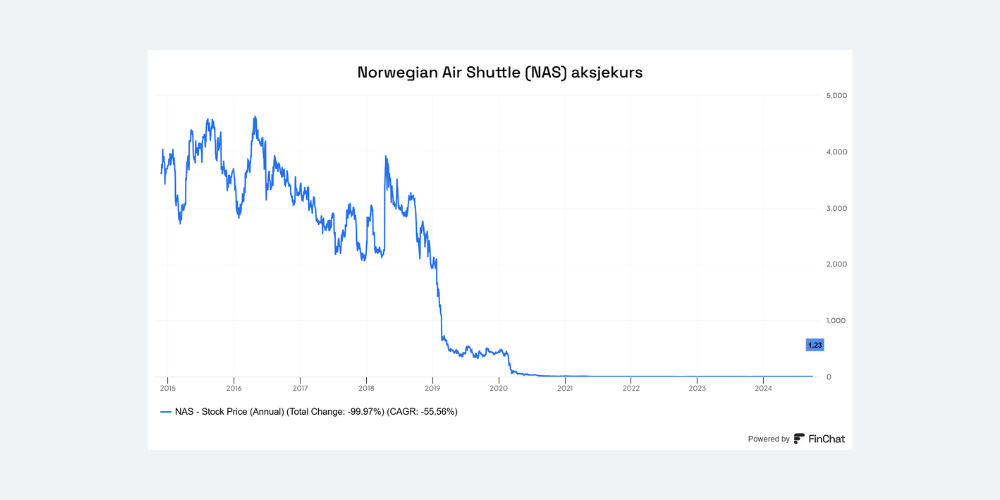

Ta for eksempel Norwegian Air Shuttle i 2019. Frem til det punktet hadde de satset hardt på ekspansjon og nye markeder. De skulle bli en global aktør innen langdistanseflyvninger, og finansiert satsningen med store mengder gjeld. Men konkurransen ble for hard, og de måtte hente fersk egenkapital i 2019.

Og så ble den systematiske risikoen, i dette tilfellet en pandemi, også en realitet.

De måtte gjennomgå en komplisert restrukturering på grunn av “alvorlige økonomiske problemer”. I utgangspunktet var koronapandemien den utløsende faktoren, men den betydelige finansielle risikoen var en forsterkende faktor som forverret problemene ytterligere.

Politisk og regulatorisk risiko

Politisk og regulatorisk risiko oppstår når endringer i lover, reguleringer eller politiske forhold påvirker selskapets operasjoner. Dette kan inkludere alt fra økte skatter og strengere miljøkrav til handelsrestriksjoner.

Et godt eksempel på politisk risiko var introduksjonen av grunnrenteskatten på havbruk i 2023. Den 28. september 2022 foreslo regjeringen å innføre en grunnrenteskatt på havbruk fra og med 1. januar 2023. Sjømatselskaper kollapset fullstendig.

Usystematisk risiko: Boeing og 737 MAX-krisen

Boeing er en av verdens største produsenter av passasjerfly. I 2019 ble hele flåten av 737 MAX-fly satt på bakken etter to fatale flyulykker på mindre enn fem måneder, der totalt 346 mennesker mistet livet.

Feil i flyets kontrollsystem ble identifisert som en hovedårsak til ulykkene, noe som førte til tillitssvikt blant flyselskaper og passasjerer. De økonomiske konsekvensene var store, med betydelige kostnader knyttet til produksjonsstans, tekniske oppgraderinger og bøter fra myndigheter. Og i tillegg mistet kunder tillitten til selskapet, som dermed svekket deres evne til å vinne nye kontrakter.

Denne krisen var spesifikk for Boeing, og påvirker ikke deres argeste konkurrent Airbus. Tvert imot fikk Airbus nok en fordel.

Hvordan tenke på risiko

Risiko er sannsynligheten for å tape kapital. For å få en klarere forståelse for risikoen du utsettes for i aksjemarkedet, må du tenke på systematisk og usystematisk risiko. Det holder ikke å slå opp standardavviket og tenke du har kontroll.

Du må forstå hva som gjør en investering risikabel, og hvordan ulike typer risiko påvirker porteføljen din. Systematisk risiko er uunngåelig, men kan håndteres med strategier som sikring og spredning på flere aktivaklasser. Usystematisk risiko kan derimot reduseres betydelig med tradisjonell diversifisering.

Å investere handler om å balansere risiko og potensial for avkastning. Derfor er det viktig å stille de rette spørsmålene: Hvor sannsynlig er det at jeg taper penger? Hva er de største truslene mot mine investeringer? Og hvilke tiltak kan jeg sette inn for å redusere disse truslene?

Jeg håper dette har gitt deg en bedre forståelse av risiko!

Her er noen artikler som kan hjelpe deg med å analysere og identifisere risiko:

Lær mer SWOT-analyse er et av de enkleste og mest effektive rammeverkene du kan bruke for å analysere aksjer og finne gode investeringer.

Lær mer Porters Fem Krefter gir deg dyp innsikt i de langsiktige kreftene som påvirker lønnsomheten til et selskap.

Vanlige spørsmål om systematisk og usystematisk risiko

Systematisk risiko måles ofte ved hjelp av beta, som viser en aksjes svingninger i forhold til markedet. Beta beregnes ved å analysere historiske prisbevegelser for aksjen sammenlignet med en referanseindeks, som Oslo Børs eller S&P 500. Les mer om beta.

Systematisk risiko kan ikke diversifiseres bort gjennom tradisjonell diversifisering, siden den påvirker hele markedet. For å håndtere denne typen risiko kan man bruke hedging-strategier, som å investere i derivater, eller investere i eiendeler med lav korrelasjon til aksjemarkedet, som gull eller statsobligasjoner.

Systematisk risiko påvirker hele markedet og er knyttet til makroøkonomiske faktorer, mens usystematisk risiko kun påvirker individuelle selskaper eller sektorer. Du kan beskytte deg mot usystematisk risiko ved å bygge en godt diversifisert portefølje. Systematisk risiko, derimot, krever strategier som sikring eller investeringer i andre aktiva.