Det er rapporteringstid! Tusenvis av selskaper avslører sine resultater, på godt og vondt. Modellen min bygges på disse resultatene. Kvartalsrapporten er derfor helt sentrale for min investeringsstrategi, og rapporteringssesongen er et høydepunkt for min del.

En kvartalsrapport er den mest faktabaserte måten å få informasjon om selskapets siste kvartal på. Du får alt fra selskapets regnskaper, til CEOens tanker og estimater for tiden fremover. Det er viktig å kunne lese og forstå en slik rapport.

Derfor tenkte jeg å vise deg hva jeg fokuserer på.

Høydepunkter og sjefens ord

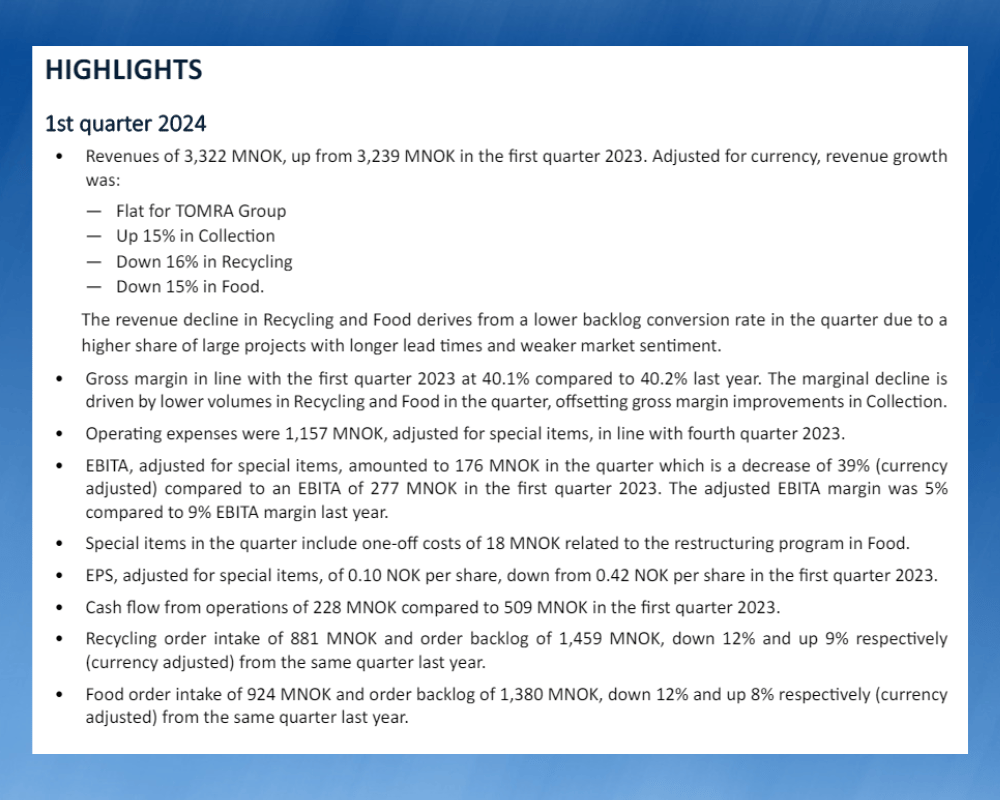

Øverst i en kvartalsrapport finner du ulike nøkkeltall selskapet mener representerer kvartalet best, såkalte høydepunkter. Her er Tomra Systems ASA sine høydepunkter for 1. kvartal 2024:

Jeg tror tallene i denne delen noen ganger er valgt ut for at rapporten skal se bedre ut enn det den i virkeligheten er. Derfor mener jeg det er viktig med et kritisk blikk. Høydepunktene gir ikke grunnlag for å mene det ene eller andre om kvartalet. Det er spesielt viktig å være kritiske til tall som er justert (justert EBITDA etc.) – det innebærer å undersøke hva slags justering som er gjort.

I mange tilfeller vil også administrerende direktør (CEO) gi en kommentar om kvartalet. Han eller hun kan ha en tendens til å fremstille ting i et positivt lys. Hvis kvartalet var bra, fremheves det ofte at de selv har gjort en fantastisk jobb. Var kvartalet derimot dårlig, tilskrives dette gjerne eksterne faktorer. Noen går så langt som å sammenligne seg med markedsforventningene, selv om resultatene viser et markant fall.

Disse tingene er typiske røde flagg etter min mening. Jeg mener at selskaper oppnår en høyere verdsettelse ved å være troverdige, fremfor å konstant fremstå som overdrevent optimistiske.

Så kommer vi til regnskapet og her skal jeg fortsette å bruke Tomra som eksempel. Det første er resultatregnskapet.

Hva ser jeg etter i resultatregnskapet

Jeg ser etter følgende ting i resultatregnskapet:

- Omsetningsvekst

- Stabil brutto- og driftsmargin

- Vekst i inntjeningen per aksje (EPS)

Omsetningsvekst er viktig fordi skal selskapet bli en god investering, så er det nødt til å vokse topplinjen sin over tid. Et fellestrekk for de beste investeringene de siste 20 årene, som for eksempel Apple, Monster Beverage og Nvidia, er at de har en sterk omsetningsvekst.

Bruttomarginen er også et svært viktig tall etter min mening. Bruttomarginen viser “ekte” lønnsomhet, og en høy bruttomargin viser at selskapet har “pricing power”. Dette betyr at selskapet har en sterk markedsposisjon som gjør det mulig å overføre økte kostnader til kundene. Selskaper med slik prissettingsmakt klarer seg også godt i perioder med høy inflasjon, som vi opplever nå.

Jeg ønsker også å se en stabil driftsmargin. Stabile marginer viser at selskapet har en god og robust forretningsmodell. Hvis marginene er ustabile, så kan det indikere at selskapet er sårbar overfor perioder med motvind.

Nederst i regnskapet er bunnlinjen, eller inntjeningen. Inntjening per aksje er den viktigste avkastningsdriveren på lang sikt. Derfor er det viktig at denne stiger over tid for at investeringen skal bli god.

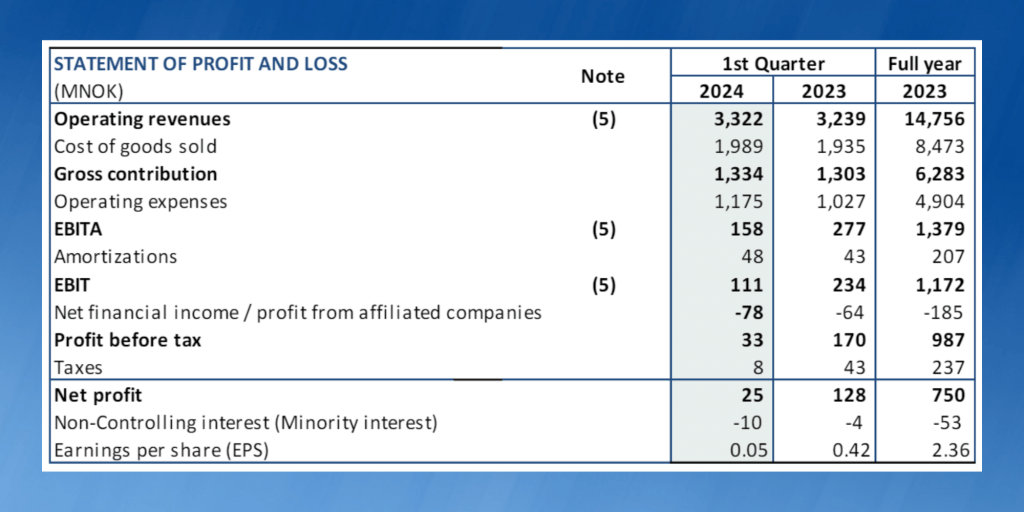

Her er Tomra sitt resultatregnskap for 1. kvartal 2024:

Omsetningen var på 3 322 millioner kr i 1. kvartal 2024, mot 3 239 millioner kr i 1. kvartal i 2023. Det er en vekst på 2,5 prosent.

Bruttofortjenesten finner du ved å ta omsetning minus varekostnader/produksjonskostnader, som her er på 1 989 millioner kr. Tomra har dermed en bruttofortjeneste på 1 334 millioner kr, som gir en bruttomargin på ~40 prosent. Enkelt sagt, Tomra kjøpte inn varer for 60 kr og solgte dem for 100 kr.

Lær om resultatregnskapet: Resultatregnskapet: Bruk og tolkning av selskapets inntekter og utgifter

Litt lengre ned i regnskapet er EBIT (earnings before interest and taxation), som altså er driftsresultatet. Dette tallet finner du ved å trekke alle operasjonelle kostnader fra omsetningen. I Tomra sitt tilfelle er den på 111 millioner kr, som gir en driftsmargin på ~3 prosent.

For å finne inntjeningen og hva vi som aksjonærer sitter igjen med, så må skatt, renter og andre utgifter som ikke tilhører den daglige driften betales. I tillegg må også minoritetseiere få sitt.

Til slutt kommer inntjeningen per aksje (EPS). Det finner du ved å dele inntjeningen på antall utestående aksjer. Tomra hadde en EPS på 0,05 kroner i årets første kvartal. Det gir et fall på hele 88% sammenlignet med i 1. kvartal 2023. En kan trygt konkludere med at dette var et svært dårlig kvartal for selskapet.

Det er viktig å være oppmerksom på at selskapet selv rapporterer den faktiske inntjeningen per aksje. For at vi skal måle om kvartalet var bra eller dårlig, eller å verdsette selskapet riktig så må vi justere tallene. Engangseffekter eller avskrivninger som kan klassifiseres som one-offs må lukes ut.

Her er det viktig å justere nøytralt begge veier. Å justere kun på den positive siden vil bli helt feil, derfor må du være konsekvent.

Hva ser jeg etter i balanseregnskapet

Jeg ser etter to ting i balansen:

- Netto rentebærende gjeld

- Egenkapitalen

Hvor mye rentebærende gjeld selskapet har er viktig med tanke på risiko. Hvordan takler de tider med økende renter? Jeg liker derfor selskaper med netto cash, det gir en verdifull fleksibilitet. De kan bemanne, der andre selskaper må permittere. De kan kjøpe opp selskaper som sliter i dårlige tider. Risikoen for utvanning eller konkurs er også minimal.

Egenkapitalen er også en viktig post i balansen. Hvor mye egenkapitalavkastning klarer selskapet å generere? Som aksjonær investerer jeg i egenkapitalen og er naturlig nok interessert i hvor effektivt selskapet klarer å investere dette.

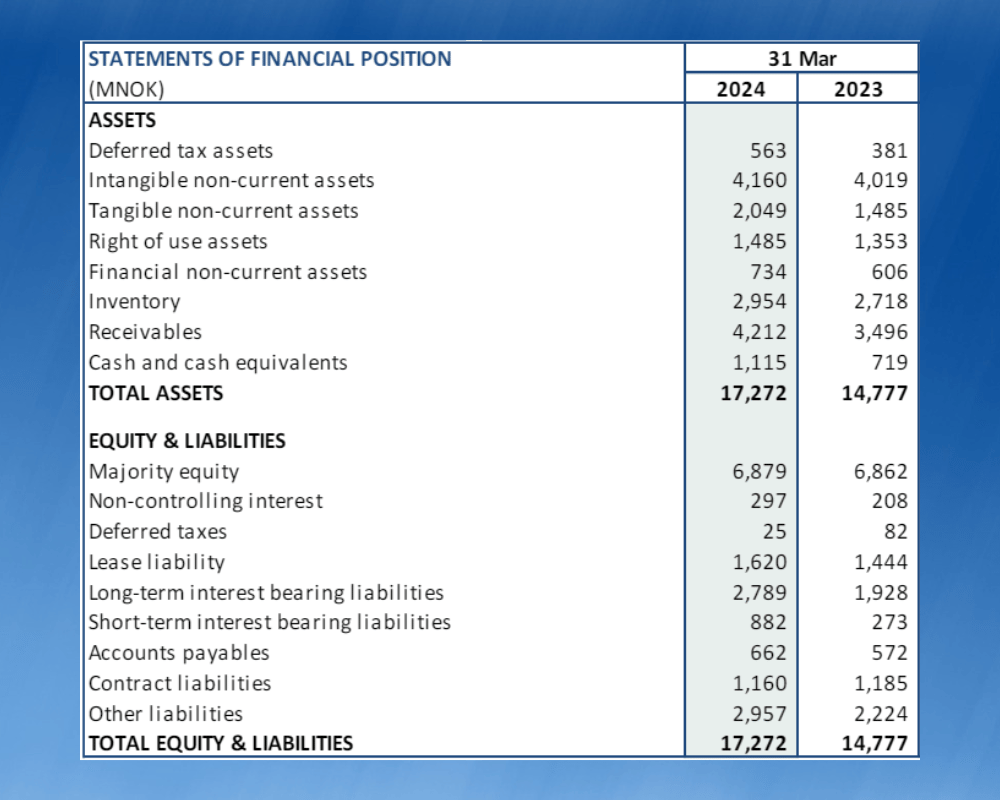

Her er Tomra sin balanserapport for 1. kvartal 2024:

Jeg finner netto rentebærende gjeld ved å ta rentebærende gjeld minus cash. For Tomra sin del så summerer jeg “interest bearing liabilities” og “lease liability” for å finne rentebærende gjeld. Vær oppmerksom på at du noen ganger må lete frem rentebærende gjeld i notene.

Om et selskap har gjort et oppkjøp helt på slutten av kvartalet og tatt opp masse gjeld, så bør du også justere for dette. Et kvartal er 90 dager, om oppkjøpet skjedde på dag 88 eller 89 vil det representere kvartalet i balansen feil.

Netto rentebærende gjeld er dermed 4 176 millioner kr i 1. kvartal 2024 – dette er da altså ikke netto cash.

I egenkapitalen er en nødt til å skille mellom hva som er aksjonærenes egenkapital og hva som er minoritetseierne sitt (non-controlling interest).

Egenkapitalen til aksjonærene var 6 879 millioner kr ved slutten av 1. kvartal 2024. Det gir en egenkapitalavkastning på 1,5% for de siste fire kvartalene (TTM).

Lær om balansen: Balanserapport: Tolkning Og Analyse Av Selskapets Finansielle Stilling

Hva ser jeg etter i kontantstrømmen

Når jeg ser på kontantstrømmen er det for å kunne regne ut fri kontantstrøm hovedsakelig.

Jeg ser etter seks ting i kontantstrømmen:

- Kontantstrømmen fra drift

- Investeringer

- Renter (hvis de ligger nederst i kontantstrømmen)

- Husleie

- Utbytte eller transaksjoner knyttet til minoriteter

- Tilbakekjøp

Når jeg ser på kontantstrømmen er det for å kunne regne ut fri kontantstrøm hovedsakelig.

Fri kontantstrøm = Operasjonell kontantstrøm – investeringer – husleie – avdrag på lån – aksjekompensasjon – tilbakekjøp av aksjer

Renter, husleie, utbytte eller transaksjoner knyttet til minoriteter og tilbakekjøp er spesielt viktige for meg, fordi de ligger nederst i kontantstrømmen, men er, etter min mening, en reell kostnad for oss aksjonærer, og skal derfor være med som en del av fri kontantstrøm.

Jeg tar ikke med utbytte til oss aksjonærer som en del av fri kontantstrøm, blir ikke rikere eller fattigere av det. Tilbakekjøp er derimot en investering i deg selv, og kan føre til innvannende vekst for oss aksjonærer.

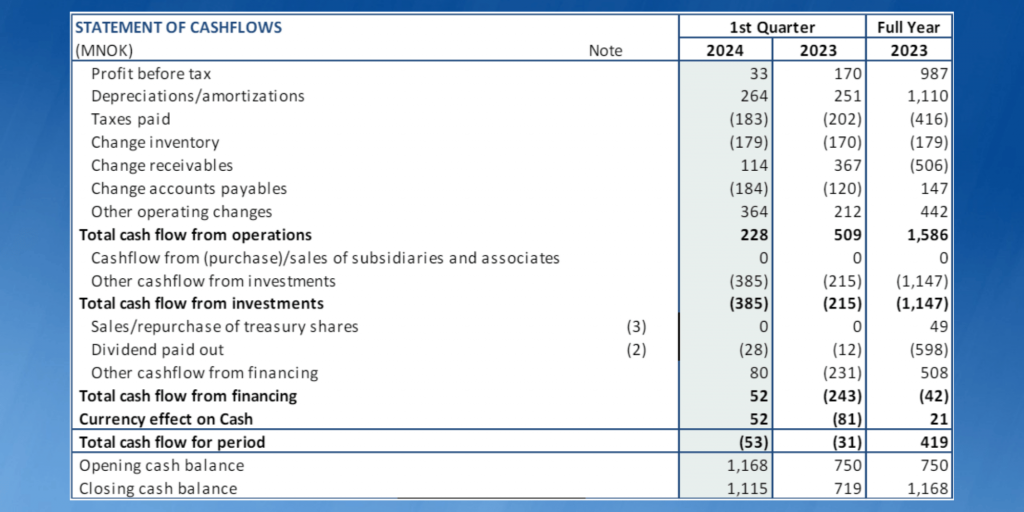

Her er Tomra sin kontantstrømrapport for 1. kvartal 2024:

Kontantstrømmen fra driftsaktiviteter (Total cash flow from operations) var 228 millioner kr i 1. kvartal 2024. Selskapet investerte 385 millioner kr. Tomra kjøpte ingen egne aksjer.

Fri kontantstrøm = 228 – 385 = 157

Det gir en fri kontantstrøm for 1. kvartal 2024 på -157 millioner kr.

Vær oppmerksom på at du ofte må inn i årsrapporten for å få fri kontantstrøm riktig. Kvartalsrapporten kan mangle detaljer, derfor må du se i årsrapporten for å få med alt. Noen ganger må man også undersøke notene.

Lær om kontantstrømmen: Kontantstrømoppstilling: Tolkning Og Analyse Av Selskapets Kontantstrøm

Regnskapet gir mye informasjon og er helt essensielt for min investeringsstrategi. Når jeg puncher tallene inn i min modell så endres scoren modellen gir selskapet, og kan føre til at jeg blant annet rebalanserer porteføljen.