Rebalansering er en metode for å justere forventet avkastning og risiko i en investeringsportefølje til et ønskelig nivå.

Profesjonelle investorer følger gjerne en investeringsplan som inneholder blant annet et investeringsmandat og en fornuftig risikoprofil – investorer har forskjellig risikotoleranse og -kapasitet.

For eksempel har Oljefondet fastsatt blant annet at porteføljens aksjeandel skal være mellom 60-80% og eiendom inntil 7%. Når porteføljen går utenfor dette, eller gjerne før det skjer, vil Oljefondet rebalansere porteføljen for å holde seg innenfor sin risikoprofil.

La meg vise med et annet eksempel.

Rebalansering og risikonivå

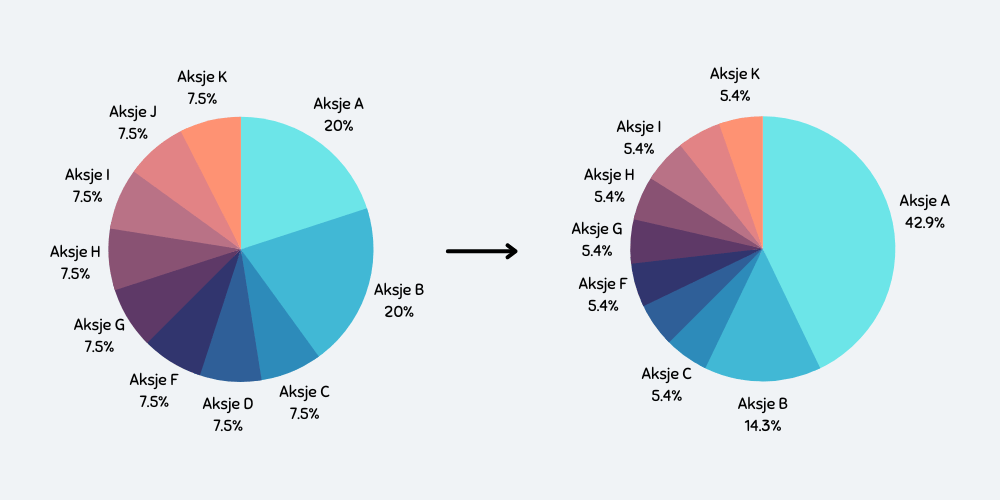

I de siste årene har du bygget deg opp en aksjeportefølje med 10 aksjer. I din investeringsplan har du fastsatt at du skal allokere 40% av kapitalen til de to aksjene (20% på hver) du har størst overbevisning om. Resterende kapital skal fordeles på de 8 andre (7,5% på hver).

Du har vurdert at dette gir deg en optimal balanse mellom forventet avkastning og risikonivå som passer din risikoprofil.

Spol frem 6 måneder. En av dine favoritter, la oss kalle den “Aksje 1”, har økt med 200%. De andre aksjene har samtidig stått stille. Dermed står Aksje 1 for 43% av porteføljen! Opp fra 20% tidligere.

Dette innebærer at porteføljens risikonivå har endret seg vesentlig. Nå vil utviklingen videre i større grad avhenge av den ene aksjen.

Her kommer rebalansering inn i bilde. Nå som porteføljens risikonivå er utenfor din risikoprofil kan du rebalansere porteføljen for å komme tilbake til ønsket nivå.

Hvordan rebalansere en portefølje

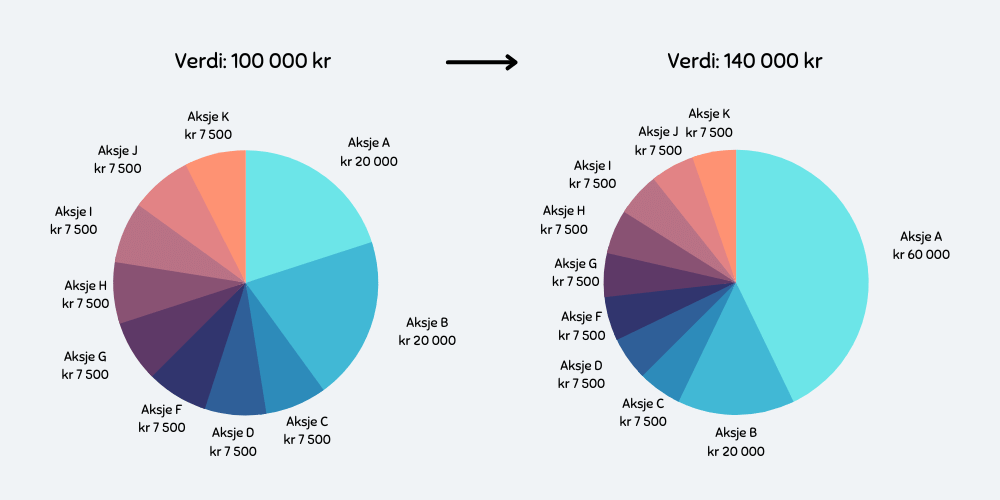

Her er samme portefølje som tidligere, forskjellen er at jeg har lagt inn kronebeløpet i kakediagrammet. Her kommer det tydeligere frem hva som har skjedd. Aksje A har økt med 40 000 kr totalverdien til porteføljen er 140 000 kr.

For å rebalansere dette til det opprinnelige risikonivået må du selge en del av aksjene i Aksje A og reinvestere det i Aksje B – K. Husk at ønsket risikonivå er 40% av kapitalen til de to aksjene (20% på hver) du har størst overbevisning om. Resterende kapital skal fordeles på de 8 andre (7,5% på hver). Med andre ord må du selge aksjer verdt 32 000 kroner sånn at Aksje A utgjør 20% av porteføljen som nå er verdt 140 000 kr (32 000 / 140 000 = 20%).

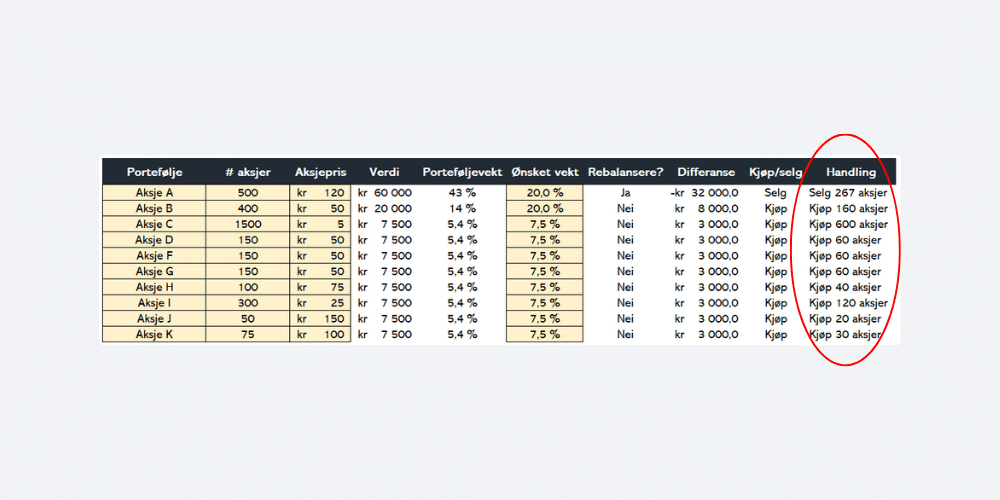

Jeg har lagt inn dette i excelmodellen.

Verktøyet gir beskjed om å selge 267 aksjer i selskapet Aksje A og kjøpe andre aksjer i porteføljen for tilsvarende beløp. Dette fører til at Aksje A og B utgjør 20% av porteføljen og Aksje C-K utgjør 7,5% igjen.

Rebalanseringsstrategi

Det er i hovedsak to rebalanseringsstrategier.

En vanlig rebalanseringsstrategi er å fastsette en grense, akkurat som Oljefondet har gjort med andel aksjer i porteføljen. For eksempel kan du lage en regel som sier at når aksjen sin vekt av hele porteføljen utgjør +/- 50% fra ønsket vekt rebalanseres den (dette gjorde jeg over).

FORMEL FOR GRENSEVERDI

Grense = vekt * (1 + endring)

Her lager jeg disse grensene for porteføljen over.

UTREGNING AV GRENSEVERDIER

Øvre grense = 20% * (1+50%) = 30 %

Nedre grense = 20% * (1-50%) = 10 %

Øvre grense = 7,5% * (1+50%) = 11,25 %

Nedre grense = 7,5% * (1-50%) = 3,75 %

Det gir disse rebalanseringsgrensene:

| Aksje | Ønsket vekt | Nedre grense | Øvre grense |

| A-B | 20% | 10 % | 30 % |

| C-K | 7,5% | 3,75% | 11,25% |

Tidsbestemt rebalansering

Et annet alternativ er å ha en tidsbestemt rebalansering.

Du kan for eksempel rebalansere årlig (eller et annet valgt tidsintervall). Når det er på tide å rebalansere undersøker du om noen av aksjene er utenfor valgt grense, eller du kan rebalansere uavhengig av vekten på tidspunktet.

Oppsummert

Rebalansering er en metode for å justere forventet avkastning og risiko i en investeringsportefølje til et ønskelig nivå. Profesjonelle investorer foretar en rebalansering for å oppnå ønsket risikoprofil på investeringsporteføljen. Det er vanlig å fastsette grenser og rebalansere når eksponeringen går over eller under en grense.