Rentefond har blitt populært. Endelig gir de avkastning som er konkurransedyktig med aksjer.

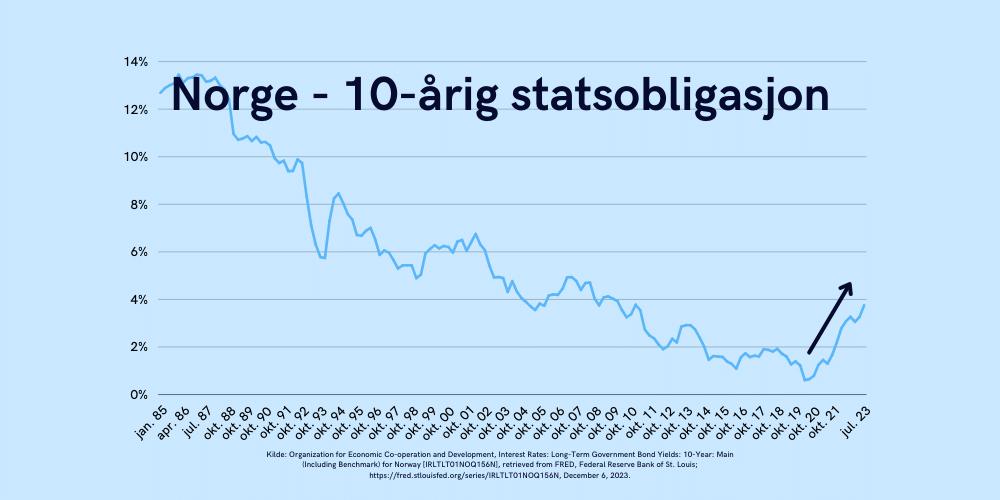

Det kommer av at renten har steget raskt siden 2021. Risikofri rente, målt med renten på en 10-årig statsobligasjon utstedt av Den Norske Stat, har økt fra 1,3% i Januar 2021 til 3,8% i Juli 2023. I skrivende stund er den 3,3% (se siste oppdaterte rente her).

Denne, og andre tilsvarende renter på statsobligasjoner, legger føring for renter på andre rentepapirer som er mer risikofylte. Sammenlignet med for to år siden, gir derfor alle rentepapirer vesentlig bedre avkastning. Faktisk, sist den var såpass høy var for ~15 år siden.

Mange lurer på hva rentefond investerer i og hvor trygt det egentlig er. I denne artikkelen lærer du hva rentefond investerer i, hvilke typer rentefond som du kan satse på, hva slags avkastning du kan forvente og hvor trygt det er.

Hva investerer rentefond i

Rentefond er en felles betegnelse på investeringer der en gruppe mennesker går sammen for å investere i rentepapirer.

Et rentepapir er et rentebærende verdipapir, også kalt et omsettelig gjeldsbrev. Det er et dokument som representerer et pengekrav, og som kan kjøpes og selges i markedet.

Forskjellen fra en aksje, som representerer en eierandel i et selskap, så representerer et rentepapir en eierandel i et lån. Investorer låner en stat eller et selskap penger og til gjengjeld får de renter.

Det er vanligvis en fastsatt rente – kalt kupongrente – som skal betales regelmessig, og en tilbakebetalingsdato når lånet – kalt hovedstolen – skal tilbakebetales til lånegiver.

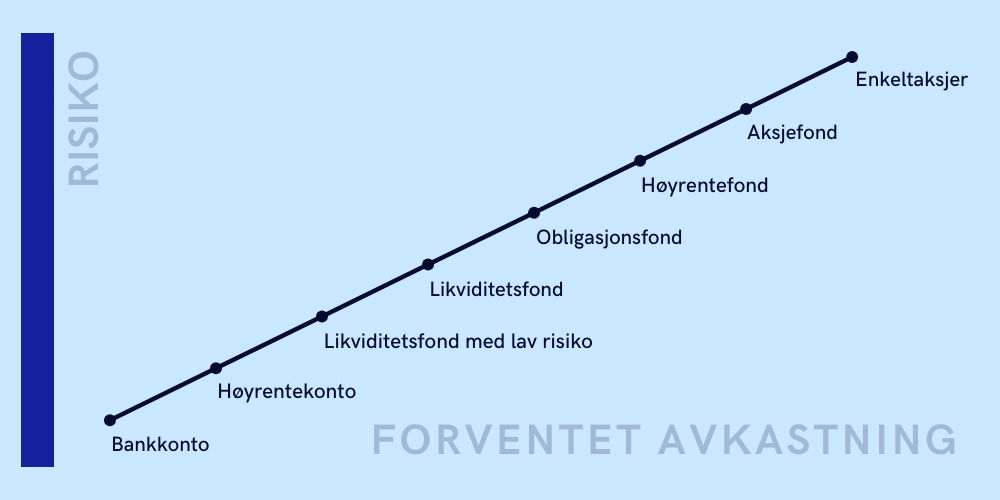

Et rentefond investerer altså i rentepapirer og er ansett som mindre risikabelt sammenlignet med aksjer. Samtidig finnes det mange typer rentepapirer som er ulike med tanke på forventet avkastning og risiko.

Du kan investere i 3 typer rentefond

Et rentefond defineres enten som et likviditetsfond, obligasjonsfond eller et høyrentefond. Verdipapirfondenes forening (VFF) setter bransjestandarder for hva norske rentefond definerer seg som.

Likviditetsfond investerer hovedsakelig i korte rentepapirer (sertifikater og statskassevekslere). Korte rentepapirer betyr de med kort løpetid – altså at det er kort tid til lånet forfaller og låntageren betaler tilbake lånet.

Obligasjonsfond og høyrentefond investerer i lange rentepapirer (obligasjoner).

VFF har en fondsoversikt hvor du kan søke etter fondstype og fondsgruppe. Sjekk også ut Finansportalen sin fondsoversikt.

La oss se nærmere på typer rentefond du kan investere i.

Hva er likviditetsfond

Et likviditetsfond investerer i rentepapirer som forfaller innen 1,5 år og har en rentefølsomhet under 1. Dette er i hovedsak sertifikater og statskassevekslere, men kan også være obligasjoner med flytende rente som forfaller innen kort tid.

Likviditetsfond er kjent for lav risiko og lav forventet avkastning. Forventet avkastning er litt høyere enn de beste høyrentekontoene i en sparebank som regel. Likviditetsfond har normalt en forvaltningsavgift på 0,10 – 0,30%.

Verdipapirfondenes forenings bransjestandard definerer 3 ulike likviditetsfond:

- Likviditetsfond med lav risiko

- Likviditetsfond

- Internasjonale likviditetsfond

Det er tilknyttet flere krav for å definere seg som en av disse, men det mest vesentlige å få med seg er rentefølsomheten. Se nærmere på Verdipapirfondenes forenings bransjestandard for utfyllende liste med krav.

Likviditetsfond med lav risiko

- Rentefølsomhet mindre enn 0,5

- Vektet gjennomsnittlig løpetid mindre enn 1 år

Likviditetsfond

- Rentefølsomhet mindre enn 1

- Vektet gjennomsnittlig løpetid mindre enn 1,5 år

Internasjonale likviditetsfond

Om et rentefond oppfyller minst de kravene som er satt under likviditetsfond, men investerer i rentepapirer i en annen valuta enn norske kroner, så defineres det som et internasjonalt likviditetsfond. Det innebærer valutarisiko om det ikke sikrer seg mot valutasvingninger.

Her er 5 likviditetsfond vilkårlig utvalgt (oppdatert November 2023):

| Navn | Klassifisering | Avgift | Gj. årlig avkastning (5 år) | Effektiv rente (d.d.) |

| KLP Kort Stat P | Likviditetsfond med lav risiko | 0,10% | 1,03% | 4,03% |

| KLP Likviditet | Likviditetsfond med lav risiko | 0,10 % | 1,44% | 5,06% |

| Holberg Likviditet A | Likviditetsfond | 0,25% | 2% | 5,1% |

| Skagen Høyrente | Likviditetsfond | 0,25% | 2,10% | 5,71% |

| Carnegie Likviditetsfond A | Internasjonalt likviditetsfond (SEK) | 0,30% | 2,69% | N/A |

Hva er obligasjonsfond

Obligasjonsfond investerer i langsiktige rentepapirer med gjenværende løpetid på minst 1 år og går under klassifikasjonen investment grade (BBB eller bedre) – det vil si obligasjoner med høy kredittkvalitet.

VFF definerer 2 ulike obligasjonsfond:

- Obligasjonsfond

- Internasjonale obligasjonsfond

Obligasjonfond

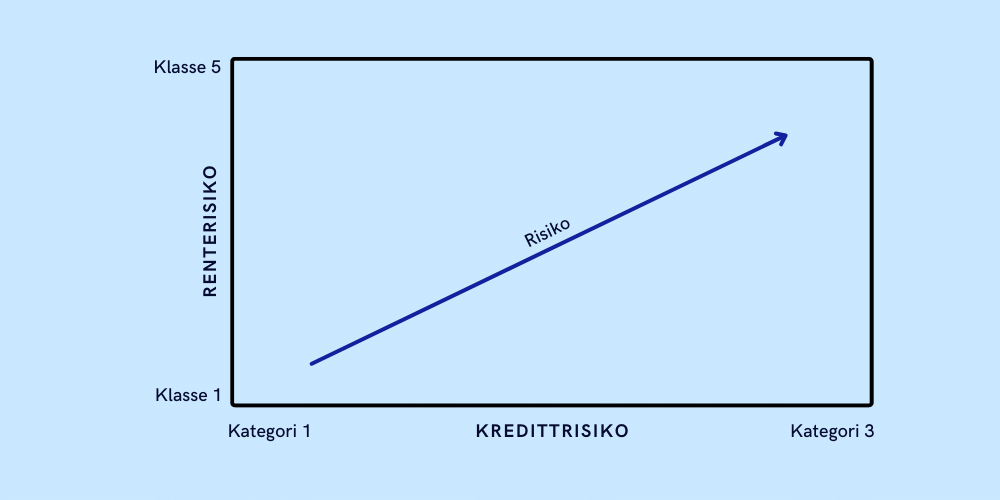

Obligasjonsfond klassifiseres etter to hovedkriterier, renterisiko (definert ved modifisert durasjon) og kredittrisiko.

Renterisiko (5 klasser)

- (1) Fond med forventet rentefølsomhet lik 0,125 (utfallsrom fra 0 og til og med 1).

- (2) Fond med forventet rentefølsomhet lik 1 (utfallsrom fra 0 og til og med 2).

- (3) Fond med forventet rentefølsomhet lik 3 (utfallsrom fra 1 til og med 5).

- (4) Fond med forventet rentefølsomhet lik 5 (utfallsrom fra 3 og til og med 7).

- (5) Fond med annen forventet rentefølsomhet enn det som er nevnt over klassifiseres i gruppen øvrige norske obligasjonsfond inntil det tilbys tilstrekkelig antall fond til at det kan etableres en egen gruppe.

Kredittrisiko

- Kategori 1: Fond som plasserer i papirer utstedt eller garantert av den norske stat, norske fylker og kommuner, papirer med null (0) prosent kredittrisikovekt og minimum dobbel A (AA) rating, samt papirer med pantesikring (kommune-, næringsog boligkredittobligasjoner) med minimum dobbel A (AA) rating. Dersom det ikke foreligger rating av utsteder eller papir skal papiret minimum inngå i NBPs RM1-univers.

- Kategori 2: Fond med plasseringer i rentepapirer med rating på minimum dobbel A- (AA-), og i senior rentepapirer utstedt av finansinstitusjoner.

- Kategori 3: Fond med plasseringer i øvrige senior rentepapirer, og ansvarlige lån i samsvar med kravene under. Kan maksimum plassere 20 prosent av fondets midler i ansvarlige lån.

- Øvrige norske obligasjonsfond, dvs. fond med plasseringer i papirer i samsvar med kravene til obligasjonsfond, men som ikke tilfredsstiller kravene til gruppe 1-3 over, herunder adgang til å plassere i fondsobligasjoner og andre hybrider.

Øvrige norske obligasjonsfond har ingen begrensninger på adgangen til å plassere i ansvarlige lån. Plasseringer i ansvarlige lån forutsetter at kravet til rating er ivaretatt. Dersom det ikke foreligger rating på papirnivå kan utsteders rating benyttes. Utsteder skal da ha en rating på minimum BBB+.

Obligasjonsfondets rentefølsomhet og kredittrisiko-kategori kommer til uttrykk i fondets prospektet eller nøkkelinformasjonsdokument.

Internasjonale obligasjonsfond

Obligasjonsfond som kan investere i rentepapirer denominert i utenlandsk valuta, klassifiseres i gruppen «Internasjonale obligasjonsfond». I tillegg gjelder følgende krav for å bli klassifisert i denne gruppen:

- Fondets plasseringer må være 95 – 105 prosent valutasikret i forhold til fondets denomineringsvaluta.

Her er 4 obligasjonsfond vilkårlig utvalgt (oppdatert November 2023):

| Navn | Renterisiko-klasse | Kredittrisiko-kategori | Avgift | Gjennomsnittlig årlig avkastning (5 år) | Effektiv rente (d.d.) |

| KLP Obligasjon 5 år P | 5 (3 – 7) | 2 | 0,10% | 0,58% | 4,97% |

| Fondsfinans Obligasjon | 1 (0 – 2) | 3 | 0,25% | 2,06% | 5,30% |

| Danske Invest Norsk Obligasjon | 3 (1 – 5) | 2 | 0,35% | 1,32% | 5,54% |

| Storebrand Norsk Kreditt IG A | 3 (1 – 5) | 3 | 0,40% | 1,14% | 5,86% |

Hva er høyrentefond

Høyrentefond investerer i høyrenteobligasjoner – obligasjoner med kredittrating speculative grade. Disse obligasjonene er kjent som high yield, junk bonds, eller på godt norsk “søppelobligasjoner”. Som eksempel utstedte PGS en obligasjon som ble definert som en høyrenteobligasjon.

VFF kaller rentefond som ikke passer med noen av de andre kategoriene som andre rentefond. For din del kan du anse alle rentefond som investerer i obligasjoner med lavere kredittrating enn BBB- som høyrentefond.

Generelt sett er det lavere risiko i høyrentefond enn aksjefond, men for de høyrentefondene som investerer i de mest risikable obligasjonene kan risiko og forventet avkastning minne om aksjefond.

Her er 4 høyrentefond vilkårlig utvalgt (oppdatert November 2023):

| Navn | Avgift | Gjennomsnittlig årlig avkastning (5 år) | Effektiv rente (d.d.) |

| Fondsfinans High Yield | 0,45% | 6,32% | 10,20% |

| Landkreditt Extra | 0,60% | 4,79% | 8,98% |

| FIRST High Yield | 0,85% | 4% | 11,70% |

| Heimdal Høyrente A | 0,85% | 8,78% | 9,70% |

Det som skiller høyrentefond fra de andre kategoriene, er at det er vesentlig større kredittrisiko.

Hvor trygt er rentefond (kan man tape penger)?

Sammenlignet med aksjer er rentefond et tryggere alternativ, men som med alle investeringer er det en sjanse for å tape penger. Forskjellen mellom de tryggeste rentefondene og de mest risikable er også stor, så hva slags rentefond du investerer i har mye å si.

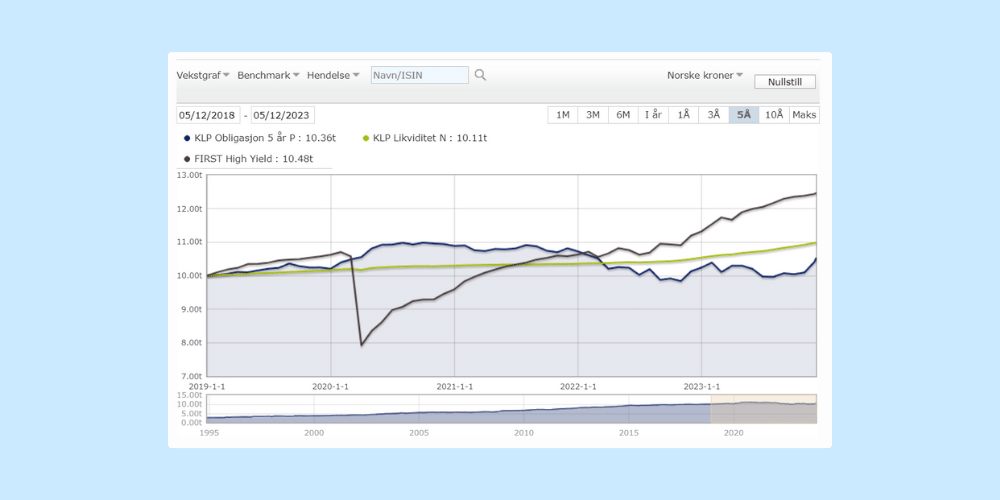

Her er prisgrafen til KLP Likviditet , KLP Obligasjon 5 år og FIRST High Yield. Tre ulike rentefond.

Dette er et beskrivende bilde av forskjellen mellom likviditetsfond, obligasjonsfond og høyrentefond.

Høyrentefondet FIRST High Yield har levert best avkastning over denne 5 års perioden, men har variert mye mer enn de andre. Det falt brått når krisen inntraff i 2020. KLP Likviditet har derimot holdt seg stabilt i forhold til de andre.

Les også: Hva skjer med rentefond når renten faller?

Ønsker du en trygg plassering i en kort periode er likviditetsfond sannsynligvis det riktige rentefondet å gå for. Ønsker du høyere avkastning, men desto høyere risiko, kan du vurdere høyrentefond.

Det er flere risikoparamatere du bør undersøke. Rentefølsomhet, kredittdurasjon og løpetid sier mye om risikoen du tar på deg i et rentefond. Er du interessert i dette anbefaler jeg deg kurset vårt Investering i rentepapirer og rentefond, der lærer du alt du trenger for å finne gode rentefond og vurdere risiko.

Hva er forventet avkastning i rentefond

Forventet avkastning i rentefond avhenger av markedsrenten. Nå som den har steget mye på kort tid, er forventet avkastning fra alle rentefond vesentlig høyere enn tidligere.

Effektiv rente er et nøkkeltall som viser forventet avkastning ved å kjøpe et rentepapir og holde den til forfall. Rentefond kalkulerer og deler med investorer vektet gjennomsnittlig effektiv rente for hele porteføljen, som dermed forteller deg hvor mye du kan forvente å tjene ved å kjøpe rentefondet.

Pass på å ikke se deg blind på effektiv rente. Om renten øker etter du har kjøpt et rentefond, så vil du fortsatt tape penger. Hvor mye kommer an på blant annet rentefølsomheten jeg nevnt tidligere.

Her er effektiv rente til noen vilkårlige rentefond (oppdatert November 2023):

| Rentefond | Type | Effektiv rente (d.d.) |

| Heimdal Høyrente A | Høyrentefond | 9,70% |

| Holberg Likviditet A | Likviditetsfond | 5,1% |

| Fondsfinans Obligasjon | Obligasjonsfond | 5,30% |

Effektiv rente finner du ved å gå til rentefondet informasjonsside. Denne blir oppdatert månedlig av fondsforvalteren, med blant annet rentefølsomhet og kredittdurasjon.

Her kan du eksempelvis se informasjonssiden til Holberg Likviditet A. Søk etter fondet du vil ha mer informasjon om på google så får du ofte en direktelink til informasjonssiden.

Oppsummering

Rentefond har blitt populært etter den raske renteøkningen siden 2021. Dette har ført til betydelig forbedret avkastningen på alle typer rentepapirer, noe som gjør dem mer konkurransedyktige med aksjer enn de har vært på flere år.

Den gjennomsnittlige personen i gata har tre valg når det kommer til å investere i rentepapirer:

- Likviditetsfond

- Obligasjonsfond

- Høyrentefond

Sammenlignet med aksjefond er disse et tryggere alternativ, men noen høyrentefond, de som er ytterst på risikoskalaen, kan minne om aksjer. Alle investeringer innebærer risikoen for å tape penger. Derfor er det viktig å sette seg godt inn i de ulike investeringsalternativene, og undersøke om de passer din investeringsstil.