Beta er et nøkkeltall som gir deg innsikt i aksjefondets svingninger i forhold til markedet. Det er et mål på systematisk risiko.

Ved å forstå dette nøkkeltallet kan du raskt sammenligne aksjefond og få et innblikk i risikoen.

Beta har fordeler og ulemper.

Hva er beta

Beta er et måle på systematisk risiko i et aksjefond.

Hva er systematisk risiko: Det er risiko tilknyttet markedet en investering befinner seg i. Den er bedre kjent som markedsrisiko. Dette er risiko som påvirker alle aksjene i det samme markedet. Denne risikoen er det vanskelig å forutse og sikre seg mot. Noen eksempler: Renteendringer, økonomisk nedgang, politiske reguleringer og teknologisk utvikling. Til sammenligning er usystematisk risiko de tingene som bare påvirker det enkelte verdipapiret. Kalt selskapsspesifikk. Blant annet produksjonsfeil, dårlig ledelse og forretningsplan.

Hvordan måler beta systematisk risiko?

Beta måler systematisk risiko ved å sammenligne svigningene til aksjefondet i en periode med svigningene til markedet i samme periode. Dermed viser den hvor mye aksjefondet svinger i forhold til markedet i en periode.

Markedet blir representert med en referanseindeks.

Beta formel

Beta = Kovariansen mellom aksjefondet og referanseindeksen / Variansen i referanseindeksen

Beregningen av beta gir et tall mellom -1 og 2.

Svinger aksjefondet og markedet helt i takt er aksjefondets beta 1. Som betyr at markedsrisikoen i aksjefondet har vært det samme som markedet i beregningsperioden.

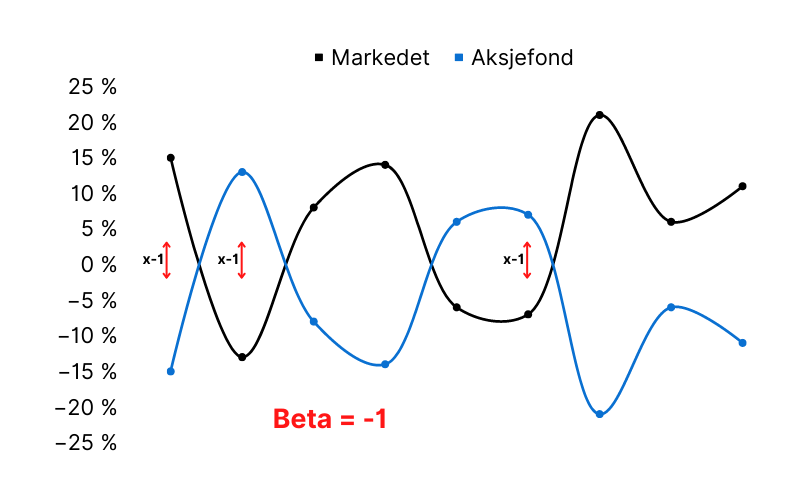

- Beta = -1: Aksjefondet har beveget seg motsatt av markedet

- Beta = -0,5: Aksjefondet har beveget seg halvparten av markedet i motsatt retning

- Beta = 0,5: Aksjefondet har beveget seg halvparten av markedet i samme retning

- Beta = 1: Aksjefondet har beveget seg likt som markedet i samme retning

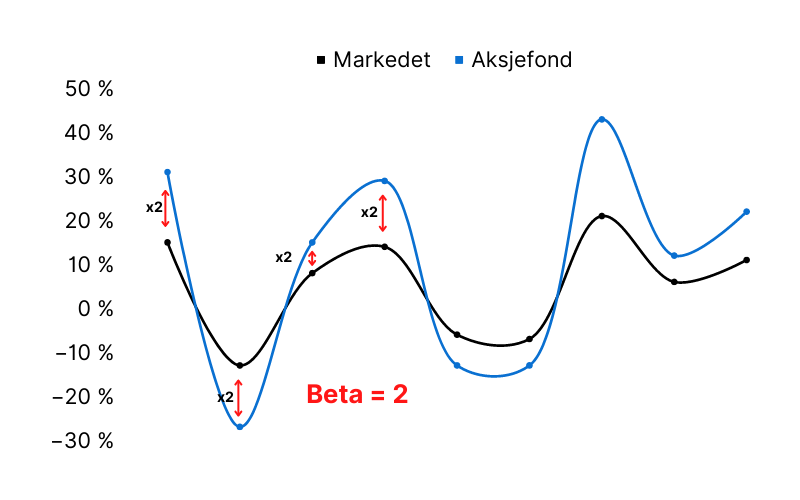

- Beta = 2: Aksjefondet har beveget seg dobbelt av markedet i samme retning

Hvis markedet har steget 10% og aksjefondet har falt 5% i samme periode, har beta vært -0,5.

Hvis markedet har falt 20% og aksjefondet har steget 5% i samme periode, har beta vært -0,25.

Hvis markedet har steget 10% og aksjefondet har steget 8% i samme periode, har beta vært 0,8.

Det er enklere å illustrere med grafikk:

Ser du et aksjefond med 2 i Beta, vet du at den har beveget seg dobbelt av markedet innenfor en tidligere tidsperiode.

Det er også viktig å huske på at en lav beta ikke innebærer at det er lave svigninger i kursen, men at svingningene i forhold til markedet er lave. Den gir deg ikke informasjon om hvor mye aksjefondet har svingt prosentmessig i perioden.

Morningstar har et godt eksempel for å illustrere det:

Et spesialfond som for eksempel hovedsakelig investerer i gull, vil vanligvis ha en lav beta, siden resulatene er nærmere knyttet til prisen på gull og gullgruvedeler enn til det totale aksjemarkedet. Dermed kan spesialfondet svinge veldig på grunn av raske endringer i gullprisene, men betaen forblir lav.

Hvis du lurer på hvor mye aksjefondet svinger absolutt sett, er standardavvik et bedre nøkkeltall.

I tillegg, når du analyserer aksjefondets beta, er det viktig å også se på R-squared. Ved å kombinere Beta og R-squared får du et enda bedre bildet av historisk systematisk risiko i aksjefondet. Mer om R-squared straks. Også vil vi i siste modul kombinere de for å måle systematisk risiko.

Les også: Hva er ex dato i forbindelse med utbytte?

Fordeler med Beta

Det gir et raskt innblikk i aksjefondet svingninger i forhold til markedet og dermed et innblikk i aksjefondets systematiske risiko.

Har aksjefondet en beta mellom 0 og 1 forteller det at aksjefondet svinger mindre i forhold til markedet. Det indikerer mindre systematisk risiko.

Har aksjefondet en beta høyere enn 1, forteller det at aksjefondet svinger mer i forhold til markedet. Det indikerer mer eksponering mot systematisk risiko.

Ulemper med Beta

Det er et historisk nøkkeltall som bruker data for de siste 3 eller 5 årene, og det er ingen garanti for at det er en god pekepinne på de neste årene.

Aksjemarkedet er i konstant endring.

Dette er et av flere nøkkeltall som kun gir oss hint om fremtidig utvikling. Et nøkkeltall som dette er en penselstrøk i et større maleri.

Hvilken beta skal du ha

Det er viktig å forstå at beta bare gir et enkelt innblikk i aksjefondets eksponering mot systematisk risiko.

Dermed betyr det at aksjefond med høy beta vil gjøre det enda bedre enn markedet i gode tider, men også enda dårligere i dårlige tider (gitt at måling fra tidligere perioder er en god refleksjon av fremtiden).

Så hva som er best for deg vil også avhenge av din tidshorisont og tro.

Hvis du tror at markedet vil stige over lang tid og du skal være investert i mange år, så gir aksjefond med høy beta fordelaktig eksponering mot et stigende marked. Men det innebærer også større eksponering mot kriser som er utfordrende.

Beta på aksjefond

La oss se på 2 aksjefond. Tallene er hentet fra Nordnet.

Hvordan finne beta for et aksjefond

Gå til Nordnet.no, søk opp aksjefondet og trykk på detaljer. Der får du en rask og enkel oversikt over beta og andre risikomål.

Storebrand Norge A

Sammendrag:

Storebrand Norge er et aksjefond som har som mål å oppnå langsiktig meravkastning hovedsakelig ved å investere i norske aksjer. Fondet er stilnøytralt, har en diversifisert sektorsammensetning, og inneholder normalt 30-40 store, mellomstore og små selskaper. Fondets investeringer er basert på en grundig fundamentalanalyse, som blant annet innebærer vurdering av nøkkeltall, selskapets virksomhet, ledelse, framtidsutsikter og markedsposisjon.

| 1 år | 3 år | 5 år |

|---|---|---|

| 0,978 | 1,039 | 1,037 |

Dette fondet har de siste årene ikke vært noe særlig mer eller mindre eksponert mot systematisk risiko.

Storebrand Global Value A

Sammendrag:

Storebrand Global Value (tidligere Storebrand Global Verdi) har som mål å oppnå langsiktig meravkastning ved å investere i globale, velutviklede aksjemarkeder. Fondet er et modellbasert faktorfond, som søker å utnytte risikopremien knyttet til verdifaktoren. Verdiaksjer kjennetegnes gjerne ved å være lavt priset i forhold til inntjening og bokførte verdier. Porteføljen er sektor- og regionsnøytral, og vil normalt bestå av 60-90 store og mellomstore aksjeselskaper.

| 1 år | 3 år | 5 år |

|---|---|---|

| 1,305 | 1,287 | 1,308 |

Dette fondet har de siste årene vært mer eksponert mot systematisk risiko. Har markedet økt 10 %, så har aksjefondet økt 30 %. Har markedet falt 10 %, har aksjefondet falt 30 %. I oppgangstider er det gøy, i nedgangstider er det krevende.