Min strategi handler om å kjøpe gode kvalitetsselskaper med lav risiko. Over tid har kvalitet slått markedet, og med renters rente-effekt blir forskjellen etter hvert stor.

Siden 1982 har kvalitetsindeksen (MSCI World Quality) gitt positiv avkastning 33 av 39 år, og slått verdensindeksen (MSCI World) 25 av disse 39 årene.

Jeg tror ikke jeg er bedre enn andre til å analysere kvalitet, for eksempel om et selskap har større konkurransefortrinn eller en sterkere merkevare enn et annet. Derfor lar jeg være å analysere mange selskaper til bunns, fordi jeg tror nemlig at jeg blir nest best.

Den verste hånden i poker er jo den nest beste, og derfor velger jeg heller den kvantitative måten å finne selskapene på, altså gjennom en modell. I modellen måles selskapene på ulike parametere og får en score basert på hvordan de gjør det mot hverandre innenfor parameterne.

“Simple models beat humans”

Jeg har lyst til å trekke frem psykologen og nobelprisvinner Daniel Kahnemann, som dessverre gikk bort nylig. Han står igjen som en legende innenfor finans etter alt hans arbeid med beslutningspsykologi og atferdsøkonomi, der han er spesielt kjent for boken Thinking fast and slow.

Det er derimot boken hans Noise: A Flaw in Human Judgment, eller Støy – Når Dømmekraften Svikter på norsk, som har fascinert meg mest.

I kapittel 9 kommer Kahnemann til en knusende konklusjon: “Simple models beat humans”.

Modeller er fri for støy og følelsesløse. Modeller er disiplinerende og kan behandle store datamengder kjapt og effektivt. Modeller er faktabasert og lar seg ikke påvirke av gode historier slik vi mennesker gjør. Dermed vil den beskytte meg fra å gjøre mange feil.

La oss si jeg analyserte to så og si like selskaper på to forskjellige dager. Den ene dagen regnet det, mens det var det blå himmel og sol den andre. Mest sannsynlig vil jeg komme frem til at selskapet som ble analysert den dagen det var sol var bedre enn det selskapet som ble analysert under regnværsdagen, på grunn av det Kahnemann kalte occasion noise – tilfeldige, eksterne faktorer som påvirker en beslutning.

Indeksfond er en regelbundet strategi

Indeksfond er kanskje det beste eksempelet på hvordan regelbundne strategier fungerer så utmerket.

De er regelbundet ved at de kjøper selskaper med høyest markedsverdi. Så langt har det åpenbart funket. Rundt 90 prosent av aktive forvaltere taper mot indeks over tid.

Å være systematisk fører konsekvent til at du også har større sjanse til å følge strategien din over tid og unngå stildrift – en situasjon der investeringstrategien gradevis endres på grunn av markedssvingninger og trender, som kanskje er det farligste du kan gjøre som fondsforvalter eller privat investor.

Ved å være regelbundet så tror jeg også oddsen er på din side for å lykkes. Du slipper å stresse over oljepriser, inflasjon, renter, arbeidsledighet eller politisk risiko. Fordi ved å være systematisk gjennom en modell, så vil modellen bestemme hva du skal gjøre. Du slipper å tenke selv. Ganske så befriende. Jeg prøver ikke å slå indeks hvert år, men å slå den over tid. På den måten kan jeg tjene på de som tar irrasjonelle valg i et forsøk på å slå indeks til ethvert tidspunkt.

Du kan ikke spå fremtiden

Howard Marks har produsert mange gode memoes gjennom sin tid, og ved denne anledningen har jeg lyst til å ta med noe fra hans memo You Bet som handler om å ta beslutninger, der han trekker frem pokerspillere.

Det som kjennetegner gode pokerspiller og de som er gode til å ta beslutninger, er at de er komfortable med at fremtiden er uforutsigbar og usikker. De kommer frem til den beste avgjørelsen ved å fokusere på å finne ut graden av usikkerhet ved å vurdere sannsynligheten til de potensielle utfallene.

Som Mark Twain sier, “It ain’t what you don’t know that gets you into trouble. It’s what you know for sure that just ain’t so”. Du må akseptere at du ikke kan spå fremtiden, akkurat som i poker.

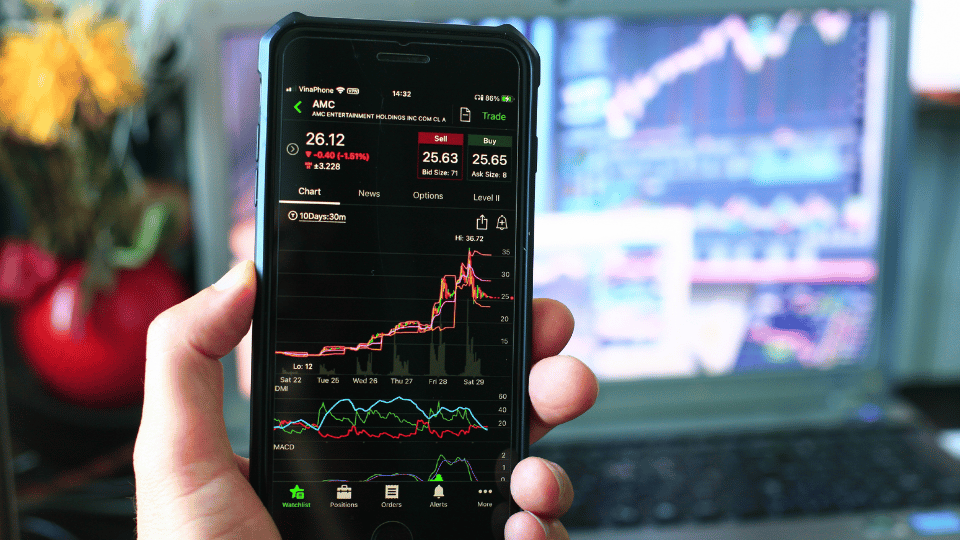

Det er vanskelig å slå indeks, men min mening er at modellbaserte investeringer kan gi svært gode resultater over tid. Bare se hva Jim Simons har klart med sitt Medallion Fond, som har kanskje vært verdens beste fond siste 30 år med en gjennomsnittlig avkastning på over 60 prosent per år før kostnader. Han er et godt eksempel på at kvantitative modeller kan gi meravkastning.

I dag investerer jeg etter min egen modell. Før modellen ble ferdig, så gjorde jeg en liten øvelse før scoren til selskapene ble summert. Jeg så på selskapenes nøkkeltall og gjettet hvem som ville komme med i porteføljen. Jeg bommet grovt. Kun 3 av 14 selskaper som jeg trodde var gode nok for porteføljen kom med. Godt jeg lar modellen ta avgjørelsene.

Jeg går gjennom regnskap og hardtaster tallene til min modell selv, men ved å laste ned data fra Børsdata eller FactSet, så kan du enkelt komme i gang med å rangere selskaper i Excel og lage deg en modell. Du kan eksempelvis bruke RANG-funksjonen eller standardavvik for å bestemme scoren til selskapene. På den måten kan du ganske så enkelt lage deg en god investeringsstrategi som du kan følge til enhver tid.

Send meg en melding på X hvis du lurer på noe!