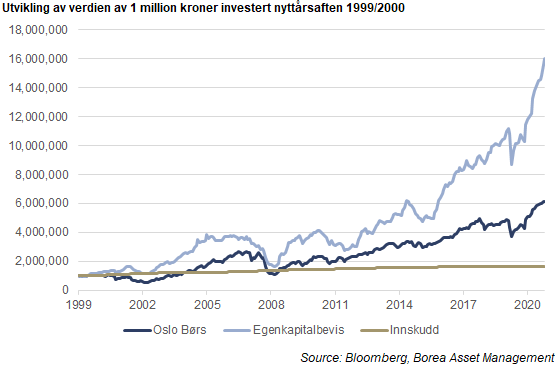

Sparebanker har gitt investorer over 2,5x bedre avkastning enn Oslo Børs siden 2000. De er stabile, har lojale kunder og spiller på lag med lokalsamfunnet sitt.

Allikevel holder de fleste av oss hendene unna. Det er gøyere å gamble på spennende teknologiske nyvinninger og potensielle høye kontantstrømmer i fremtiden. Uansett hvor usannsynlige de er.

Men dette kan faktisk være en grunn til at sparebanker presterer bedre enn resten. Liten interesse, beskjedent vekstpotensial og et kjedelig produkt legger til rette for lav verdsettelse, og dermed høy avkastning.

Sparebankenes opprinnelse (grunnfondskapital)

Norges første sparebank ble grunnlagt i 1822. Og i de påfølgende årene ble det opprettet sparebanker i de fleste kommuner. De ble etablert ved at en gruppe mennesker skjøt inn grunnkapital for å få tillatelse til å drive en bank.

De hadde et spesielt samfunnsansvar, og ideen var at de skulle løfte lokalsamfunnet og at kundene skulle tjene på bankens suksess. Overskuddet måtte deles ut til folket. Derfor har sparebanker historisk vært sterkt knyttet til lokalsamfunnet sitt.

I første halvdel av 1900-tallet var det rundt 600 sparebanker i Norge. Men etterhvert som bankene trengte bredere kompetanse og tok hånd om flere kunder fusjonerte mange. I dag er det i underkant av 100 sparebanker i Norge.

På nettsiden til Bankens sikringsfond kan du laste ned fullstendig liste med resultater og mer.

Hva er et egenkapitalbevis?

Spol frem til 1980-tallet. En tid med sterk utlånsvekst og dereguleringer, og som vi i dag betegner som jappetiden. Det førte til en alvorlig bankkrise. Anbefaler NRK sin dokumentar om nettopp denne bankkrisen. Denne perioden er sterk påminner om at bank investeringer ikke er risikofritt.

I 1987 ble det derfor åpnet for at bankene kunne hente inn kapital og få eiere gjennom utstedelse av grunnfondsbevis (kalles nå egenkapitalbevis). Denne kapitalen heter eierandelskapital. Dette ga bankene friske penger i en vanskelig tid, og medførte dermed at vi kan investere i sparebanker.

Egenkapitalbevis i sparebanker ligner på aksjer i aksjeselskaper. De gir retten til å motta utbytte og historisk sett har de gitt god direkteavkastning.

Fordelingen mellom grunnfondskapital og egenkapitalbevis

Alle sparebanker – med unntak av to sparebanker som er omdannet til ASA (SpareBank 1 SR-Bank ASA og Bien Sparebank ASA) – har en andel egenkapital som er eierløs (grunnfondskapital) og en andel som er eid av investorer (eierandelskapital).

Dette forholdet kalles “brøken” eller “eierbrøk”.

Her skjer det ofte forvirring, og ikke bare blant hobbyinvestorer. Plattformer som blant annet Nordnet justerer av og til ikke nøkkeltall for eierbrøk. Det gjør at sparebanker kan fremstå billigere enn de er.

Overskuddet som tilordnes grunnfondet deles normalt ut som gaver til allmennyttige formål.

Overskuddet som tilordnes eierandelskapitalen fordeles mellom utbytte og et utjevningsfond. Sistenevnte kan sammenlignes med opptjent egenkapital i et aksjeselskap.

Eierstyring i sparebanker versus aksjeselskaper

I sparebanker med egenkapitalbevis vil kunder, ansatte og eiere av bevisene velge medlemmer til generalforsamlingen. Noen banker har også en fjerde gruppe – offentlig valgte (som tidligere var et krav, men ikke er påbudt lenger). Denne generalforsamlingen beslutter vedtak som i et ASA.

Her er generalforsamlingen til Sparebanken Møre:

Den består av 44 medlemmer, hvor hver gruppe har valgt sine representanter. 13 representerer kundene. 17 representerer eiere av egenkapitalbevis, 11 representerer ansatte og 3 representerer samfunnsfunksjonen.

Hvor stor andel av generalforsamlingen som velges av egenkapitalbeviseierne varierer og er fastsatt i bankens vedtekter, men må være mellom 22% og 40%.

Med andre ord vil representanter for eiere av egenkapitalbevisene aldri utgjøre et flertall. I noen tilfeller har de negativt flertall (mer enn 33% av stemmene) som innebærer at de kan blokkere avgjørelser som eksempelvis emisjoner og fusjoner.

Som eier av egenkapitalbevis er din innflytelse normalt begrenset til å stemme på valgmøter for egenkapitalbeviseiere der eiernes representanter velges.

Hvorfor er det lukrativt å investere i sparebanker

Den historiske avkastningen til sparebanker har vært høy i forhold til Oslo Børs.

Den gjennomsnittlige stiftelsesdatoen for sparebankene er 1882. De har med andre ord overlevd 2 verdenskriger, diverse pandemier og flere bankkriser.

Sparebanker er forutsigbare

Alle bankene er relativt like:

Gjeldssiden er i hovedsak innskudd fra kunder i lokalområdet og gjeld fra utstedelse av ulike verdipapirer (obligasjoner ol.).

På eiendelssiden sitter de med lån til privatkunder med sikkerhet i bolig og lønnsinntekt.

Dette gjør det enkelt å regne ut forventet inntjening, og hvor effektivt ledelsen investerer kapital og hvilke sparebanker som har størst forbedringspotensial.

Lojal kundebase

Kundene har historisk vært lojale mot sin lokalbank, også selv om de fleste sparebankene ikke har de beste innskudds- eller utlånsrentene. Antagelig kommer det av en tanke om at banken “kjenner de” og at banken eller en sparebankstiftelse støtter de lokale fotballagene, lokale arrangementer og veldedighet i nærområdet.

Det at den lokale sparebanken “kjenner” kunden gir de potensielt en evne til å utvise større skjønn ved kredittgivning til lokale i forhold til hva de mer skjematiske storbankene kan.

Færre som følger sparebanker

Sparebankene er ofte små med begrensede vekstmuligheter, egenkapitalbevis er et rart instrument med begrenset eierinnflytelse, likviditeten er svak og rapportene er ofte kun på norsk.

Det høres ikke positivt ut, men dette gjør at antallet investorer som inkluderer de i sitt investeringsunivers er begrenset og sjansen for feilprising større, da det skal lite volum til for å endre kursen.

Men som nevnt over, eiere av egenkapitalbevis vil ikke få flertall på en generalforsamling, og man bør derfor ikke forvente å se et oppkjøp med en “oppkjøpspremie” slik man kan for andre banker. Normalt sett skjer oppkjøp av sparebanker gjennom fusjoner og ofte basert på relative verdsettelser uten særlig premie.

Flere fusjoner

Norge har nær verdenstoppen over banker per kapita, med mange små sparebanker med liten geografisk spredning. Over tid har det blitt mer og mer sammenslåinger. Dette er en trend jeg tror vil fortsette og som vil få opp avkastningen på egenkapitalen til gjenværende banker

Det holder å vinne lokalt

Harald Espedal, tidligere sjef i Skagenfondene har uttalt at en av fordelene med sparebanker er at de ikke trenger å være best nasjonalt. Det holder å vinne lokalt.

I sparebanker holder jeg litt flere aksjer enn jeg ville gjort i en bransje. Bankvirksomhet er en av få virksomheter hvor du ikke trenger å være nasjonal nummer 1 eller 2 for å ha en stabil inntjening. Det holder å være nr 1 lokalt. Så i sparebanker kan du få en meny av interessante ting. Men låneboken er litt black box, så det å spre investeringene på flere sparebanker er en måte å ta ned risiko på låneboken. Det siste elementet er at analytisk bruker du ikke så mye mer tid på å følge 6 vs 2 sparebanker siden de er så like.

Harald Espedal fra podcasten #pengepodden episode 348

Hvorfor unngå sparebanker

Thomas Nielsen, forvalter av fondet FIRST Veritas og FIRST Nordic Real Estate, har skrevet en utmerket artikkel om hvorfor han ikke investerer i banker.

Han poengeter blant annet at balansen er kompleks, resultatet innholder mange estimater og at produktet er generisk (vanskelig å ha konkurransefortrinn).

Som Charlie Munger arrogant sier det, «Jeg har rett, han er ekstremt smart og før eller senere vil han innse det.»

Men Thomas har åpenbart gode argumenter, og personlig så er jeg ikke alltid investert i sparebanker. Prising og risiko i balansen til bankene er avgjørende.

Forsvinner tilliten, forsvinner banken

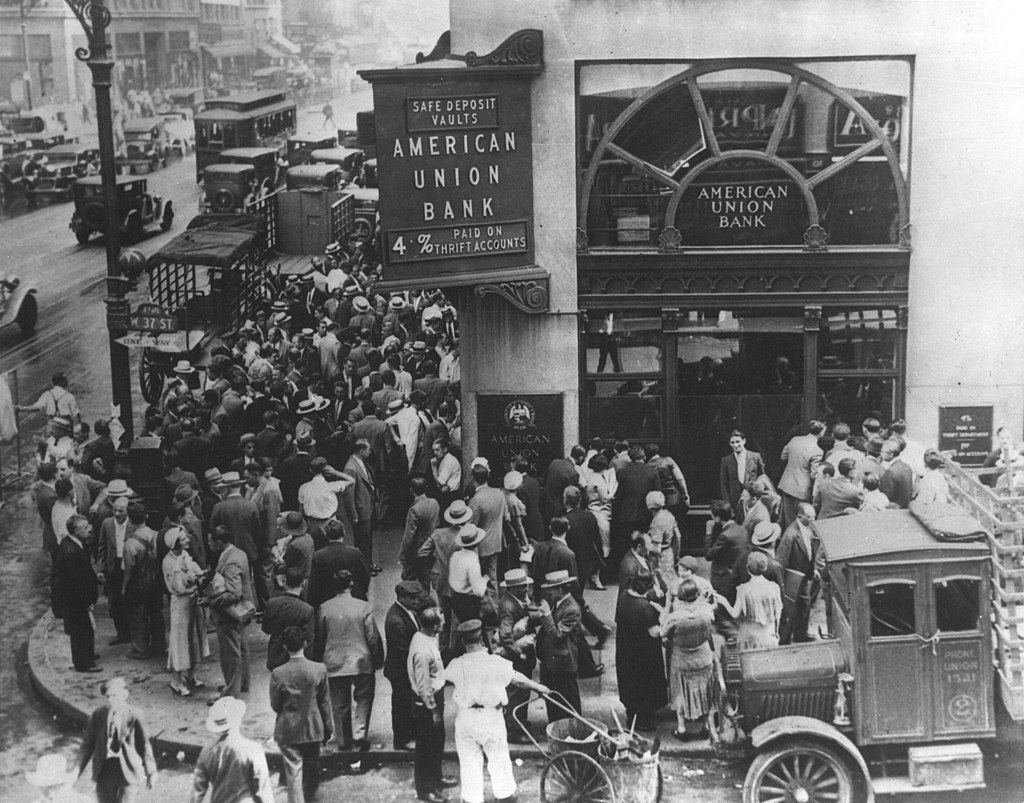

Det største problemet jeg ser for banker generelt er at de kan gå konkurs om det ryktets at de har svak balanse, som fører til at kundene trekker ut pengene og skaper en likvidtetskrise.

Dette fenomenet kalles et “bank run” på godt norsk.

Under den Store Depresjonen i starten av 1930-årene, ble det vanlig å se lange og raskt voksende køer utenfor banker. Folk flest flyktet banken og ville ta ut pengene for å beskytte de. Dette førte til at mange banker gikk under.

På den tiden var det begrenset hvor fort bankene kunne gå konkurs siden det tok tid å behandle uttakene.

Spol frem til 2022.

I mars i år gikk Silicon Valley Bank teknisk konkurs på 48 timer. Først begynte ryktet å spre seg blant startup investorer, og så eksploderte det ut til sosiale medier. Dette førte til at uttakene ble så store at de ikke hadde tilgjengelig likviditet til å behandle uttak.

Hva jeg ser etter i en sparebank

Det er tre ting jeg fokuserer på.

- Eiendeler

- Ledelsen

- Prisingen

Hva eier banken?

Det første jeg ser på er eiendelssiden. Hvor mye utlån har banken til bedrifter versus til privatpersoner?

De store tapsbombene har de siste årene kommet fra bedriftsmarkedene. Flere sparebanker har hatt for liten disiplin i utvalget av bedriftskunder.

På privatmarkedssiden vurderer jeg om det er konsentrasjon mot et syklisk jobbmarked og stor eksponering mot et «hot» boligmarked (f.eks Stavanger med olje for 10 år+ siden).

Samtidig er det vanskelig å bli kvitt gjeld man ikke kan betale i Norge sammenlignet med andre land. Når mange sparebanker har mellom 70% – 85% av låneboken i privatmarkedet, er det også en viss trygghet i at hver enkelt låntaker utgjør en lav eksponering.

Er det en god ledelse?

Har ledelsen over tid vært disiplinert på utlån? Dette er ofte vanskelig å bedømme fordi tap på utlån er en post hvor estimater utført av ledelsen er en stor andel. Dette må derfor ses over lengre tidsperioder på faktisk tap i forhold til konkurrenter.

Generelt er jeg svak for en gjerrig ledelse. Mitt favoritt nøkkeltall for å fange opp dette er effektivitets ratio. Det viser hvor mye kostnader brukes per krone man får inn i rentemargin.

Effektivitets ratio: Den viser hvor effektivt banken håndterer kostnadene sine i forhold til netto renteinntekter.

Effektivitets ratio = (Personalkostnader + generelle og adm. kostnader) / Netto renteinntekt.

I tillegg vurderer jeg ledelsens kapitalallokering. Spørsmål jeg ofte stiller meg:

- Bruker de penger på vekst?

- Kjøper de tilbake egenkapitalbevis?

- Betaler de høyt utbytte?

- Gjør de emisjoner på lave kurser?

- Holder de et forsvarlig kapitalnivå?

Hvordan prises selskapet?

Det er i hovedsak tre nøkkeltall jeg bruker når jeg vurderer prising:

- P/E

- P/B

- ROE

P/E: Denne vurderer jeg basert på et normalisert resultat ved å ta ut ekstraordinære inntekter og kostnader fra fjoråret.

Les mer: Hva er P/E?

P/B: En banks balanse vurderes relativt nært til virkelige verdier. En bank med lav P/B kan derfor selge sine eiendeler og betale ned gjeld, og sitte igjen med mer en dagens aksjekurs.

Slik jeg ser det gir en lav P/B flere fordeler:

- Det er mer attraktivt for andre banker å kjøpe den opp eller fusjonere

- Banken kan gjøre grep som gjør den mer attraktiv:

- kutte kostnader

- kjøpe tilbake egenkapitalbevis

- Dele ut et ekstraordinært utbytte

- Endrede regulatoriske forhold til deres favør

Et eksempel på det siste punktet er at de største bankene får bruke sin egen risikomodell for å vurdere hvor mye sikkerhet de må ha bak sine utlån. Dette lar de største bankene låne ut mer per krone egenkapital og dermed få høyere avkastning på sin egenkapital. Generelt er de da også priset på høyere P/B.

Hvis denne konkurranseulempen fjernes eller en mindre bank vokser seg inn i IRB regimet så kan det da føre til at en får en oppside på P/B prisingen.

ROE: Avkastning på egenkapital hjelper meg forstå hvor lønnsom sparebanken er for investorer.

Jeg ser på utviklingen over tid. Hva har banken greid å oppnå av avkastning på egenkapitalen?

En måte å beregne forventet avkastning på er ROE + vekst. Generelt legger jeg inn lite vekst i de fleste av sparebankene da det har vist seg vanskelig for bankene å vokse geografisk og noen digitale banker har tatt markedsandeler. Vekst kommer i hovedsak gjennom at lånebehovet vokser i lokalmarkedet.

Strategier for sparebank investorer

Buy and hold: Kjøp et par stabile sparebanker i vekst og hold. Over tid vil avkastningen gå mot ROE% + vekst%. Flere gjør dette via fond som Eika Egenkapitalbevis. Personlig liker jeg ikke dette da man gir bort 1,5% i året på en oppgave jeg greier fint selv. Det er synd ingen har lagd indeksfond av Oslo Børs Equity Certificate Index. Svein Støle, gründeren av Pareto, følger denne strategien og har posisjoner i 10+ sparebanker.

Long/short: Peter Hermanrud påpekte i Pengepodden Live at han generelt hadde dårlige resultater fra shorting, men at han hadde lykkes med det på sparebanker. Siden sparebanker er såpass like, var strategien hans å shorte en bank som virket dyr og kjøpe en sparebank som virket billigere og ventet på at forskjellen skulle lukkes.

Opportunistisk: Det jeg liker å kalle Arne Fredly metoden: Kjøp sparebanker ved nivået P/B 0,6-0,7, og så hold til de når P/B 1. Rinse and repeat. Fredly har sagt: «Jeg har faktisk aldri tapt penger på en bank investering.»

Katalysator: Jevnt over er sparebanker trauste greier, men fra tid til annen skjer det fusjoner og oppkjøp. Et eksempel er dersom banksjefen begynner å nærme seg pensjonsalder kan det være en indikasjon på at noe vil skje. En annen faktor å se på er at dersom en bank først har gjort M&A virker det som det er sannsynlig at de vil gjøre det igjen.

Et eksempel på dette er Sparebanken Telemark som fusjonerte med GS banken i 2008, så fusjonerte de inn Holla og Lunde sparebank i 2012 før de gikk på børs i 2018 for så å fusjonere de med Sparebank 1 BV i 2021 og så innfusjonerte de Sparebank 1 Modum i 2022. Lignende historie ser man blant annet i Skue Sparebank.

Synergier er jeg generelt skeptisk til, men for bankfusjoner har det faktisk ofte manifestert seg da bankene er såpass like at man ikke trenger dobbelt opp av alle ulike software og esoteriske stillinger, og potentsielt bli såpass store at de kan bruke egne kapitalvektningsmodeller.

Her kan du finne mer informasjon

Håper dette har vært nyttig. Etter hvert kvartal publiserer jeg en oversikt over nøkkeltall for de noterte sparebankene i Norge på twitter. Du kan gå rett til regnearket mitt her.

Stor takk til Blåtusj for bidrag, Twitter’s mest kunnskapsrike konto om sparebanker etter min mening!