Arbeidskapital er et viktig bedriftsøkonomisk begrep som alle investorer og bedriftseiere bør vite om. Et selskap som ikke har kontroll på sin arbeidskapital, er risikofylt og kan få store problemer. I denne artikkelen får du en grundig innføring i hva arbeidskapital er, hvordan du regner det ut, og i tillegg det relevante nøkkeltallet kontantkonverteringssyklus.

Hva er arbeidskapital

Arbeidskapital er et mål på selskapets evne til å dekke sine kortsiktige forpliktelser med sine kortsiktige eiendeler. Positiv arbeidskapital indikerer at selskapet har nok ressurser til å dekke sine kortsiktige forpliktelser, mens negativ arbeidskapital kan være et tegn på potensielle likviditetsproblemer.

Men et selskap som har for mye arbeidskapital kan også indikere dårlig ledelse eller ineffektive arbeidskapitalstyring. Dermed er det en balanse her, og jo flinkere selskapet er med sin arbeidskapitalstyring, jo mer lønnsomt vil det være.

Arbeidskapitalstyring er prosessen med å administrere omløpsmidler og kortsiktige forpliktelser for å sikre at selskapet har tilstrekkelig likviditet til å drive effektivt. Målet er å balansere selskapets kortsiktige eiendeler og forpliktelser for å maksimere driftseffektiviteten og minimere kostnader. Mer om det straks.

Store variasjoner, for lite eller for mye arbeidskapital kan indikere flere ting:

- Selskapet klarer ikke håndtere arbeidskapital effektivt

- Selskapet er i endring

- Selskapet opplever finansiell trøbbel

Ulike selskaper og forretningsmodeller vil ha ulike arbeidskapitalbehov. Noen selskaper har faktisk negativ arbeidskapital, noe som er helt i orden og faktisk ganske fordelaktig. Straks skal jeg gi deg et eksempel på illustrerer arbeidskapital.

Er du interessert i bedriftsanalyse? Da bør du sjekke ut nettkurset Fundamental Analyse Av Aksjer: Finn Fantastiske Selskaper! Det er perfekt hvis du vil lære å analysere selskaper, aksjer og identifisere gode investeringer.

Hvordan regne ut arbeidskapital

Arbeidskapital finner du med følgende formel.

FORMEL FOR ARBEIDSKAPITAL

Arbeidskapital = Omløpsmidler – Kortsiktig gjeld

Omløpsmidler: Omløpsmidler er eiendeler som forventes å omgjøres til kontanter innen ett år.

Kortsiktig gjeld: Kortsiktig gjeld er gjeld som må betales innen ett år.

La oss ta et eksempel på en nyoppstartet bedrift for å illustrere hva arbeidskapital er og hvordan det fungerer i praksis.

Arbeidskapital illustrasjon: Kaffekoppen AS

Kaffekoppen AS er en nyoppstartet kaffebar som selger kaffe og bakverk. For å starte virksomheten, har eieren investert penger i inventar, råvarer og andre nødvendige utstyr. Bedriften har også noen kortsiktige forpliktelser, som regninger for innkjøpte varer og leie av lokaler.

Her er bedriftens omløpsmidler og kortsiktig gjeld:

| Omløpsmidler | |

| Kontanter | 50 000 kr |

| Varelager | 20 000 kr |

| Kundefordringer | 10 000 kr |

| Sum | 80 000 kr |

| Kortsiktig gjeld | |

| Leverandørgjeld | 15 000 kr |

| Kortsiktig lån | 20 000 kr |

| Leiekostnader | 5 000 kr |

| Sum | 40 000 kr |

Kaffekopps kundefordringer er penger som kunder skylder for tidligere kjøp på kreditt. Varelageret består av råvarer som kaffe, melk, sukker, bakverk osv. Leverandørgjeld er penger bedriften skylder leverandører for varer. De har et kortsiktig lån som må betales innen ett år, og leiekostnader som skal betales innen en måned.

UTREGNING AV ARBEIDSKAPITAL

80 000 – 40 000 = 40 000 kr

Kaffekopp har en positiv arbeidskapital på 40 000 NOK. Dette betyr at bedriften har 40 000 NOK mer i omløpsmidler enn kortfristet gjeld, noe som indikerer at den har nok ressurser til å dekke sine kortsiktige forpliktelser. Med denne arbeidskapitalen kan bedriften håndtere daglige driftskostnader, investere i markedsføring, eller ta tak i uforutsette utgifter uten å risikere likviditetsproblemer.

Hva er arbeidskapitalstyring

Arbeidskapitalstyring refererer til måten en bedrift administrerer sine kortsiktige økonomiske ressurser, som kontanter, lagerbeholdning, kundefordringer og leverandørgjeld, for å opprettholde en sunn likviditet og sikre at den kan møte sine løpende forpliktelser.

Lær om regnskap og balanse: I nettkurset Balanserapport: Tolkning Og Analyse Av Selskapets Finansielle Stilling får du en grundig innføring i regnskapsbegreper og sammenhenger i balansen.

Målet med arbeidskapitalstyring er å minimere tiden det tar for penger å passere gjennom kontantkonverteringssyklusen. Ved å forkorte denne syklusen vil virksomhetene bli mer lønnsom og mindre avhengig av finansiering utenfra. Det gir finansiell stabilitet og fleksibilitet.

Optimal arbeidskapitalstyring fører til bedre likviditet og økt lønnsomhet.

Hva er kontantkonverteringssyklusen (CCC)

Kontantkonverteringssyklusen (forkortes til CCC på engelsk – cash conversion cycle) er et mål på hvor lang tid det er mellom et selskap investerer penger i en vare til det mottar penger for den samme varen. Jo kortere denne er, desto bedre er det for selskapet.

La oss fortsette med Kaffekopp AS. Når du kjøper kaffe fra leverandøren din, må du betale dem. Du mottar kaffen og gjør den salgbar. Så kommer folk til butikken og kjøper. De betaler deg med penger, og vipps så har du penger igjen – dette er kontantkonverteringssyklusen enkelt forklart.

Kontantkonverteringssyklusen handler om tiden det tar fra du bruker pengene dine på å kjøpe varer fra leverandøren din, til du får pengene tilbake fra kundene når de kjøper varen. Jo kortere denne tiden er, desto bedre er det for kaffebaren din, fordi du kan bruke pengene dine på andre ting raskere.

Så, CCC hjelper deg å forstå hvor raskt en bedrift kan “snu pengene sine” – fra å bruke dem på varer til å få dem tilbake fra kundene ved å selge varer. Dette er viktig for å holde virksomheten sunn og effektiv.

Lær mer her: Hva er avkastning på investert kapital?

Lagringstid, kredittid og leverandørgjeld

Kontantkonverteringssyklusen består av tre komponenter. God styring av arbeidskapital handler i bunn og grunn om å balansere disse for en optimal CCC for å maksimere selskapets potensial og verdi.

Lagringstid

Lagringstid er et mål på hvor lang tid det tar fra selskapet mottar varen til den blir solgt. Jo kortere, jo mer effektivt er selskapet med å omsette varer.

Kredittid (kunde)

Kredittid er et mål på hvor lang tid det tar fra en kunde kjøper en vare til du får penger for kjøpet. Jo kortere kundefordringer er – altså hvor raskt kundene betaler fakturaene – jo bedre. En lang kredittid – at selskapet gir kundene fleksibilitet – kan føre til økt salg, men det kan også føre med seg risiko for tap på krav.

Kredittid (leverandør) – også kjent som dager leverandørgjeld utestående

Kredittid for leverandører er et mål på hvor lang tid det tar fra selskapet mottar en regning til den blir betalt. Jo lenger, jo bedre – det er som et rentefritt lån.

Varelager og kundefordringer er midler som binder kontanter til driften, og bør være så lav som mulig, mens det for leverandørgjeld er motsatt, da den genererer kontanter.

Hvordan regne ut kontantkonverteringssyklusen

Kontantkonverteringssyklusen kan du regne ut med følgende formel:

FORMEL FOR KONTANTKONVERTERINGSSYKLUSEN

Lagringstid + Kredittid (kunde) – Kredittid (leverandør)

FORMEL FOR LAGRINGSTID

(Gjennomsnittlig varelager / Varekostnad) * 365

FORMEL FOR KREDITTID (KUNDE)

(Gjennomsnittlig kundefordring / inntekter) * 365

FORMEL FOR KREDITTID (LEVERANDØR)

(Gjennomsnittlig leverandørgjeld / Varekostnad) * 365

La oss si at i Kaffekopp er en vare i gjennomsnitt 50 dager i butikken før den blir solgt. Kredittid mot kundene er 0, siden de betaler med kontanter når de kjøper kaffe og bakverk. Kredittiden mot leverandøren er 30 dager – så fra du kjøper en vare til du betaler er i gjennomsnitt 30 dager.

UTREGNING AV KONTANTKONVERTERINGSSYKLUSEN

50 + 0 – 30 = 20

Det betyr at det tar i gjennomsnitt 20 dager fra du betaler for en vare til du mottar penger for den samme varen – kontantkonverteringssyklusen.

La meg forenkle dette for å fremheve hvordan det foregår. La oss si at en Leketraktor koster 100 kr fra leverandøren og du kan selge den for 200 kr i butikken.

På dag 0 inngår du en avtale med leverandøren om å kjøpe råvarer for 100 kr, du får 30 dager på å betale.

Du mottar råvaren, og etter 30 dager har du enda ikke solgt den og du må betale leverandøren 100 kr, så du dekker dette kravet med kontanter du har i banken – dette er arbeidskapital som trengs for å dekke leverandørgjelden siden du ikke har mottatt penger fra kunden.

På dag 50 selges råvaren for 200 kr og du har tjent 100 kr.

La oss nå si at kundene dine kunne kjøpe lekene på kreditt – standard kredittid i din butikk er 10 dager som alle kundene velger å benytte seg av. Når dette legges inn i formelen ser vi at CCC øker.

UTREGNING AV KONTANTKONVERTERINGSSYKLUSEN

50 + 10 – 30 = 30

Lær mer her: Verdsettelse av aksjer: 2 gode metoder for å regne ut verdien av en aksje

Nå selges varen etter 50 dager, men du får ikke pengene før det har gått 10 dager til. Dermed er det nå hele 30 dager mellom varen betales for og du mottar penger.

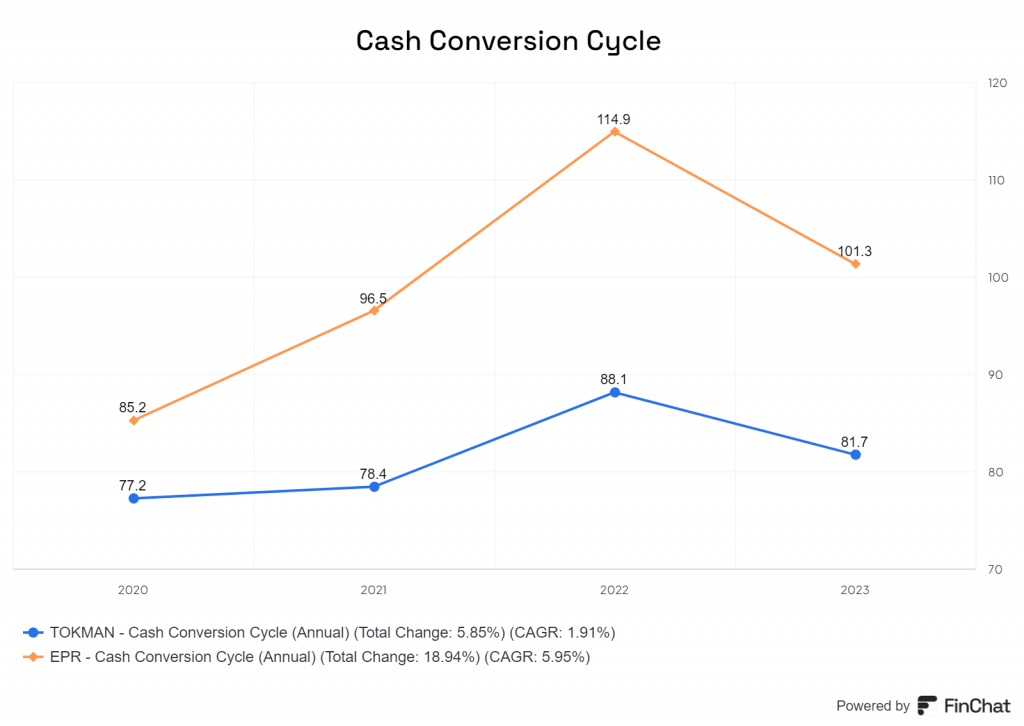

La oss sammenligne kontantkonverteringssyklusen til to like selskaper. Den norske dagligvarekjeden Europris, og den finske dagligvarekjeden Tokmanni Group.

Europris vs. Tokmanni Group

Tokmanni Group er den største lavpriskjedene i Finland. De har omtrent 200 butikker i Finland pluss 160 andre butikkvarianter. Europris ASA er blant de største lavpriskjedene i Norge, og ved slutten av 2023 hadde de 276 butikker – 249 egne og 27 franchisebutikker – i Norge. Begge selskapene kan betegnes som breddesortimentskjeder – de selger altså blant annet klær, helseprodukter, personlig pleie, dagligvarer, rengjøring, sport og fritid, elektronikk og godteri.

Her har jeg hentet ut kontantkonverteringssyklusen fra Finchat.

I 2023 tok det i gjennomsnitt 101 dager fra Europris betalte for en vare til de fikk penger inn for den samme varen. Til sammenligning brukte Tokmanni Group 81 dager. Dermed dukker det opp et interessant spørsmål, hvorfor er Tokmanni Group raskere med å få penger? La oss se på de tre komponentene.

Tokmanni Group har kortere lagringstid og mottar betaling fra kundene raskere. Faktisk får de i gjennomsnitt pengene sine umiddelbart fra kundene. Europris har derimot lengre kredittid hos sine leverandører.

Jeg håper denne artikkelen har gitt deg bedre forståelse for arbeidskapital! Ta kontakt om du lurer på noe. Vil du lære mer, anbefaler jeg deg å se nærmere på vårt kursbibliotek.

Vanlige spørsmål om arbeidskapital

Arbeidskapital er et mål på hvor mye midler et selskap har for å finansiere daglige driftsaktiviteter.

Arbeidskapitalen består av omløpsmidler, som kundefordringer, kontanter og andre kortsiktige eiendeler, og av kortsiktig gjeld, som leverandørgjeld og andre kortsiktige lån.

Arbeidskapital forteller hvor mye penger selskaper trenger for å finansiere sine daglige driftsaktiviteter. Raske endringer og store variasjoner, for lite eller for stor arbeidskapital kan indikere ineffektiv arbeidskapitalstyring, at selskapet er i endring eller finansiell trøbbel.