Hva er aksjefond enkelt forklart

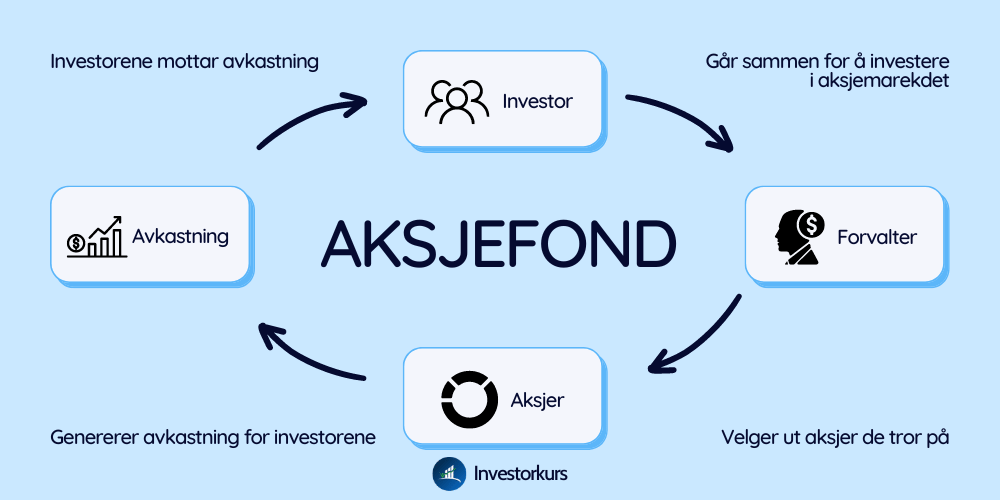

Aksjefond er en felles investering der en gruppe mennesker, kalt andelseiere, går sammen for å investere i aksjemarkedet.

Aksjefondet blir styrt av en eller flere forvaltere. De velger ut aksjer for andelseiere basert på mandatet de har fått og de lover og reguleringer som finnes. Eksempelvis er det lovregulert at et UCIT-merket aksjefond må ha minimum 16 aksjer i porteføljen.

Mandatet definerer en rekke bestemmelser forvalteren må følge. Som blant annet hvordan aksjefondet skal bli forvaltet, hvilke områder det skal investeres i, hva slags strategi det skal følge og regler for porteføljesammensetningen.

Når du putter penger i et aksjefond investerer du med andre ord i forvalterens evne til å velge ut de beste aksjene basert på mandatet de har fått.

Dette er en flott måte å delta i aksjemarkedet på, uten at du må på egenhånd gjøre det tidkrevende arbeidet som er å velge aksjer.

Et aksjefond kategoriseres enten som et aktivt aksjefond eller et passivt aksjefond, bedre kjent som et indeksfond.

Forskjellen på aktive- og passive aksjefond

I et aktivt aksjefond så er målet til forvalteren å oppnå meravkastning. Det er avkastning utover markedsavkastningen. Hvis avkastningen fra markedet som helhet gitt 10% avkastning, og et aktivt aksjefond “bare” oppnådde 5% avkastning i samme periode, har ikke forvalteren lykkes.

I et indeksfond er derimot målet til forvalteren å oppnå markedsavkastning, verken mer eller mindre. Forvalteren har klart oppgaven sin hvis det ikke er noen forskjell i avkastningen fra indeksfondet og avkastningen fra markedet i en periode.

Les mer: Indeksfond vs Aktive Aksjefond: 3 viktige forskjeller

Aktive aksjefond er dyre, indeksfond er billige

Aktive fond har høyere kostnader enn passive fond. Dette skyldes at de er dyrere å drifte – mer ressurser blir brukt til å analysere aksjer og de har flere transaksjoner som øker kostnadene til fondet. I indeksfond går det lite ressurser til disse tingene.

Flere muligheter med aktive aksjefond

Aktive aksjefond kan tilby spesialiserte strategier eller fokusere på bestemte sektorer, geografiske områder, eller nisjemarkeder.

For et indeksfond er det begrenset til indeksen det følger, men det finnes en bred variasjon av indekser som dekker nesten alle markeder og sektorer. Dette er en følge av veksten i indeksfondets popularitet.

Tradisjonelle aksjefond, faktorfond og indeksfond

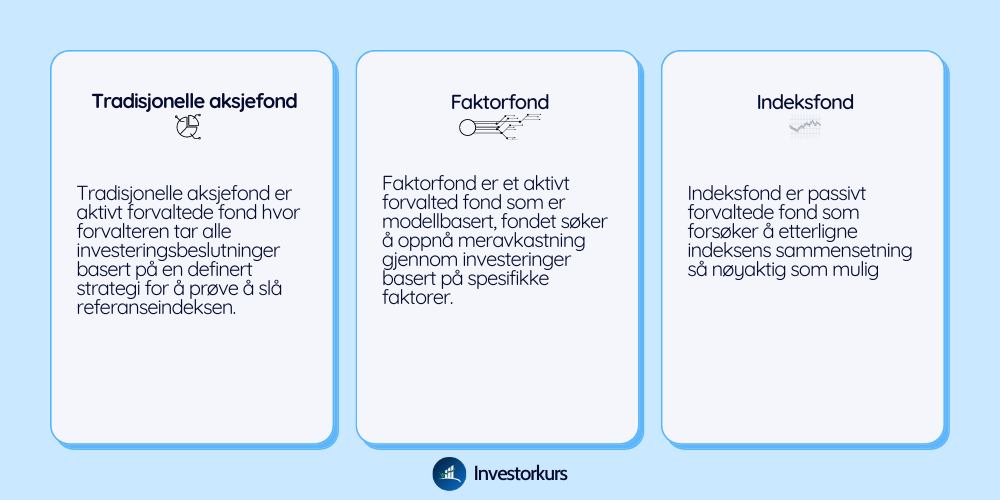

Når du vurderer å investere i aksjefond, står du overfor valget mellom 3 typer: indeksfond, faktorfond, og tradisjonelle aksjefond. Hver av disse fondstypene har sine egne strategier og målsetninger, som kan påvirke både avkastningen du mottar og risikoen du tar.

Tradisjonelle aksjefond

Tradisjonelle aksjefond er aktivt forvaltede fond hvor forvalteren tar alle investeringsbeslutninger basert på en definert strategi for å prøve å slå referanseindeksen.

I motsetning til faktorfond, som definerer en rekke med faktorer og lar et dataprogram handle aksjene som oppfyller disse, involverer tradisjonelle aksjefond detaljert analyse og utvelgelse av aksjer for å oppnå meravkastning.

Dette gjør tradisjonelle aksjefond til det dyreste alternativet blant de tre, men de tilbyr også potensialet for høyere avkastning gjennom dyktig forvaltning.

Her er 3 tilfeldige utvalgte tradisjonelle aksjefond:

Faktorfond

Faktorfond er en type aktivt forvalted fond som søker å oppnå meravkastning gjennom investeringer basert på spesifikke faktorer.

De vanligste faktorene er verdi, størrelse, volatilitet, momentum, kvalitet, og utbytte. En verdifaktor kan for eksempel være lav P/E. En utbyttefaktor kan være økt utbytte de siste 5 årene. En momentumfaktor kan være at 50 dagers glidende gjennomsnitt krysser over 200 dagers glidende gjennomsnitt.

Faktorene er basert på historiske observasjoner om hva som gir meravkastning i aksjemarkedet. For eksempel er det gjort undersøkelser som viser at verdiaksjer, her definert med lav P/E eller P/B, har gitt meravkastning.

Forvalteren bruker med andre ord en modellbasert tilnærming for å velge ut aksjer og slå markedet. Selv om faktorfond innebærer høyere kostnader enn indeksfond på grunn av den aktive forvaltningen, er de ofte mindre kostbare enn tradisjonelle aktive aksjefond.

Her er 3 tilfeldige utvalgte faktorfond:

- Storebrand Global Multifactor

- KLP Aksje Fremvoksende Markeder Flerfaktor P

- Handelsbanken Global Momentum

Vil du lære mer denne typen anbefaler jeg deg artikkelen til Eivind Berg om faktorfond.

Indeksfond

Indeksfond har vi vært inne på tidligere. Dette er passivt forvaltede fond som forsøker å etterligne indeksens sammensetning så nøyaktig som mulig, noe som ofte resulterer i lavere forvaltningskostnader for investoren.

Her er 3 tilfeldig utvalgte indeksfond:

Hva koster det å investere i aksjefond

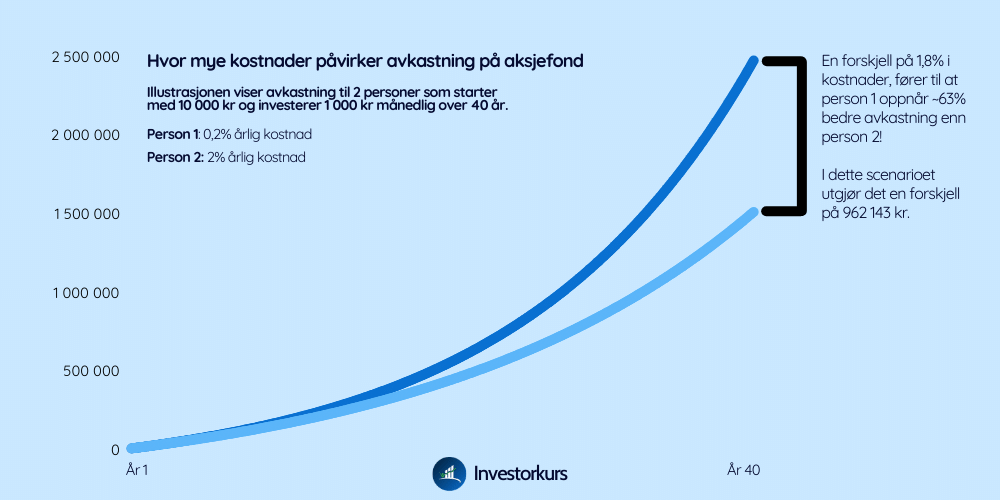

Siden kostnader er en vesentlig faktor når det kommer til langsiktig sparing i aksjefond, er det viktig å forstå hvordan dette varierer mellom aksjefond, hvilke kostnader du påløper som investor, samt hvordan du kan finne denne informasjonen før du investerer.

Hvor mye et fond krever i kostnader bør vurderes for alle som ser etter et godt sted å plassere sparepengene.

Det er i hovedsak 3 kostnadstyper du vil se. I tillegg kan det dukke opp andre.

- Løpende kostnader

- Start- og sluttgebyr

- Resultatbaserthonorar

- Andre kostnader

- Plattformsavgift

- Valutaveksling

Les mer: 8 aksjefond begreper du bør vite om

Løpende kostnader

I løpende kostnader inngår samtlige kostnader som vedrører forvaltningen av aksjefondet.

Det dekker blant annet,

- Markedsføring

- Betaling av forvaltere

- Betaling av distribusjon til rådgivere

- Betaling av informasjonssystemer

Løpende kostnader oppgis i en årlig prosent og blir automatisk trukket fra verdien av dine fondsandeler (NAV) hver dag.

NAV-utviklingen er medregnet løpende kostnader.

Her er løpende kostnader for tre ulike aksjefond:

- KLP AksjeNorge Indeks (indeksfond): 0,18%

- Storebrand Global Multifactor (faktorfond): 0,75%

- SEB Legemiddelfond (tradisjonelt aksjefond): 1,55%

Legg merke til det vi snakket om tidligere, at tradisjonelle aksjefond er dyre, mens indeksfond er billige sammenlignet.

Resultatbasert honorar

Resultatbasert honorar er en kostnad du betaler til forvalteren hvis de oppnår forhåndsbestemte resultater. Det kan være at de oppnår meravkastning eller når en annen grense.

Det er 2 måter dette gjøres.

Aksjefondet kan ta utgangspunkt i fondets NAV og ta resultathonorar når den er på all time high. Eller så kan aksjefondet ta utgangspunktet i merkavkastning i forhold til referanseindeksen.

Resultathonoraret til eksempelvis FIRST Veritas er basert på meravkastning. I fondets nøkkelinformasjon står det, “Opp til 20% av avkastning utover VINX Benchmark Cap NOK NI, fratrukket kostnader.”

Videre står det at meravkastningen kan maksimum være 3,75% av gjennomsnittlig årlig forvaltningskapital, “Løpende forvaltningsgodtgjørelse er fastsatt til 1,25%, men summen av forvaltnings- og (variabel) resultatavhengig godtgjørelse kan variere mellom minimum 1,25% og maksimalt 3,75% av gjennomsnittlig årlig forvaltningskapital.”

Det betyr at 20% av meravkastning tilfaller forvalteren opp til en viss grense.

Eksempel ved meravkastning:

| Avkastning | |

| FIRST Veritas | 10% |

| Referanseindeks | 6% |

| Meravkastning | 4% |

| Resultathonorar | 20% av 4% = 0,8% |

| Avkastning til andelseier | 10 – 0,8 = 9,2% |

0,8% av avkastningen FIRST Veritas oppnådde går til forvalteren.

I forbindelse med resultatbasert honorar er det viktig å forstå Høysvannmerke (HVM).

Høysvannmerke (HVM)

Mange aktive aksjefond med resultathonorar er høyvannsmerket (HVM). HVM gjør at et aksjefond med resultathonorar ikke tar et resultathonorar før de har tatt igjen det de har tapt, som en beskyttelse for andelseiere.

Tar vi utgangspunkt i et resultatbasert honorar basert på meravkastning, og aksjefondet har skapt mindreavkastning, må denne avkastningen hentes inn før honoraret blir gyldig.

Resultathonorar basert på meravkastning eksempel:

År 1:

- Referanseindeks: + 5 %

- FIRST Veritas: +2 %

- Meravkastning: – 3 % (mindreavkastning)

Ingen resultathonorar på grunn av mindreavkastning. Hvis fondet skal få resultathonorar neste år må meravkastningen overstige + 3 %.

År 2:

- Referanseindeks: + 5 %

- FIRST Veritas: + 6 %

- Meravkastning: + 1 %

Selvom fondet leverte meravkastning, er det ingen resultathonorar på grunn av høyvannmerket. Hvis aksjefondet skal få resultathonorar neste år må meravkastningen overstige 2 %.

År 3:

- Referanseindeks: + 4 %

- FIRST Veritas: + 7 %

- Meravkastning: + 3 %

Resultathonorer ender på 1 %. (3% meravkastning – 2% høyvannsmerke)

Andre kostnader som kan fremkomme

Plattformsavgift: Er betaling for bruk av plattformen til nettmegleren. Det er forskjell mellom nettmeglere, så her må du se hva din nettmegler tar i plattformavgift.

Returprovisjon: I forbindelse med plattformsavgiften, kan du få tilbakebetalt deler av vederlaget nettmegleren får (fra fondet eller forvalteren) for å distribuere aksjefondet.

Veksklingskostnad: Kjøper du aksjefond i utenlandsk valuta kan det fremkomme en kostnad i forbindelse med vekslingen mellom valutaene.

Alle kostnader fremkommer tydelig når du handler hos nettmegleren din.

Velge et indeksfond

Prøver du å finne ut hvilket indeksfond du skal investere i, så er det som regel bare å finne det billigste (om du sammenligner to like).

Kvaliteten på ulike indeksfond er så og si på samme nivå. Du skal ha virkelig uflaks hvis du investerer i et indeksfond som bommer helt.

La oss si jeg ønsket å investere i et indeksfond som fokuserte på det norske aksjemarkedet.

Hos min nettmegler (Nordnet) får jeg 5 valg:

| Navn | Pris | Referanseindeks |

| Nordnet Indeksfond Norge | 0,19% | OBX |

| Storebrand Indeks – Norge | 0,32% | Oslo Børs Hovedindeks (OSEBX) |

| DNB Norge Indeks | 0,34% | Oslo Børs hovedindeks (OSEBX) |

| Alfred Berg Indeks | 0,27% | Oslo Børs Hovedindeks (OSEBX) |

| KLP AksjeNorge Indeks | 0,28% | Oslo Børs Hovedindeks (OSEBX) |

Indeksene OSEBX og OBX er begge en representasjon av det norske aksjemarkedet, men er bygd opp ulikt.

OSEBX skal reflekterer den generelle markedsutviklingen på Oslo Børs. Antall selskaper varierer mellom 50 og 70.

OBX innholder 25 av de mest omsatte aksjene i OSEBX. Som også er en refleksjon av den generelle markedsutviklingen på Oslo Børs.

Her må jeg også gjøre en vurdering av hvilken indeks jeg ønsker å følge.

Ønsker jeg å kopiere OSEBX ville jeg valgt Alfred Berg Indeks. Ønsket jeg å kopiere OBX ville jeg valgt Nordnet Indeksfond Norge. Hvis jeg er likegyldig til referanseindeksene, velger jeg Nordnet Indeksfond Norge.

Vanlige spørsmål om aksjefond

Det vanligste investeringsrådet der ute er å investere regelmessig i aksjefond, siden 99% av investorer ikke klarer å time markedet. Statistikken viser også at hvis du har en stor sum med penger, kan det være lurt å investere alt med en gang. Men dette er risikabelt fordi det er en stor psykisk belastning om det faller. Les mer om dette her.

Investering i fond innebærer risiko for å tape pengene. Historisk statistikk viser derimot at om du forblir investert i lang tid er det liten sannsynlighet for at du mister pengene dine. Men husk at det ikke finnes noen garanti, derfor er det vanlig å investere penger man ikke er avhengig av.