Introduksjon

Tidligere har jeg skrevet om Odfjell drilling (ODL) som er et av de ledende selskapene innenfor flyterigger for værharde områder. Der nevnte jeg Northern Ocean siden Odfjell Drilling opererer selskapets 2 rigger, og at det kunne gitt mening for Odfjell å kjøpe selskapet for å få eierskap til 2 ekstra høyspesifikasjon rigger som de allerede uansett opererte.

Riggene:

- Deepsea Bollsta

- Deepsea Mira

Trykk her for å se for flere detaljer om riggene.

Siden den gang har Northern Ocean sin posisjon blitt enda sterkere.

De har fra og med slutten av Juni hatt begge riggene i arbeid på kontrakt med supermajors som Shell og Totalenergies, og hentet kapital for å klargjøre riggene til disse kontraktene. I tillegg kan det lukte en betydelig kontraktsforlengelse i Vest Afrika for Deepsea Mira.

Det som er spennende nå, er hva som skjer videre med selskapet.

De siste kontraktene er inngått på rater som gir betydelig utbyttepotensiale, samtidig har mange av de større aktørene i markedet vært tydelige på at de ønsker ytterligere konsolidering i markedet.

I denne analysen vil jeg ikke ta for meg bransjen selskapet opererer i. Dette kan du lese i analysen om Odfjell Drilling da utviklingen beskrevet der har fortsatt. Det jeg vil ta for meg er Northern Ocean sin historie og aksjonærstruktur, utbyttepotensial i dagens marked, muligheten for oppkjøp og utviklingen med lengre kontrakter og dens implikasjoner for prising av riggselskapene.

Historie og aksjonærstruktur

Northern Ocean er en spin off av Northern Drilling (NODL) som ble stiftet og børsnotert i 2017.

Northern Drilling ble stiftet for å kjøpe rigger som var bestilt under forrige oppgangssyklus, men hvor kjøperne ikke lenger var i stand til å ta levering. Det var her de kjøpte riggene Bollsta og Mira, som i dag tilhører Northern Ocean.

Riggen Mira fikk i 2018 kontrakt med Wintershall på norsk sokkel med oppstart i 2019, mens Bollsta fikk kontrakt i 2019 med Lundin på norsk sokkel med oppstart Q2 2020.

Da Northern Drilling skulle hente kapital i mars 2020 for klargjøring av Bollsta for sin kontrakt, ble det behov for restrukturering på grunn av et krevende kapitalmarked. Northern Drilling valgte å skille ut Bollsta og Mira som hadde kontrakter, mens resterende rigger ble liggende igjen i Northern Drilling. Det er enklere å hente penger til et selskap hvor 100% av riggene hadde kontrakt istedenfor et med 40-50%.

Slik ble Northern Ocean til.

Perioden etter ble dessverre en særdeles dårlig periode for Northern Ocean. Det var motvind fra et svakt riggmarked som følge av svake oljepriser i 2020 og 2021, men enda verre så var det flere ulykker på riggene som forstyrret driften. Det gjorde at riggene ble midlertidig liggende uten inntekt og som førte til at begge riggene ble uten arbeid.

Selskapet har siden tatt grep. Seadrill er byttet ut med Odfjell som operatør på riggene og det er hentet kapital i flere runder for å holde skuta flytende. Fra og med slutten av 2022 har Bollsta vært på kontrakt med Shell – som nylig ble forlenget – og i slutten av Juni 2023 kom Mira i gang med arbeid for Totalenergies.

De operasjonelle utfordringene ser nå ut til å være bak selskapet etter bytte av operatør, og stadig sterkere kontrakter med solide motparter gjør at fremtiden til selskapet ser lys ut.

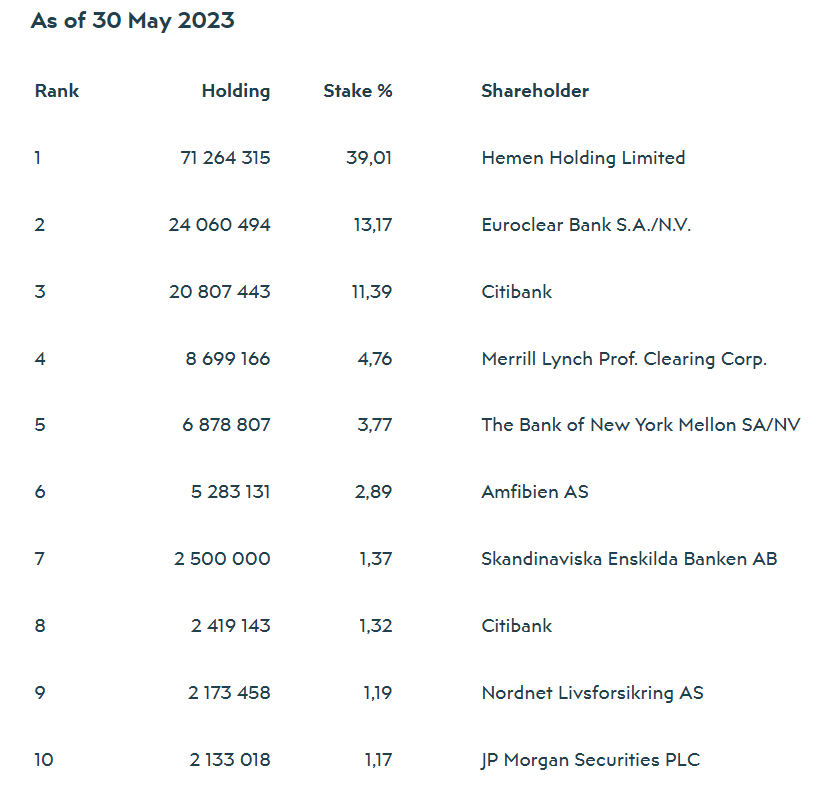

Her er oversikt over de største aksjonærene i selskapet. John Fredriksen, kontrollert gjennom Hemen Holding Limited, eier 39 %.

Utbytte og fri kontantstrøm i dagens marked

Nå når selskapet har begynt å sikre kontrakter igjen, er det interessant å regne på selskapets kontantstrøm.

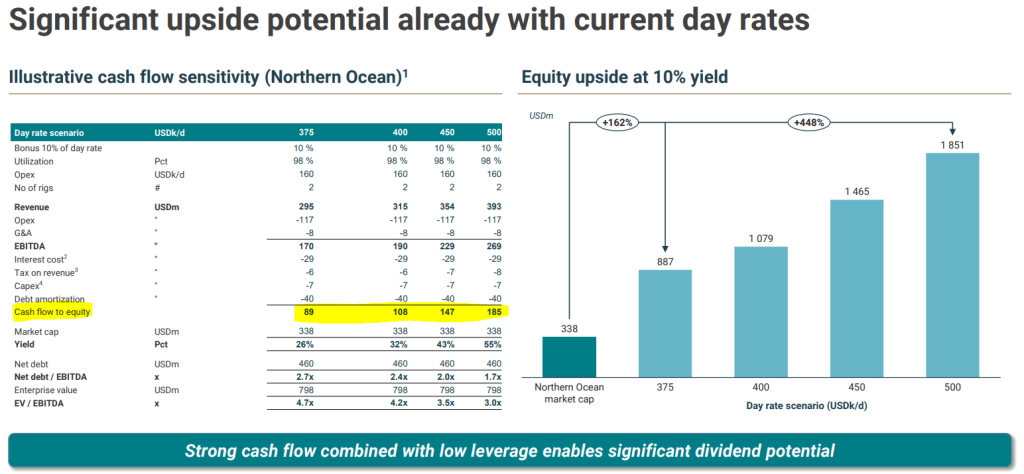

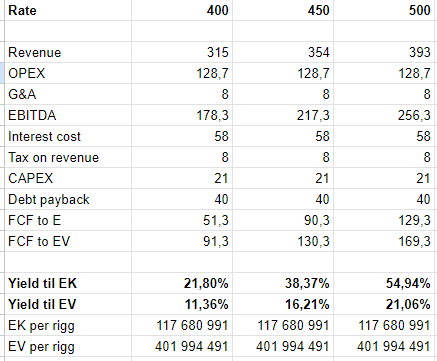

Under er et utklipp fra en slide fra et av selskapets presentasjoner. Sliden gir indikasjoner på kontantstrømmen i ulike ratescenarioer. Ignorer selskapets markedsverdi (market cap) da den er utdatert.

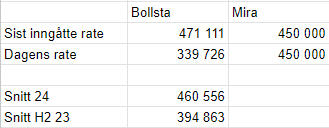

Deepsea Bollsta tjener ut 2023 ~340 USDk/d for så å i snitt tjene ~470 USDk/d på de to kontraktsforlengelsene de har fått i 2024 – siste av disse er en opsjon, men jeg anser det sannsynlig at den forlenges.

Deepsea Mira tjener idag ~450 USDk/d, noe den vil gjøre i 300 dager fra kontraktsstart, deretter har Totalenergies en opsjon på 180 dager og en ytterliggere på 90 dager. Northern Ocean har ikke annonsert prising av disse.

Forutsatt at opsjonene på Mira prises likt som nåværende kontrakter, blir ratebildet for Northern Ocean som følger:

Vi ser da at selskapet går fra ~400 USDk/d i siste halvdel av 2023 til ~460 USDk/d i 2024 med nevnte forutsetninger.

Jeg ser det derfor mest naturlig å analysere ratescenarior mellom 400 – 500 USDk/d. Videre har jeg gjort noen konservative justeringer i kostnadsbildet som jeg tror kan ha forekommet.

Jeg har lagt på en økning i operasjonelle kostnader (opex) på 10%, doblet rentekostnaden og triplet kapitalinvesteringene (capex). Dette er ikke en vitenskapelig beregning, men et forsøk på å ta høyde for usikre størrelser.

I tillegg har vi nylig sett en riggkontrakt annonsert av Transocean hvor man justerer dagraten etter riggselskapenes inflasjon i kostnader slik at det er oljeselskapene som sitter med eventuelt risiko for kostnadsøkninger.

Ved et ratenivå på 400 USDk/d og en aksjekurs på 13 kr (markedsverdi 2,3 milliarder kroner), gir en fri kontantstrøm yield til egenkapitalen på 21,8 %. Ved er ratenivå på 500 USDk/d gir en fri kontantstrøm yield til egenkapital på 54,94% som er noe i overkant av det selskapet sannsynligvis vil tjene neste år.

Dette er en indikasjon på at selskapet kan ha betydelig utbyttepotensial de kommende årene dersom dagens ratenivå holder seg, noe jeg argumenterer for lengre ned i innlegget.

Selskapets yield til EV er riktignok en del lavere (11 – 21%) ettersom selskapet har mye gjeld. Jeg forventer derfor at selskapet vil forsøke å styrke balansen med kontantstrømmen det vil generere den første perioden.

Forutsetter man eksempelvis at selskapet ønsker en netto gjeld til EBITDA på 2x, så tyder beregningene ovenfor på at dette sannsynligvis ikke vil ta for lang tid før balansen er tilstrekkelig styrket. Deretter kan fokus rettes mot tilbakebetaling av kapital til aksjonærene i kjent Fredriksen stil.

Northern Ocean som oppkjøpskandidat

Da jeg skrev innlegget om Odfjell Drilling nevnte jeg at det kunne gi mening for de å kjøpe opp Northern Ocean.

Jeg mener nå i enda større grad at dette kan være aktuelt. Odfjell Drilling ytret i en kvartalspresentasjon at de ønsket å vente til riggene hadde kontrakter før det ble aktuelt å se på å kjøpe de, dette har som nevnt nå skjedd.

En annen viktig hendelse er at Odfjell nå i sommer har refinansiert gjelden sin og dermed er i en bedre posisjon til å ta på seg den finansielle risikoen som et eventuelt oppkjøp skaper.

En annen kandidat for riggene er Seadrill.

Seadrill har også ytret et ønske om å vokse flåten og har vært tydelige på at de ønsker flere flyterigger. De har kommunisert at de har færre flyterigger for værharde områder enn det de anser som optimalt for å operere effektivt i segmentet. Seadrill har også felles historie med Northern Ocean som et tidligere Fredriksen selskap, i likhet med Aquadrill, som Seadrill kjøpte opp tidligere i år.

En siste kandidat er verdens største riggselskap Transocean.

Selskapet er sammen med Odfjell Drilling dominerende i markedet for flyterigger som kan operere i værharde områder. Således er det mulig at selskapet i enda større grad kan ønske å vokse videre i dette segmentet da de er tydelige på at bransjen har godt av økt konsolidering. Selskapet har riktignok en ganske strukket balanse så et eventuelt oppgjør må skje ved å utstede aksjer.

Et annet argument som gjør at jeg ser for meg et oppkjøpsscenario, er at det gir lite mening for Northern Ocean å eksistere i dagens form. Selskapet har ingen operasjonell organisasjon og eier kun 2 rigger. Ved å bli kjøpt opp av en organisasjon som også har kapasitet til å drifte riggene sammen med eksisterende rigger vil man skape en mer kostnadseffektiv struktur.

Lengre kontrakter for Northern Ocean

En trend sett i Northern Ocean sitt segment av riggmarkedet har vært kontrakter med høyere rater, men også enda mer interessant lengre kontrakter. Dette er eksemplifisert av Odfjells kontrakt med AkerBP fra 2025 til 2030 og andre kontrakter inngått av både Odfjell, Transocean og Seadrill hvor kontraktene sikres for lengre perioder.

En interessant annonsering i så måte er at Totalenergies nå ryktes å skulle tildele en 10 års riggkontrakt for arbeid i Vest Afrika og Sør Afrika. Dette er svært interessant for Northern Ocean av 2 årsaker.

Selskapet er i en god posisjon

For det første er selskapet godt posisjonert for å kunne konkurrere om denne kontrakten. Deepsea Mira har som tidligere nevnt nylig startet på kontrakt for Totalenergies i denne regionen. Dette vil gjøre at Totalenergies ikke trenger å betale for å få flyttet riggen til regionen.

Et annet argument er at en såpass lang kontrakt over flere felter vil kunne trenge en rigg som kan håndtere værharde områder. Dette da Totalenergies i denne perioden skal utvikle blant annet block 11B/12B i Sør Afrika hvor det ble brukt en av Odfjell’s rigger under leteboringen.

Til sist er også Mira blant de mest moderne riggene med byggeår i 2019. Dette bør kunne telle positivt når Totalenergies skal binde seg til en rigg for en så lang periode.

Lengere kontrakter kan gi høyere multipler

For det andre er at ved lengre kontrakter kan man begynne å se for seg at selskapet kan handle på høyere multipler av fri kontantstrøm. Det gir lite mening at selskapet skal handle til 40-50% yield om yielden er garantert å vare i minst 10 år, satt litt på spissen.

Således vil det være svært interessant å se vilkårene for denne kontrakten når den annonseres uavhengig av hvem som vinner tildelingen og om andre operatører vil følge etter med tilsvarende kontraktslengder.

Lengre kontrakter vil være en klar gamechanger for riggselskapene da selskapene kan prises med lavere avkastningskrav når fremtidige kontantstrømmer blir sikrere.

Oppsummering

Positive triggere

- Selskapet har fått begge sine rigger i arbeid og vil generere positiv kontantstrøm fra og med Q3.

- Fri kontantstrøm på dagens rater gir betydelig utbyttepotensiale.

- Selskapet eier to av de mest moderne riggene i et av de mest attraktive riggsegmentene med stadig høyere rater, lengre kontrakter og mer av kostnadsrisiko flyttet over på kundene.

- Attraktiv oppkjøpskandidat gitt moderne rigger, kontrakter med gode motparter og liten flåte.

- Fredriksen kontrollert selskap som gir trygghet for at selskapet vil returnere fri kontantstrøm til aksjonærene om de ikke blir kjøpt opp.

Risikoer

- Nye operasjonelle utfordringer. Selv om selskapet har byttet operatør er det fortsatt en risiko for at nye utfordringer kan oppstå.

- Selskapets større konkurrenter kan begynne å bestille nybygg. Ser dette som lite sannsynlig da NOL idag prises med en EV per rigg på ~400 MUSD, mens et nybygg vil kost ~1 000 MUSD å bygge samt ta 5 år å ferdigstille vis man finner et verft som er villig til å ta på seg et slik prosjekt. Men samtidig er det ikke rasjonelt å forvente at mennesker skal opptre rasjonelt slik at risikoen for nybygg ikke kan elimineres

- Et fall i etterspørsel etter flyterigger for værharde områder. Enten grunnet svært lave oljepriser eller at det kommer nye teknologiske gjennombrudd som gjør produksjon på land mer lønnsomt relativt til offshore. Selskapet har relativt korte kontrakter så et fall i etterspørselen på feil tidspunkt kan vise seg kritisk.