Odfjell Drilling er et riggselskap. Selskapet leier ut halvt nedsenkbare rigger som er tilpasset værharde områder. Disse riggene egner seg typisk i områder som Nordsjøen, Barentshavet og Sør Afrika. Selskapet har det som betegnes som noen av markedets mest avanserte rigger som kan bore på dypt vann i tøffe forhold. Per Q2 2022 er alle deres egeneide rigger utleid på norsk sokkel.

- Selskapsnavn: Odfjell Drilling

- Ticker: ODL

- Sektor: Oljeservice

- Bransje: Rigg

- Hovedkontor: Aberdeen, Storbritannia

- Ansatte: 1193

- Markedsplass: Oslo Børs

- Grunnlagt: 1973

- Noteringsår: 2013

Odfjells forretningsmodell

Forretningsmodellen til Odfjell drilling er relativt enkel.

De leier ut rigger til oljeselskaper som Equinor og Aker BP når de har behov for å bore oljebrønner. Da Odfjell eier sine egne rigger er modellen kapitalintensiv. Selskapet har typisk høy EBITDA margin, ettersom den viktigste kostnadsfaktoren for riggselskaper er hva man har betalt for riggene.

Dette betyr at den viktigste kostnaden er fast (så fremt man ikke fornyer flåten). At den viktigste kostnaden er fast gir mulighet for bra inntjening i gode tider ettersom man unngår kostnadsinflasjonen råvareprodusenter opplever i sterke markeder. Dette er også gunstig i inflatoriske tider da prisen på nybygg og dermed ratene som kreves for å forsvare nybygg stiger.

Ledelse og eierstruktur

Selskapet eies i dag av Helena Odfjell gjennom Odfjell partners LTD (60%). Øvrige på topp 20 listen er banker. Totalt eier de 20 største eierne 82 % av selskapet

I utgangspunktet liker jeg eierstrukturen godt siden jeg er positiv til familieeide selskaper. Studier viser at familieeide selskaper historisk har gitt bedre avkastning og bedre lønnsomhet.

UBS og PwC fant at selskaper eiet av grunnlegger mellom 2003-2018 ga en annualisert avkastning på 17,8% mot markedet som ga 9,1%.

Når det kommer til ledelsen ser jeg ikke noe eierskap.

Kjetil Gjersdal overtok som ny CEO etter splitten med Odfjell Technology i starten av 2022. At Simen Lieungh valgte å fortsette i Technology fremfor Drilling tar jeg som et negativt tegn. Ellers virker ledelsen å ha mye erfaring fra både selskapet og industrien. At selskapet også historisk har en sterk operasjonell historikk er noe som styrker tilliten min til ledelsen. Til tross for dette skulle jeg gjerne sett at de hadde betydelig eierskap i selskapet.

Konkurransefortrinn

Ulike bransjer og ulike selskaper vil ha forskjellige konkurransekrefter som de viktigste driverne for konkurransesituasjonen.

Jeg tar utgangspunkt i Porters 5 krefter:

- Nye etablerere

- Substitutter

- Leverandøres forhandlingskraft

- Kundens forhandlingskraft

- Konkurrenter i bransjen

Jeg mener de viktigste kreftene i riggmarkedet er konkurrentene i bransjen, trusselen fra nye etablerere og kundenes forhandlingskraft. De resterende 2 av Porters 5 krefter (leverandørenes forhandlingskraft og substitutter) anser jeg som lite relevant på mellomlang sikt.

Det finnes ingen reelle substitutter for rigger som borer etter olje i værharde områder. Og den viktigste leverandøren (verftene) er lite sannsynlig og spille en spesielt relevant rolle i de kommende årene, noe jeg forklarer nærmere under trussellen fra nyetablering.

Konkurrentene

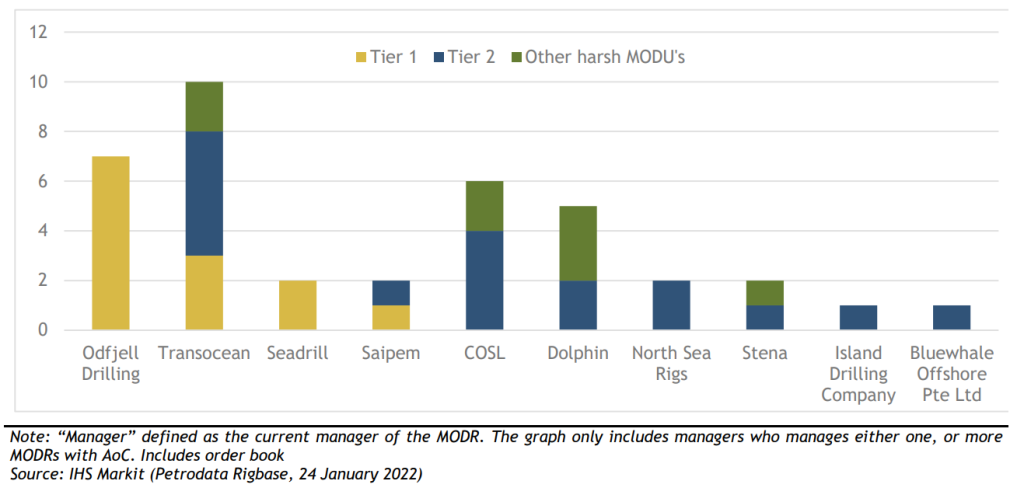

Det er relativt få eiere av moderne tier 1 halvt nedsenkbare rigger til bruk i værharde områder. Andre selskaper som drifter denne typen rigger er Transocean, som drifter 3 tier 1 rigger, Saipem, som drifter 1, og Seadrill som drifter 2.

Odfjell har gjennom sine 4 egne rigger pluss deres 3 rigger på management kontrakt kontrollen over 7 rigger.

Totalt finnes det altså 13 tier 1 halvt nedsenkbare rigger for værharde områder, hvorav Odfjell kontrollerer 54 % av tier 1 riggene. De 2 største aktørene (Odfjell og Transocean) kontrollerer tilsammen 77 % av tier 1 riggene. Den siste tiden nevner stadig aktørene i markedet at de er interessert i ytterligere konsolidering.

Som man kan se ut i fra ovennevnte tall, er markedet for denne rigg typen svært konsentrert. Dette gjør at jeg vurderer konkurransesituasjonen i dag som positiv for Odfjell. Det er få andre aktører som kan konkurrere om de beste kontraktene med de beste motpartene i deres segment. Nettopp det at Odfjell får lange kontrakter med veldig sterke motparter er noe som etter min mening betydelig senker risikoen i en eventuell investering.

Trusselen fra nyetablering

Dette punktet er noe av det som gjør meg mest bullish både på rigg generelt og spesielt det nevnte rigg segmentet.

Årsakene til at jeg mener trusselen fra nyetableringer er svært begrenset er todelt.

Først og viktigst, hvilken gærning bestiller nye oljerigger i dagens verden?

Oljeservice generelt har de siste årene blitt sett på som en døende næring som må fokusere på omstilling. Næringen har vært gjennom en lang periode hvor inntjeningen for de fleste selskapene har vært fraværende og restruktureringen har vært mange.

Det tar 5 år å bygge en rigg i dag, det fremstår kanskje ikke så attraktivt med den økende usikkerhet hos investorer og banker knyttet til hvor lenge oljealderen og den tilhørende boreaktiviteten vil fortsette. Hvem vil da ta risikoen med å bestille en rigg i dag som man først må vente 5 år på som så har en levetid på 20-40 år?

Hva så om du ønsker å bringe nye rigger inn i markedet? En ting er at riggene er blitt dyrere å bygge de seneste årene. I tillegg stiger rentene samtidig som verftene nok vil være svært forsiktige med å tilby kreditt på nybygg etter at de brant seg på dette under forrige nedtur.

Dette ble også bekreftet på årets Pareto konferanse av Dolphin drillings CEO som mener at det er umulig med nybygg i dagens marked. Og når riggselskaper i dag handler 70-80% under nybygg kost er kanskje annenhåndsmarkedet noe man ser på først?

For det andre, hvordan skal du få finansiert riggen?

De fleste kapital tilbydere i dag har satt seg bærekraftsmål. Dette vil si at de måler hvor mye av sine utlån eller investeringer som kan regnes som bærekraftige eller grønne. Dette kombinert med at bransjen de siste 8-9 årene har påført investorer og banker tap gjør at det sannsynligvis er mindre kapital på jakt etter investeringer i rigg. Dette ble også bekreftet av blant andre Trøim under Pareto konferansen som kritiserte bankene for akkurat dette.

Punktene over gjør at jeg er veldig lite bekymret for at det skal bestilles nybygg med mindre ratene skulle ta helt av over lengre tid.

Kundens forhandlingsmakt

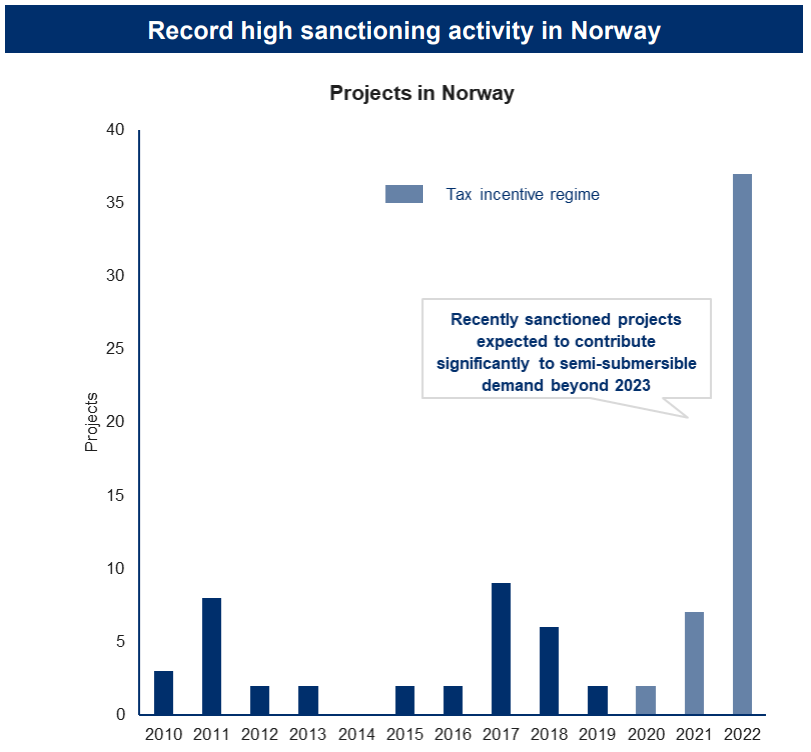

Odfjells kunder har siden 2016 hatt en utrolig sterk forhandlingsmakt ovenfor riggselskapene. Investeringsbudsjettene har vært lave og rigger i opplag mange. Dette bildet er nå snudd på hodet da rigger har forsvunnet ut av markedet og investeringer i olje og gass produksjon igjen skal økes.

I følge Odfjell er det bare en tilgjengelig rigg igjen på norsk sokkel i deres segment som ikke er på kontrakt for øyeblikket. Dette, kombinert med at det kommer en vegg av nye prosjekter i de kommende årene som et resultat av blant annet den norske skattepakken som ble vedtatt i 2020, gjør at det vil bli kamp om de beste riggene for produksjonsselskapene.

Resultatet av dette har man sett tegn til allerede, kanskje tydeligst ved Aker BP som sikret seg en av Odfjells rigger nå i august for arbeid fra 2025 til 2030. Både lengden på kontrakten og at de er ute i så god tid for å sikre seg riggkapasitet, kan tolkes som et tegn på at de ser det vanskelig å sikre seg de gode rigger i perioden når mye av det som sanksjoneres i 2022 skal bygges ut.

Kapitalallokering

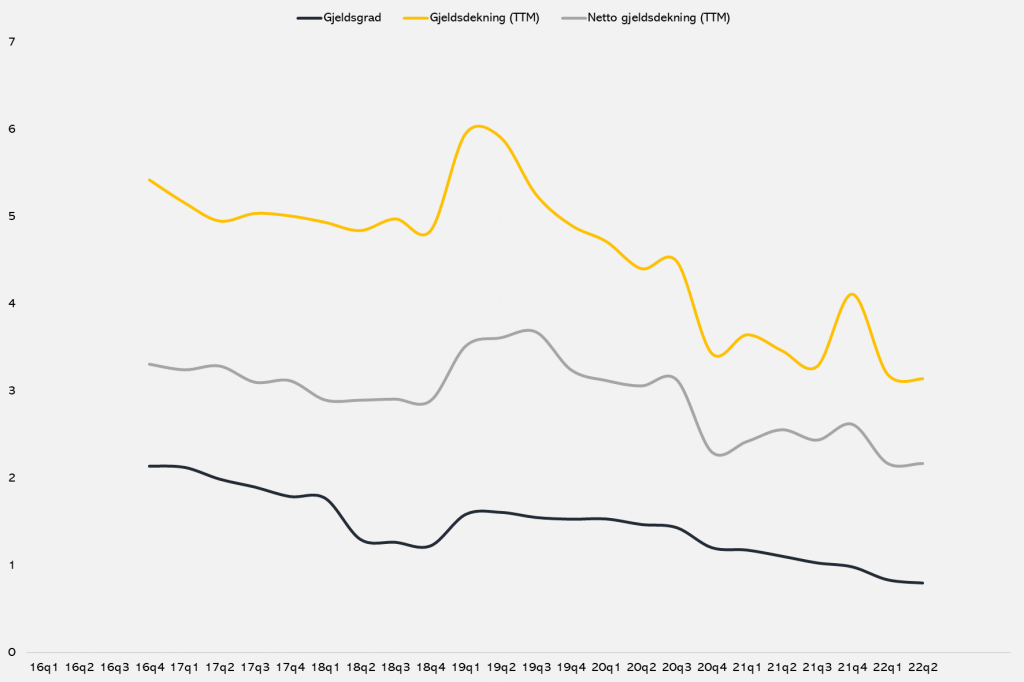

Kapitalallokeringen til Odfjell har siden oljekrisen i 2016 vært enkel. Det har vært fokus på overlevelse og nedbetaling av gjeld som illustrert i grafen under.

Nå som gjelden er kommet betydelig ned og fremtidige inntekter er relativt trygge, kan man stille spørsmålet om man kan forvente et skifte i kapitalallokeringen fremover.

På selskapets nettsider kan man lese at de har et langsiktig mål om å betale ut 30-40 % av inntjeningen i utbytte. Legger man til grunn inntjeningen i første halvår av 2022 å annualiserer denne ville dette gitt en utbytte yield på ca 4,5 %.

For meg er kapitalallokeringen det største spørsmålstegnet fremover.

Vil selskapet gjenoppta utbyttet, gjøre M&A eller kjøpe tilbake egne aksjer?

Her har jeg ikke opplevd noen klare signaler fra selskapet med unntak om at de har ytret ønske om å ta del i konsolideringen i markedet og et ønske om å eie NOL riggene de nå har på managementavtale. En konsolidering er relativt diffust og dermed vanskelig å gjøre vurderinger rundt form og verdiskapning. Å få NOL riggene inn under eget eie derimot er veldig konkret og noe jeg håper materialiserer seg.

Riggene NOL eier er nye og attraktive assets. De er også innenfor segmentet Odfjell opererer i, så en sammenslåing eller oppkjøp her hadde gitt mening. NOL, som i sin tid ble spunnet ut av NODL, har riktignok levert dårlig på driften av riggene etter at de ble levert fra verftet.

Dette har ført til kontraktsbrudd for den ene riggen før opprinnelig kontraksslutt og har sannsynligvis gjort det vanskeligere å vinne nye kontrakter med riggene. Dette er også et argument for at selskapene passer bra sammen siden drift er noe Odfjell er best i klassen på.

Tilbakekjøp av aksjer er kanskje det som hadde gitt mest mening med dagens prising (selvfølgelig avhengig av hva de måtte betalt for NOL). Samtidig vil de nok få mulighet etterhvert nå til å kunne gjøre alle 3 om de ønsker. Dette siden utbyttepolicy “kun” tilsier utbytte på 30-40 % av inntjening som igjen vil være betydelig lavere enn fri kontantstrøm.

Historiske resultater

De historiske resultatene til Odfjell er noe av det som skiller de fra resten av riggselskapene.

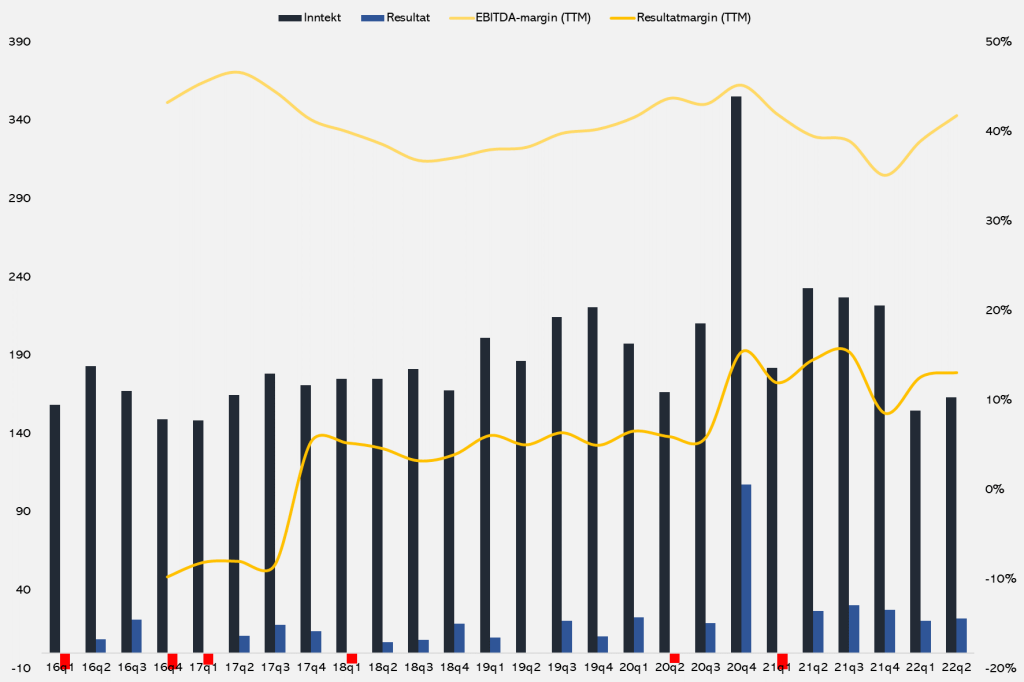

Som vist i grafen over har de gjennom den tøffe perioden fra Q1 2016 hvor oljeprisen gikk under 30 dollar fatet og frem til i dag holdt både EBITDA og inntekter relativt stabile. De har også i store deler av perioden tjent penger også på bunnlinjen, men der det virkelig blir morro er når man ser på kontantstrømmen.

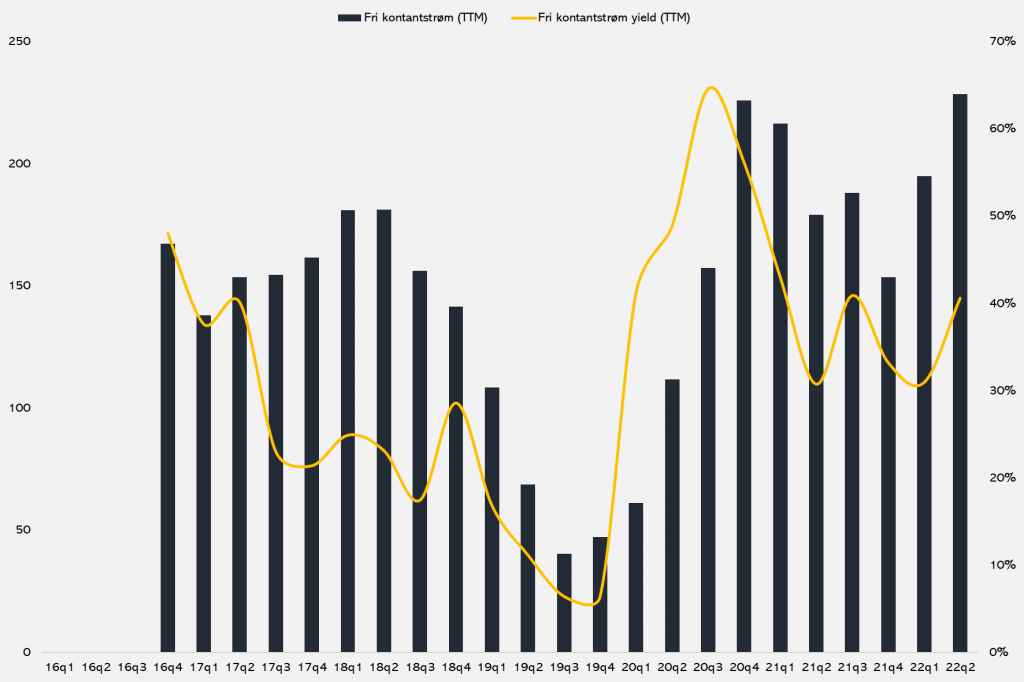

Selskapets frie kontantstrøm, her definert som operasjonell kontantstrøm minus investeringer i driftsmidler, har naturlig nok variert mer enn EBITDA, men er positiv med god margin gjennom hele perioden.

Denne kontantstrømmen har gjort det mulig å redusere netto gjeld i perioden fra 1,2 milliarder dollar til ca 600 millioner dollar i dag. Dette i en periode hvor konkurrentene har gått konkurs eller har måttet restruktureres. Selskapet har de siste 12 mnd generert 230 millioner i fri kontantstrøm.

Selskapet kan altså nedbetale all gjenstående gjeld i løpet av under 3 år. Med rater på vei opp, er nok også 230 millioner et ganske defensivt estimat for fri kontantstrøm de kommende årene.

Det viktigste for riggselskaper og nøkkelen til at Odfjell har klart seg så bra gjennom de 2 siste oljekrisene (2016&2020), er at de har holdt riggene sine i arbeid.

Dette er et resultat av at de har gode rigger som står først i køen når det skal borres på norsk sokkel og at de har lite opphold i driften grunnet uhell eller feil, slik som har vært tilfellet for NOL.

Historisk høy utnyttelsesgrad er etter min mening et sterkt kvalitetsstempel og noe som er med på å betydelig senke risikoen ved investeringen.

Verdsettelse

Til nå har jeg beskrevet en eierstruktur jeg liker, en konkurransesituasjon som gir rom for styrket inntjening i de kommende årene, høy kvalitet på drift og en sterk balanse.

Så jeg er åpenbart optimistisk på fremtiden til selskapet, spørsmålet da er i hvor stor grad priser markedet inn disse positive utsiktene og faktorene?

Tabellen over viser hvordan selskapet har handlet på tradisjonelle multipler fra Q1 2020 til Q2 2022. Gj. snitt er beregnet fra 2016 frem til Q2 2022. Selskapet handler i dag på P/E 5,6, P/FCF 2,5 og P/B på 0,4.

Prisingen impliserer ikke at markedet forventer vekst i inntjening eller kontantstrøm.

Riggmarkedet er syklisk, så om selskapet handlet på disse multiplene med historiske høye rater og peak earnings ville jeg ansett det som en fair prising. Realiteten er imidlertid at selskapet handles på disse multiplene i et marked med ganske middelmådige rater som er på vei opp og hvor det som nevnt i delen om trusselen fra nyetablering vil ta lang tid før ny kapasitet vil kunne ødelegge markedet.

Selskapet handler i dag også betydelig under snittet for perioden. På P/FCF, som kanskje er det mest relevante for selskapet, handler selskapet på halvparten av hva det har gjort. Årsaken til at jeg anser P/E som mindre relevant enn P/FCF, er at de bokførte verdiene er 2,5 ganger høyere enn markedsverdi. Da vil også avskrivningen av den bokførte kapitalen være basert på en mye høyere verdi enn det du som investor har betalt for egenkapitalen i selskapet.

Oppsummering

Positivt:

- Familieeid

- Sterk konkurranse situasjon med begrenset mulighet for økt tilbud og sterk økende etterspørsel

- Høy kvalitet på drift

- Sterk balanse

- Relativt sikker kontantstrøm fra lange kontrakter mot solide motparter

- Billig både på absolutte nivåer og relativt mot historisk

Negativt:

- Usikkerhet knyttet til kapitalallokering fremover

- Syklisk bransje og industri

- CEO forlot selskapet etter spin-off av Odfjell technology

- Kapitaltung business